2023年1月4日,南财理财通课题组重磅发布《2022年银行理财三季度产品运作报告》,三季度结构性银行理财的实际表现如何?

南财理财通课题组 新春特别报道

课题组成员:汤懿兰、丁尽勉、黄桂煊、薛茹云、宋仁胜、张稆方、马怡婷、许佳琳、闫然

编者按#

结构性金融产品最早于20世纪70年代在美国出现,1986年8月所罗门兄弟公司发行了S&P500指数联动刺激债券(简称SPIN)。而后结构性金融产品在欧洲尤其是瑞士、德国、英国等国家取得了巨大成功,受到投资者热捧。我国结构性金融产品始于2003年,中国银行推出的“外汇期权宝”产品及中国工商银行发行的挂钩LIBOR的价格累积产品是最早的结构化理财产品。2003年11月,中国建设银行上海分行以“汇得盈”命名的个人外汇结构性存款理财产品面世。这也是我国商业银行第一次向境内居民提供金融衍生品产品服务。

理财风云榜(结构性产品):Q3光大理财、平安理财、信银理财、工银理财等多家机构上榜

从Q3固收(含类固收)结构性理财产品业绩前10名榜单结果来看,上榜产品分别来自光大理财 “阳光青睿盈(黄金联动)”系列、平安理财“鑫享全球大类资产”和“鑫享指数增强”系列、信银理财“乐赢策略多资产”和“乐赢多资产挂钩”系列、工银理财“全球轮动”系列、中邮理财“鸿锦封闭式(黄金双边鲨鱼鳍联动)”系列、招银理财“招睿全球资产动量”系列以及宁银理财的“皎月全球配置挂钩型”和“皎月灵活管理挂钩型”系列。

从业绩指标“净值增长率”来看,光大理财“阳光青睿盈”系列延续二季度优势,卫冕榜单冠军。该系列旗下产品“阳光青睿盈3号(6M定开黄金联动区间震荡)”以今年来3.73%的净值增长率位居榜单第一。

本次榜单中业绩排名第2的产品为平安理财“鑫享全球大类资产趋势一年1号封闭式净值型理财产品”,其今年来净值增长率为3.52%,最大回撤仅为0.04%,收益回撤比高达89.51。

本次榜单排名第3的产品为信银理财“乐赢策略多资产2号净值型人民币理财产品”,其今年来净值增长率为2.5%,最大回撤为0.29%,收益回撤比为8.67。

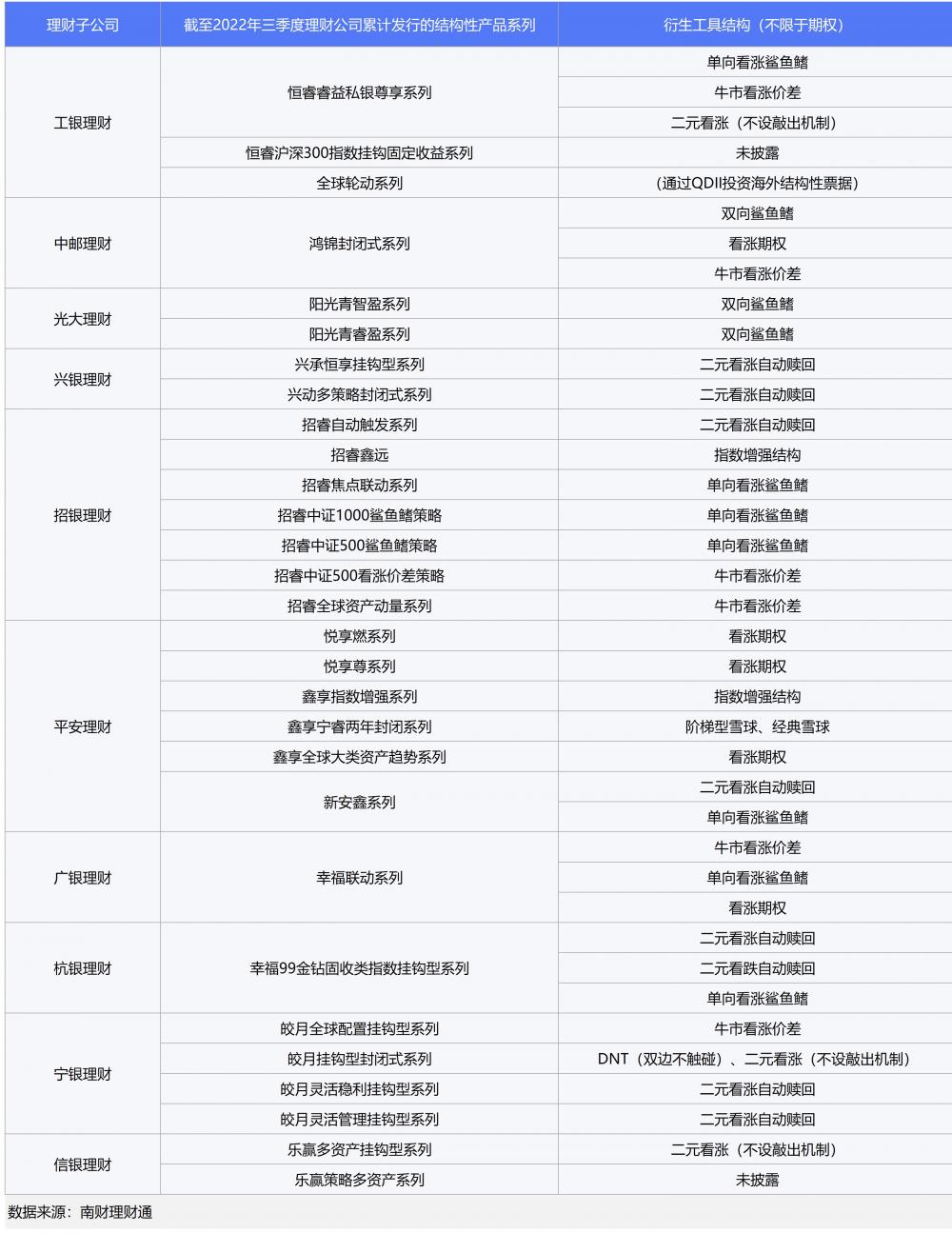

截至2022年三季度,理财公司累计发行的结构性产品系列及衍生工具结构,如下图所示。

三年来理财公司结构性产品发行量稳步增长,2023年或迎来高峰期

据南财理财通数据,截至2022年三季度,全市场共有10家理财公司发行结构性产品,包括2家国有行理财公司(工银理财和中邮理财),6家股份行理财公司(平安理财、招银理财、光大理财、兴银理财、广银理财和信银理财)以及2家城商行理财公司(宁银理财和杭银理财)。

发行总量方面,截至2022年三季度,10家理财公司累计发行结构性产品227只,较二季度累计发行量增加31只。发行总量排名前三的机构为平安理财、招银理财和宁银理财,发行总量依次为86只、52只和24只。

相较二季度,平安理财、招银理财和宁银理财的排名无变化,平安理财依然是全市场结构性产品累计发行总量最大的理财公司。据南财理财通数据,在2022年第三季度,平安理财单季发行结构性理财产品12只;招银理财发行5只;宁银理财发行1只。

南财理财通课题组认为,2023年或迎来理财公司结构性产品发行高峰期!

从发行时间来看,理财公司第一款结构性产品出现于2019年四季度,该产品为“鑫得利全球轮动收益延续型1+4年产品(QQLD1902)”,是工商银行划转至工银理财的存量产品。

2020年一季度,中邮理财推出“邮银财富·鸿锦两年封闭2020年第1期(挂钩大类资产轮动指数策略)”,成为第二家发行结构性产品的理财公司。

随着理财公司陆续成立,在2020年三季度,理财公司结构性产品单季发行量首次达到2位数,当季发行产品15只。

在2019年四季度至2022年三季度期间,结构性产品的发行高峰出现于2021年第四季度和2022年第二季度,分别发行产品32只和33只。就2022年第二季度而言,平安理财、招银理财和兴银理财的发行数量排名前三,依次发行结构性产品13只、10只和4只。

新发产品方面,仅就2022年第三季度,理财公司新发结构性产品23只,其中包含固定收益类15只,占比65.22%;混合类8只,占比34.78%。其中混合类产品全部来自平安理财“新安鑫”系列。

就“新安鑫”系列配置混合类资管计划的原因,平安理财向南财理财通首席研究员丁尽勉表示:“混合类资管计划是由我们选择的管理人主动管理的产品,其投资范围和收益区间符合我们产品的要求,且具有一定的竞争力,所以进行配置。”

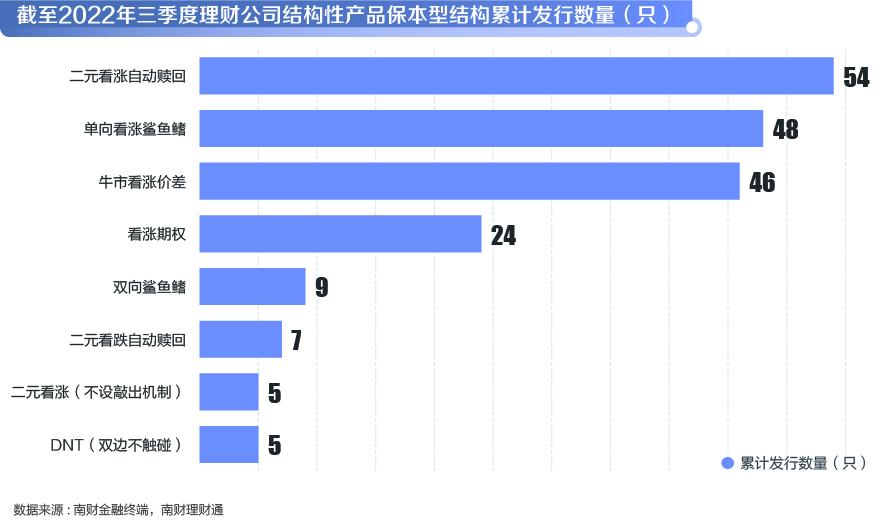

保本型结构占主流,占比87.22%,二元看涨自动赎回成为第一大结构

据南财理财通数据,截至2022年三季度,在理财公司累计发行的227只结构性产品中,保本型结构有198只,占比87.22%;非保本型结构有8只,占比3.52%;未披露结构的有21只,占比9.25%。

值得注意的是,自2022年起,理财公司未再发行包含看跌方向的期权结构,例如“双向鲨鱼鳍”和“二元看跌自动赎回”。

收益与风险并存,南财理财通课题组负责人提醒,机构应意识到结构性理财产品存在的风险,包括:

(1)挂钩标的物的价格波动。由于结构性产品的浮动收益部分来源于其所挂钩标的资产的价格波动,因此,影响标的资产价格的诸多因素都成为结构性理财产品的风险因素。投资者在选择理财产品时选择好挂钩标的尤为重要。比如一般认为,贵金属在抗通胀方面有较强优势,挂钩黄金理财产品是通胀时的首选;而在人民币升值的大背景下,利率和汇率的大趋势容易把握,投资者投资看涨利率和人民币汇率的产品容易获得丰厚收益。

(2)本金风险。通常结构性理财产品的保本率直接影响其最高收益率,因此,结构性理财产品的本金是有部分风险的;

(3)收益风险。由于结构性理财产品的收益必须完全符合其产品说明书所约定的条件,也就是说期权的执行是基于一定的标准,所以结构性理财产品的收益实现通常是两点或点状分布,从而使得结构性理财产品的收益往往是有或者无,而没有中间水平;

(4)流动性风险。结构性理财产品通常无法提前终止,其终止在事先约定的条件触发时才出现,因此结构性产品的流动性不及其他银行理财产品。

查阅结构性银行理财详细分析,可联系南财理财通课题组下载报告全文(138页)。

(作者:南财理财通课题组 编辑:汤懿兰)

本文数据、榜单来自南财理财通AI智能排名,7*24小时自动更新,如您对数据有任何疑问,请联系我们的研究助理:19521241569(微信同号)或登录南财理财通独家数据库gym.sfccn.com进一步核实相关信息。

《机警理财日报》是南财理财通、21世纪经济报道旗下投资理财、财富管理特色栏目,旨在帮投资者守好“钱袋子”,并创造更高的行业价值。

每个交易日中午12点更新,下设5大投资选题:周一【权益蓝海】、周二【现金掘金】、周三【混合锦囊】、周四【固收+相对论】、周五【固收围猎】,内容于《21世纪经济报道》报纸、21财经APP独家刊登。

机警理财,机智投资,敬请关注!

(声明:文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。本专栏系列文章系南财理财通独家原创,抄袭必究,转载请联系作者。)