文/黄末

中国汽车工业协会基于1-11月汽车产销情况,预测2022年全年国内汽车总销量为2680万辆,同比增长2%。其中,乘用车预计2350万辆,同比增长9.4%;商用车预计330万辆,同比下降35.3%;新能源汽车预计670万辆,同比增长90.3%。2022年,贯穿全年的新冠疫情对社会经济产生巨大影响,也给消费信心带来重挫,国内汽车市场,一方面在行业变局之下,新能源与燃油车市场呈现冰火两重天景象;另一方面,则是逆全球化趋势下产业链危机愈演愈烈,加剧车企的生存压力。而汽车市场的洗牌,也开始带动汽车金融公司洗牌。

主流合资品牌集体下滑

根据乘联会统计数据,11月国内乘用车市场零售销量164.9万辆,同比下降9.2%,环比下降10.5%。全国乘用车市场信息联席会秘书长崔东树表示,“这是自2008年以来,国内乘用车市场零售销量首次出现‘金九银十铜十一’的环比下降特征。”

从国别细分市场看,11月自主品牌零售87万辆,同比增长5%,环比下降7%;主流合资品牌零售54万辆,同比下降31%,环比下降23%;豪华车零售24万辆,同比增长13%,环比增15%。在狭义乘用车零售销量top10阵营中,比亚迪以同比125.1%的增幅和13.2%的市场份额位居首位,吉利汽车、长安汽车均实现同比正增长,分别位居第2和第4,三家车企的新能源批发量排名则分别位列第1、第4和第5。

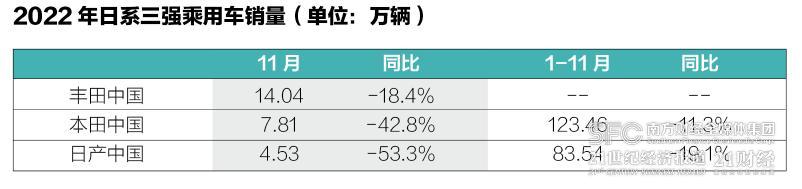

主流合资品牌的集体下滑中,以此前较为坚挺的日系三强乘用车的溃败尤为引人关注,也引发行业关于“合资品牌至暗时刻到来”的担忧。在解读销量下滑原因时,上述车企不约而同将理由归为“持续的芯片及零部件短缺和因新冠疫情加剧导致的重点城市管控等”,但传统燃油车市场规模持续萎缩,合资车企新能源产品布局晚、投放车型数量少,导致其在新能源领域仍然处于被动局面,也是不争的事实。不过,随着丰田第一款全电动汽车bz4x上市价格低于预售价格,以及特斯拉先涨价后降价,外资、合资品牌以价换量反攻开始,也预示着接下来市场竞争还将进一步加剧。

合资车企格局生变

在剧烈变化的市场背景下,合资车企由于股东双方的利益诉求冲突,以及对市场判断、技术投入方面的沟通和共识问题,在应对策略的有效性、时效性上的弊端逐渐显现。加上2022年中国乘用车外资股比限制正式放开,则有可能加剧中外股东股比和话语权的争夺。

广汽菲亚特就是上述问题的典型注脚。其于2010年3月由广汽集团与菲亚特克莱斯勒汽车(后与标致雪铁龙合并为Stellantis集团)按50%∶50%的比例合资成立,生产菲亚特与Jeep品牌汽车,最高年销量出现在2017年,达到20.5万辆。2018年中国车市出现28年来首次负增长,广汽菲亚特势头急转直下,股东双方分别于2020年8月、2021年7月向广汽菲克注资,合计达到40亿元,但由于四年多来无像样的新产品推出,难挽销量颓势。

在复盘广汽菲亚特失败缘由时,股权和话语权争夺被认为是其败走中国市场的深层次原因。今年1月,Stellantis集团单方面宣布计划将集团在广汽菲克中的持股比例由50%提升至75%,很快遭到广汽反驳。今年11月30日,广汽集团公告称,合营企业广汽菲克一案获长沙市中级人民法院受理。长沙市中级人民法院认为,广汽菲克的实际资产已无法清偿全部债务,且现已基本停止经营,明显缺乏清偿能力,符合企业破产法规定的破产原因,广汽菲克据此申请破产清算依据充分。

二三线合资车企的洗牌则早已开始。2021年,东风雷诺、一汽马自达两个合资品牌已正式退出历史舞台;2022年1月,东风启辰、东风英菲尼迪先后宣布回归东风日产,不再作为独立公司运营。今年3月,东风悦达起亚正式更名为起亚汽车有限公司,东风集团退出后,新的股比结构为:起亚株式会社50%,悦达投资25%,悦达汽车集团25%。而就在上述广汽公告发布的前一天,北汽福田11月29日晚发布公告,宣告北京宝沃汽车股份有限公司破产。此外,确定2023年起退出中国市场的还有日系豪华品牌广汽讴歌;斯柯达汽车正在考虑退出中国的传言也甚嚣尘上,相关负责人回应称,与在华合资伙伴一直保持持续和建设性的对话与交流,未来可以考虑只在中国销售汽车,而不是生产汽车,最终决定有望在2023年出台。

在主流合资企业中,上汽大众成立于1985年,一汽大众成立于1991年,均已完成股比调整动作。作为新合资时代强化合作的补充,在南北大众之外,大众在2021年先后与上汽成立上汽奥迪,与一汽成立奥迪一汽新能源汽车有限公司。

其他合资车企中,上汽通用合资于1997年,广汽本田合资于1998年,一汽丰田和东风本田、东风日产均成立于2003年,广汽丰田成立于2004年,第一阶段30年合资期限均进入倒计时。当前,市场竞争加剧、汽车四化演变加速,销量和利润压力被持续放大,股东双方快速达成技术路线、产品布局的一致共识,避免“内耗”是需要解决的首要课题。

3-4成经销商处在暂停营业状态

10月之后,全国疫情多点散发对终端市场造成的干扰比上半年更甚,原计划的车展、团购等活动无法落地,导致终端销售不畅,汽车市场走弱。其中,以北京、石家庄、保定、郑州、重庆、广州等地区的经销商最为困难,10-11月闭店较为普遍,11月销量普遍出现同比30%-50%的下滑。12月疫情防控政策优化调整,店端销售效率降低,社会面传播风险加大,到店人流骤降,年末翘尾效应不再。

在11月狭义乘用车零售排名中,一汽大众和广汽丰田分别位列第三名和第六名,是合资品牌中的相对“优等生”,近期在网络平台、社区电梯广告等不同渠道,均可看到年底冲量的广告。

广汽丰田12月1日-12月31日期间,除赛那、汉兰达、bZ4X、威兰达PHEV外,在购置税减半优惠、置换补贴最高10000元外,厂家再额外补贴5000元,同时有0首付、0利息、超长贷等不同金融产品选择。以指导价18.98万元的凯美瑞 2022款 2.0GVP 领先版为例,目前经销商端报价16.68万元。一汽大众官方打出至高“购置税全免、全额商业险补贴、24000元置换补贴、5000元购车礼券”等宣传,并有0首付、0利息金融产品。以指导价18.69万元的2023款 200万辆纪念版280TSI DSG舒适型为例,目前广州经销商裸车报价已下探至16.39万元。

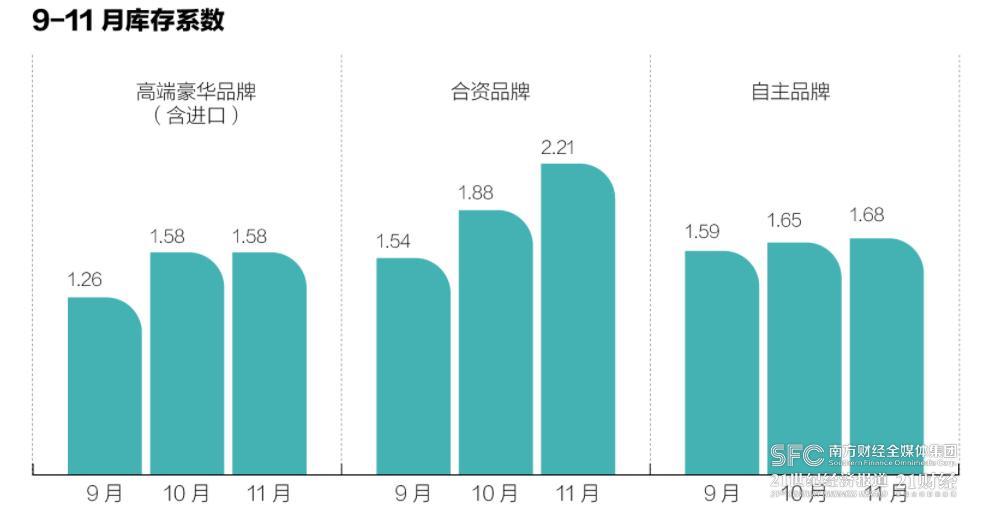

不过,笔者从经销商处了解到,经销商普遍认为 “促销拉动有限”,更迫切地期望主机厂能够调整11-12月双月目标,并对积压库存车辆给予一定补贴政策。一名合资品牌经销商负责人表示,该店目前接近3个月库存,眼看年内消化无望,“这么大的库存带到明年,会是一个巨大的包袱”。12 月 10 日,中国汽车流通协会公布数据显示,11 月中国汽车经销商整体库存系数为 1.88,但合资车企的经销商库存系数达到 2.21。

据了解,从下半年开始,不少合资品牌经销商开始受库存压力影响,为了在同城市场争夺存量客户,将厂家金融佣金、保险手续费等水平业务利润作为竞争“子弹”让渡给消费者,新车销售收益进一步恶化。“厂家返利有增加,但是相比固定成本支出压力来说还是杯水车薪”,上述经销商透露,像广州这样的一线城市,增换购群体更倾向于豪华品牌或新能源车型,合资品牌市场空间越来越小,有的投资人已经选择退出,转投比亚迪等传统车企的新能源汽车业务,还有一些在观望中,“看年底厂家对经销商的帮扶政策是否加码”。

在11月27日,内蒙古兴安盟鑫华玉汽车集团发布公告,亏本推出20辆特价车,以保障400位员工工资的正常发放。据了解,兴安盟鑫华玉集团成立于2008年,目前经营品牌包括一汽丰田、东风本田、东风日产、一汽红旗、一汽奥迪等。

而对破产清算已被受理的广汽菲亚特经销商来说,年前的日子更为煎熬。此前,26名经销商联名向广州和长沙两地人民政府信访局发函维权,提出:坚决抵制广汽菲克在未解决经销商及客户问题前破产清算,(要求经销商缴纳给厂商的)保证金和应得返利这些厂家须全额现金兑付;因厂商手续问题,客户无法在规定时间内完成上牌,所造成的损失,如库存积压车辆,厂家理应进行原价回购等诉求。相关律师分析,根据《企业破产法》,经销商的损失绝大部分属于普通破产债权,清偿优先级在共益债务、员工的相关债务之后,恐无法全额清偿。

汽车金融资产规模增速放缓

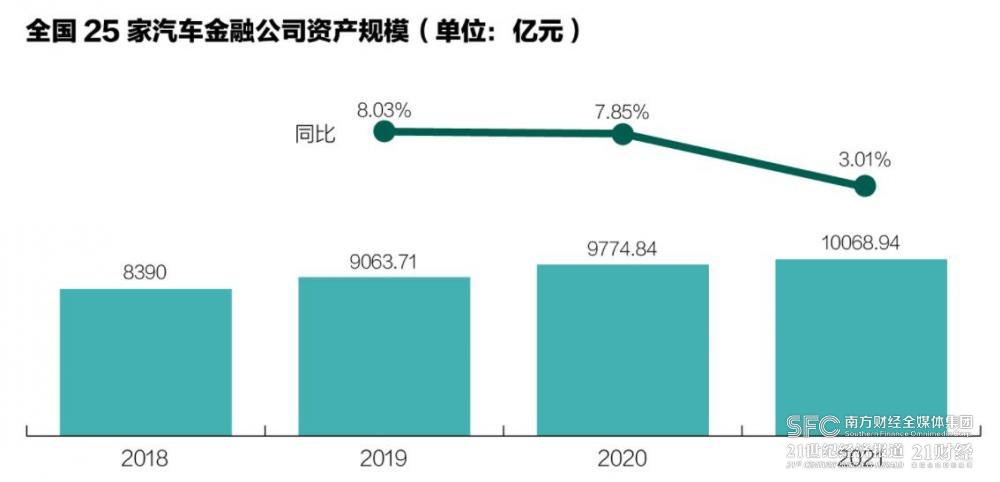

11月,中国银行业协会发布了《中国汽车金融公司行业发展报告(2021)》,报告显示,截至2021年年末,全国25家汽车金融公司资产规模首次突破万亿元大关,达到10,068.94亿元人民币,同比增长3.01%,对比2019和2020年,增速大幅放缓,主要受整体汽车市场下行影响,尤其是对主要关联厂家为传统合资车企的汽车金融公司来说,因股东背景原因展业品牌受限,新能源汽车业务规模,不足以抵消燃油车销量下滑带来的缺口,预计2022年还会进一步下滑。

汽车市场洗牌,也开始带动汽车金融公司洗牌。12月9日,北京银保监局批复同意“东风标致雪铁龙汽车金融有限公司”名称变更为“东风汽车金融有限公司”,在此之前,东风汽车集团已获批受让神龙汽车、标致雪铁龙荷兰财务公司累计持有的东风标致雪铁龙汽车金融75%股权,对东风标致雪铁龙汽车金融实现100%控股。

在上半年的5月19日,上汽集团以约16.07亿元竞得东正汽车金融15.2亿股内资股(占比71.04%)。12月7日,东正金融公告,公司已与上汽集团订立汽车贷款服务框架协议,上汽集团同意向公司提供贷款相关服务,以促进公司的汽车贷款业务。同时,东正金融获得向上汽集团成员公司提供与购车融资活动相关的金融咨询服务。目前,上汽集团所属主要整车企业包括上汽乘用车分公司、上汽大通、智己汽车、飞凡汽车、上汽大众、上汽通用、上汽通用五菱等。所辖汽车金融机构包括上汽财务、安吉融资租赁、上汽通用汽车金融、上汽通用融资租赁等,此外大众汽车金融和融资租赁公司也为上汽大众和奥迪品牌提供金融服务。

业内人士分析,东风和上汽拿下汽车金融公司牌照,或是为政策进一步收紧做储备。今年11月13日,最新修订的《企业集团内财务公司管理办法》(简称《办法》)正式实施,财务公司的业务范围遭到进一步优化,其中要求财务公司涉及的融资租赁、金融机构股权投资业务应当自《办法》施行之日起两年内完成清理。

在此之前,银保监会已先后对融资租赁公司、金融租赁公司的业务范围和性质进行了规范引导,防止融资租赁业务异化为“类信贷”工具。

在市场变化、政策变化的双重作用下,以灿谷为代表的第三方金融机构也开始大刀阔斧进行业务变革。财报显示,2022年第三季度,灿谷实现总收入4.16亿元,较二季度增长45%,其中车交易服务业务收入为3.47亿元,占总收入比83.4%;传统汽车金融业务则在一直缩减,从2021年四季度占到总收入的25%到今年三季度降到不足4%。灿谷公司管理层透露,目前灿谷业务布局方面,新车、二手车平台构建基本成型,新能源化、供应链服务一体化能力渐趋完整。今年前三个季度,灿谷平台共售车12639台,其中新能源车7677台,渗透率超过60%。

随着传统燃油车滞涨,更多金融机构布局新能源汽车金融,不同机构之间优势不尽相同,厂商系汽车金融公司与主机厂深度协同,具备全生命周期专业服务能力,商业银行具备资金优势、全品类、全品牌、全产业链服务能力,融资租赁公司更低门槛、更灵活的购车和用车解决方案。但由于新能源汽车产品不仅仅是技术层面的变革,也带来了产业价值链、营销逻辑、用户关系的全面革新,更加考验金融机构全生命周期和全场景服务能力,众多金融机构加速布局,也会加快新能源汽车金融从蓝海市场向红海市场的进化速度。

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。