为了挽留客户,银行理财子公司究竟能有多拼?

据报道,近期包括工银理财、招银理财、平安理财在内的多家机构相继推出了“混合估值法”产品。

有人感叹:这是“不亏本”的银行理财要回来的节奏呀.....

“混合估值法”真有这么“神”么?它又适合哪些人投资?本期3分钟理财一起了解下。

一、什么是“混合估值法”?

“混合估值法”的“混合”主要是指产品净值估算方法的多元化。

想要了解它,我们得先搞明白“摊余成本法”和“市值法”。

“摊余成本法”是资管新规实施以前,银行理财产品净值估算使用的主流方法。

它的核心是采取持有到期策略,并将资产组合的到期预估总收益分摊到持有期的每一天。

因而投资者看到的净值曲线会相对平稳。

至于“市值法”,则是资管新规实施后大多理财产品使用的估算方法。

这种方法会根据所持有资产当下的市场价来给产品估值,比如,产品所持债券在市场上价格大涨,产品净值会跟着大涨,反之亦然,因而投资者看到的净值曲线会随着市场波动而不断波动。

当然了,“市值法”也有自己的优势。

具体到收益方面,因为不需要资产采取持有到期策略,它有利于抓取市场中的交易机会,博取额外收益。

我们再来说说“混合估值法”。它是将前面两种方法混合起来进行估值,即部分资产采用“摊余成本法”,部分资产采用“市值法”。

以使用了“混合估值法”的产品A为例。

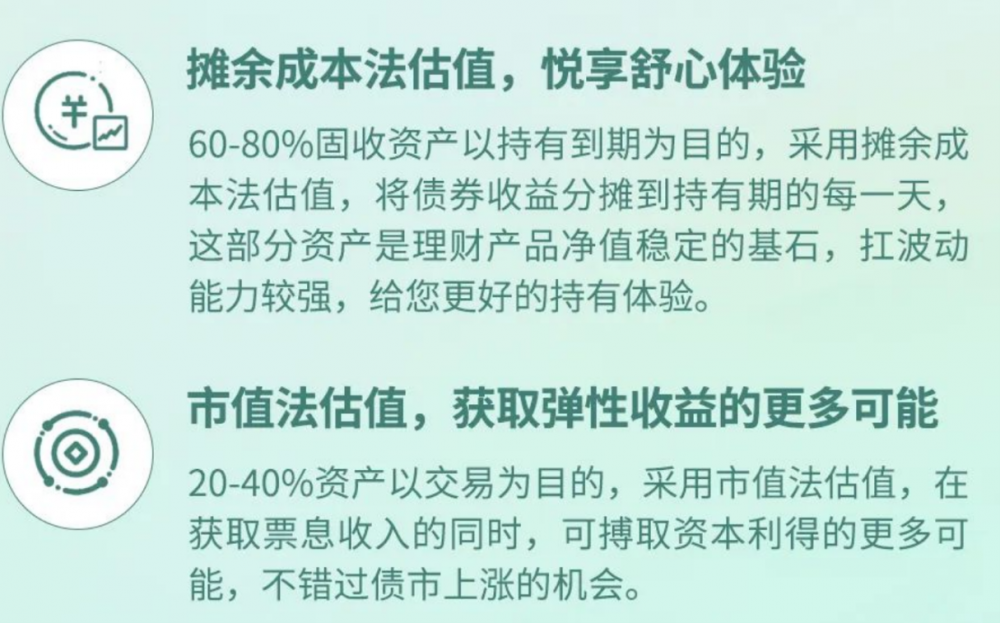

其60%-80%固收资产以持有到期为投资策略,主要赚取票息收益,采用“摊余成本法”估值;20%-40%资产以灵活交易为投资策略,采用“市值法”估值。

(产品A宣传资料)

如此一来,该产品相较于完全使用“市值法”的产品净值会更加平稳,同时相较于完全使用“摊余成本法”的产品,则大大拓宽了投资范围。

二、“不亏本”的银行理财真要回来了吗?

看到这里,可能有小伙伴会有疑惑:“混合估值法”这么有优势,为啥之前都没听过呢?

这是因为“混合估值法”作为创新的估值方法,最开始引起关注是在去年6月。

彼时,有几家基金公司上报了采用“混合估值法”的债券基金。

而银行理财子公司密集推“混合估值法”产品则是今年1月的事情了。

选择这个时点也是有原因的。

大家知道,2022年10月底以来,债券市场遭遇了大调整,以债券产品为主要投资方向的银行理财产品净值随之出现较大幅度波动,很多投资者因此出现了“波动焦虑”。

在这样的大背景下,不少银行理财子公司为了挽留客户,开始力推主打净值低波动的产品:先是让“摊余成本法”重出江湖,眼下又开始力推“混合估值法”。

说白了,因为这两种方法都有平滑收益净值波动的作用。

那么它们真的能让银行理财不亏本吗?答案是不能!

“混合估值法”、“摊余成本法”、“市值法”的主要区别只是在于计算收益方式的不一样,并不涉及到产品是否保本保息的问题。

我们继续以产品A为例。

(产品A宣传资料)

它的宣传资料上虽然给出了业绩比较基准,但也明确表示业绩比较基准不构成对产品收益的承诺。

事实上,资管新规规定银行理财产品不得刚性兑付,银保监会也表示,截止到2021年末,银行保本的理财产品已经全部清零。

也就是说,无论采用哪种估值方法,眼下银行理财产品都不可能保证“不亏本”!

三、“混合估值法”这么火,我要不要投?

“混合估值法”的特点很明显,就是将“摊余成本法”和“市值法”的优点有机结合,在净值相对稳定的情况下挖掘更大收益。

因而相关产品比较适合对净值波动比较敏感但又希望在行情上涨时分一杯羹的投资者。

但3分钟提醒想上车的小伙伴注意两个方面:

第一,“混合估值法”并不意味着“赚钱稳了”,一旦遇到市场下行、底层资产违约等情况,依旧有可能遭遇本金亏损。

第二,“混合估值法”产品均带有较长的封闭期,也就是说,产品需要到封闭期结束才能赎回。

......

基于此,想上车的小伙伴,仍要权衡产品底层资产的投向,同时也要留意产品封闭期是否和自己的资金需求相匹配。

投资有风险,入市需谨慎!以上产品均不构成投资建议!

(作者:王婷婷,赵阳,剪辑:胡凯文 编辑:崔海花)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。