我国老年人已突破2.8亿! “一站式”养老服务信托有什么不同

“我国人口60年来首现负增长。”

“60岁及以上人口突破2.8亿,占比升至19.8%,中度老龄化社会临门一脚。”

“自己就是自身养老的第一责任人。”要如何当好第一责任人呢?首先自然需要知己知彼才能未雨绸缪了!

2022年以来,由21世纪经济报道联合蚂蚁投教基地联合推出的《养在未老时》栏目,系统性的介绍了第三支柱里的FOF养老基金、养老理财以及现在各家银行大力推广的可一次性选购多款金融产品并享受税收优惠的个人养老金等。今天,小编继续带着大家一起详细了解第三支柱中的另一新兴养老投资方向——养老服务信托。

信托+养老能碰撞出什么?

了解养老服务信托前,小编先大致介绍下我国信托这一制度。

2001年实施的《中华人民共和国信托法》中对信托的定义为:委托人基于对受托人的信任,将其财产权委托给受托人,由受托人按委托人的意愿以自己的名义,为受益人的利益或者特定目的,进行管理或者处分的行为。其中,受托人应当是具有完全民事行为能力的自然人、法人。

一直以来,我国主要以商事信托为主并广泛服务于居民财富管理需求,而商事信托的受托人只能是信托公司。因为未经金融监管部门批准,任何单位和个人不得经营以营业和收取报酬为目的信托业务,任何经营单位不得在其名称中使用“信托公司”字样。

上面两段用一个通俗易懂的说法就是,张某(委托人)将自己的财产委托给某信托公司(受托人)进行管理或处分,为张某子女(受益人)实现利益分配或特定目的等。

可以说,这是一项很好的制度优势,虽然我们的信托公司在很长一段时间内,受国内融资需求旺盛的“诱惑”,更多把自己当成了资金掮客,而疏忽了以委托人为中心提供服务,但目前在监管的引导下,信托公司也正在发力服务信托等。

实际上,监管也非常鼓励围绕社会公众以信托制度为核心的服务信托“飞入寻常百姓家”,养老服务信托便包含其中。

2022年2月,国务院印发的《“十四五”国家老龄事业发展和养老服务体系规划》中便提出,“鼓励金融机构开发符合老年人特点的支付、储蓄、理财、信托、保险、公募基金等养老金融产品,研究完善金融等配套政策支持。”我国养老服务体系建设正在提速。

那么,相较于其他金融服务模式,通过信托实现养老有什么独特优势?

第一大优势是安全性。

在财产管理上,信托财产不仅独立于委托人、受托人和受益人的固有财产,不受各方债权人追偿,其产生的收益也具有独立性。简单来说,万一哪天委托人破产了,这个养老信托的钱,也不在用来还债的资金范畴之内,养老一样有保障。

且在制度安排上,信托有受托人约定职责和法定职责的双重设计相约束,受托人的职责非常具体明确;在稳定性保障上,养老服务信托在法律上具有连续性的设计,设立后可以不因各种意外情况发生而终止,还可以根据需要设置监护人,确保委托人能够稳定地实现自己的目的,不因委托人的失智、去世等情况出现而使受益人的利益受到损害。

也就是上文说的,万一哪天“张某”意外离世,依然能确保张某子女作为受益人,享受到信托约定的财产分配和服务。

第二大优势是整合性。

信托“受托人”这一中间设计能够将财产转移功能与财产管理功能整合为一体,不局限于做好养老资金的管理、分配工作,还可围绕养老场景实现康养医疗、子女教育、财富传承、身后遗产分配、慈善捐赠等多样化的特定目的,实现“一站式”养老。

目前我们的第一第二第三养老支柱,解决的都是养老钱的问题,养老信托呢,就把比如康养医疗等,这类养老服务需求都给满足了。

谁可以设立,如何收费?

目前,我国对养老服务信托的定义还没有统一的表述,此次小编介绍的是面向个人的养老服务信托,没有包括涉及养老第二支柱的企业/职业年金受托服务信托。那么,谁可以设立养老服务信托呢?还需要进行合格投资者认证吗?

有业内小伙伴向小编解释称,服务信托是由单个自然人或机构设立,目前来看,服务信托不涉及募资,一般不需要合格投资者门槛,不过家庭信托、家族信托等都有了特定信托财产规模要求,其他类型预计在后续会明确。

小编大致梳理了市面上已有的养老服务信托产品,可以根据金额门槛分为普惠型和高端型。

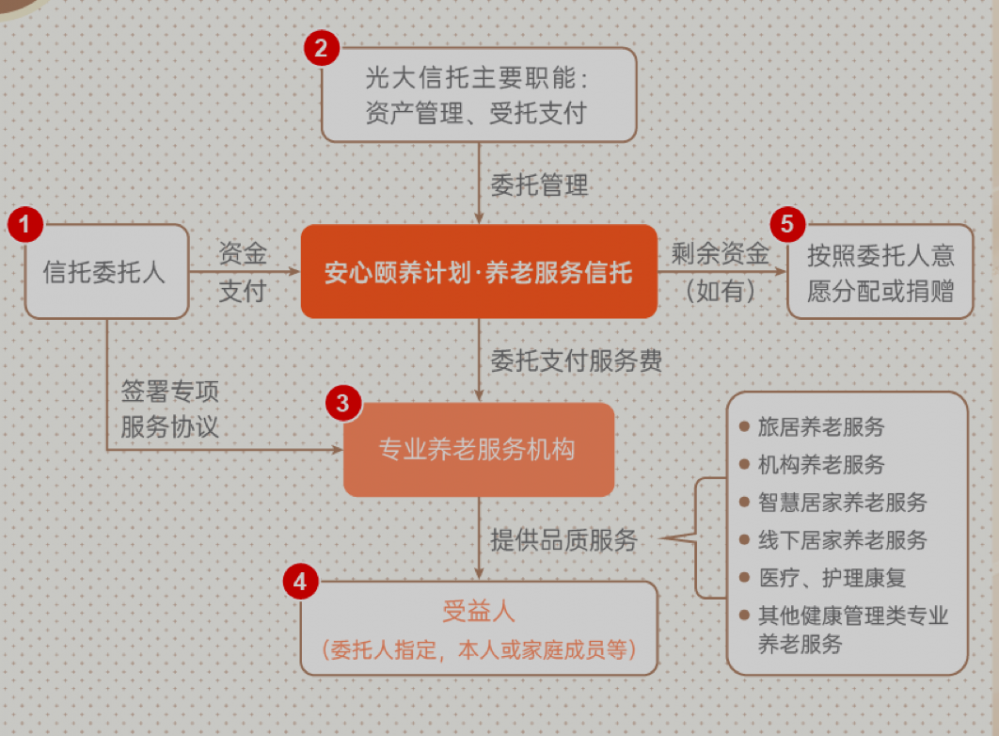

普惠型以光大信托发行的“安心颐养计划养老服务信托”为代表,该系列起投金额不低于30万元,后续允许追加资金,每次追加资金不低于10万元,存续期限不低于2年,无固定期限,适用于对自己或自己父母未来养老有规划的具有完全民事行为能力的自然人,通过信托锁定未来光大养老社区的长居入住权,并享有旅居产品权益。

(图片来源:光大信托官微)

信托公司在其中的角色,就是运用信托资金定期支付服务费及其他费用给养老机构,还没支付的闲置资金可以用来投资于银行存款、货基、国债、央票、政策性金融债或受托人发行的信托产品。

需要提醒大家的是,如果投向涉及信托等资管产品的话,委托人便需要满足合格投资者认定及风险等级评测噢。

在信托财产承担的费用层面,大致分为三大块可供参考:信托公司收取的信托管理费,年费率为0.5%;保管银行收取的保管费,年费率0.01%;养老服务供应商收取的服务费(如有)按市场报价收费。

高端型则是近年中航信托、五矿信托、中融信托等多家信托公司积极拓展的领域,大多将其纳入1000万起投的家族信托范畴,因此,金额设置门槛比较高,部分还会与保险金信托、遗嘱信托创新融合,将保单、遗嘱等嵌入。

例如,中航信托于2020年9月在业内率先推出“鲲瓴养老信托”,设立门槛为1000万元,融合“养老+传承+投资”需求,为委托人提供综合性金融服务方案,也支持将终身寿险保单装入信托账户中。

此外,2022年招行私人银行联合信托公司推出了“养老信托”服务,并将其定位于一类特殊的家族信托,集“养老财富管理、家族信托、人身保险、养老增值服务”四大功能于一身,为老人提供长周期的养老服务。短短半年,招行便为近百个家庭定制了养老信托服务。

该类养老信托由招行为客户测算养老资金需求、配置理财及保险产品,在实现资产保值增值的同时考虑当期开支及养老消费;同时,发挥家族信托“财产独立性”的优势,确保信托资金定向用于受益人的养老需求,持续发挥养老支持作用。

看到这里,想必大家也可以明白了,相较于其他养老金融产品,养老服务信托还是有一定门槛要求的,搬砖的手是不是更有力了呢!

(风险提示:任何投资都有风险,入市需谨慎。以上内容不构成对任何人的投资建议。)

(作者:朱英子 编辑:周鹏峰)

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。