今天开始,便可预约2023年3月1日至3月20日中任意一天办理年度汇算

21世纪经济报道 记者 朱英子 北京报道 马上又到了一年一度的综合所得年度汇算时期,搓搓小手,如何才能让这笔钱更多且早日进自己的口袋呢?作为资深打工人,小编早早就将专项附加扣除填报填好了,也在今天做好了3月1日的申报预约,现在就来说道说道。

众所周知,2022年度个人所得税综合所得汇算清缴办理时间为2023年3月1日至6月30日,往往头几天服务器都会被挤爆,很难申报成功。

税务机关为提升我们的年度汇算初期办税体验,自2月16日起,也就是今天,便可预约2023年3月1日至3月20日中任意一天办理年度汇算,这样到了预约日就能“丝滑”申报了!

具体操作为:点击“个人所得税”App的首页专题区域“去预约”按钮,选择自己希望申报的日期,点击“提交预约申请”完成预约,在预约当日,点击首页专题区域的“开始申报”按钮或“办税”页中的“综合所得年度汇算”功能,开始申报。

当然,如果有的工作单位已通知打工人在3月21日至6月30日期间办理,那就无需预约。

不少读者可能认为“汇算清缴=退税”,但是具体退税还是补缴税,得看这个计算公式:

应退或应补税额=[(综合所得收入额-60000元-“三险一金”等专项扣除-子女教育等专项附加扣除-依法确定的其他扣除-符合条件的公益慈善事业捐赠)×适用税率-速算扣除数]-已预缴税额

此外,汇算不涉及纳税人的财产租赁等分类所得,以及按规定不并入综合所得计算纳税的所得。

也就是说,只有前面减去的越多,金额最终小于已预缴税额时,才会退。其中,打工人能做的就是,对在2022年发生的专项附加扣除应填尽填,提高不用缴税的额度。

“Beta理财经理家园”发文解释称,我们每月收入可以分成两部分:一部分是扣除五险一金等项目后不超过5000元的部分,这部分是不需要缴税的,而超过这个5000元的部分需要缴纳个人所得税。

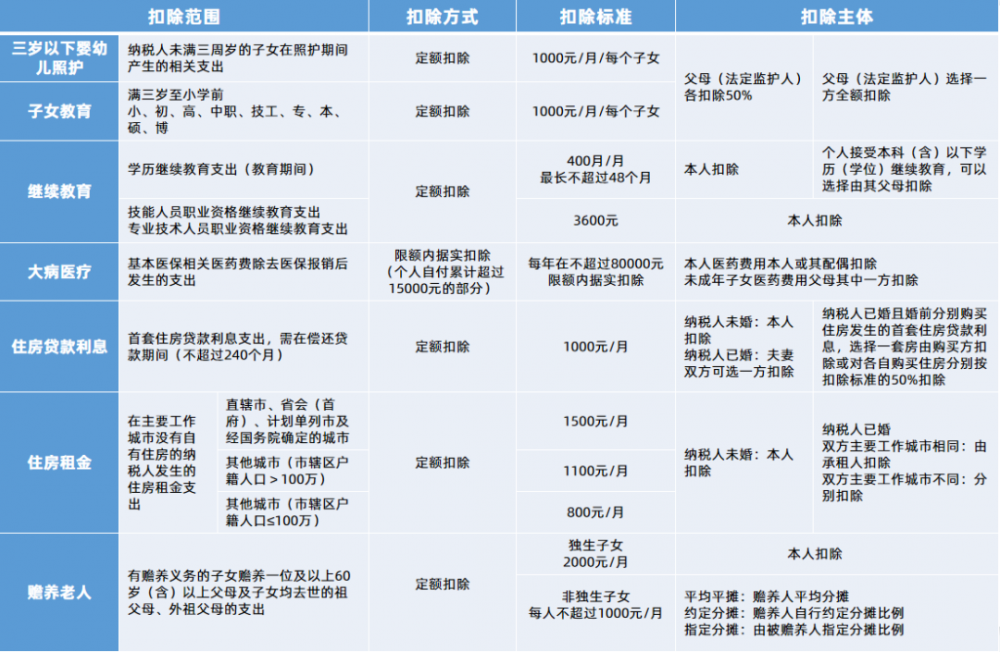

而专项扣除,可以简单的理解为帮我们提高不用缴税的额度,先来一张汇总表,看看自己符合哪些扣除项目。

(图表制作:贝塔数据)

当然,并非人人都要办理汇算,这两种情形下才需要办理:已预缴税额大于汇算应纳税额且申请退税的;2022年取得的综合所得收入超过12万元且汇算需要补税金额超过400元的。

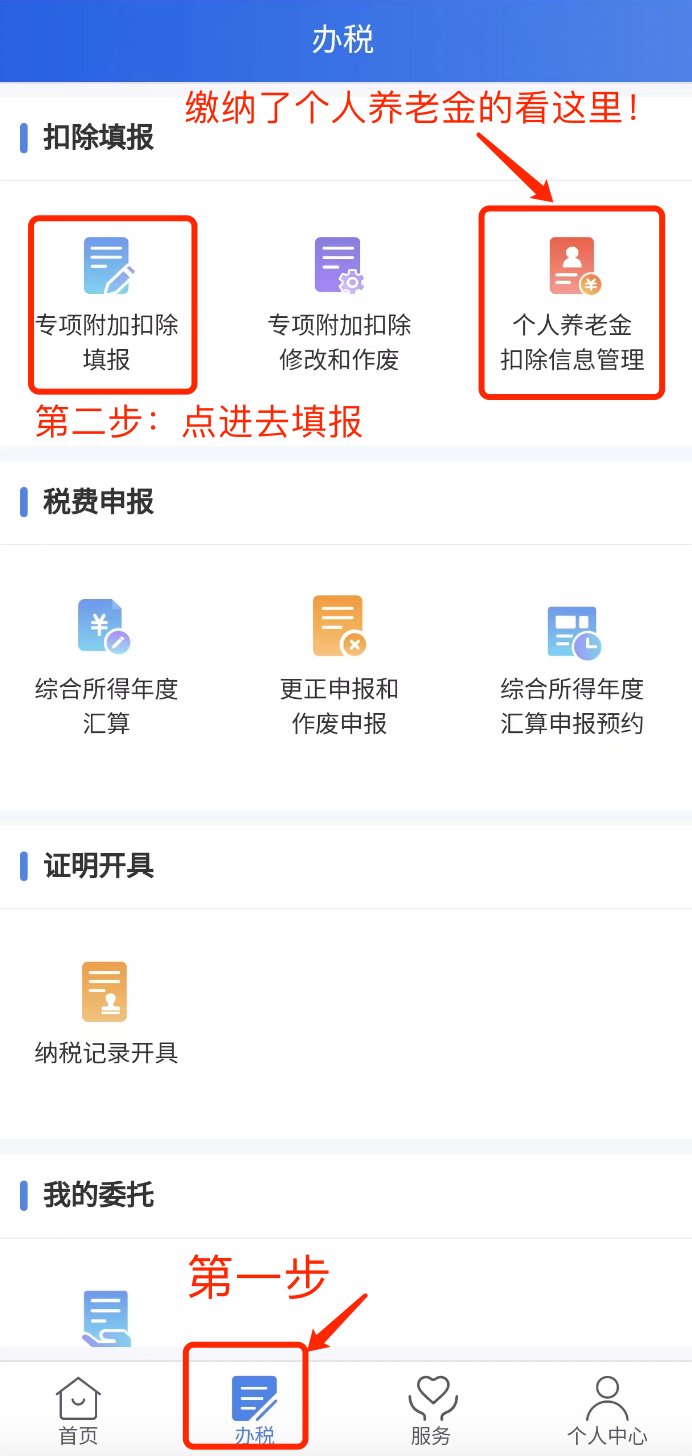

需要提示下大家,相较于2021年,2022年的专项扣除新增了两个项目:婴幼儿照护和个人养老金。尤其是个人养老金,在申报时独立于专项附加扣除填报页面之外,符合条件的打工人需要单独点击“个人养老金扣除信息管理”上传个人养老金缴费凭证。

除了上表中的信息,专项附加扣除还有一些需要注意的地方:

①子女教育

子女接受学历教育需为全日制学历教育,此外,无论是在境内还是境外、无论是公办还是民办均可享受专项附加扣除。

②大病医疗

大病医疗需要在次年汇算清缴时享受扣除。如2022年花费的可专项扣除支出,要在2023年3月1日至6月30日内,进行扣除申请。而其他项目,均可提前申报,在个税执行当月扣除。

③住房与租金

住房贷款利息不得与房租专项附加扣除同时享受,且表中提到的住房贷款所购买的房租需为中国境内住房。

④赡养老人

非独生子女作为扣除主体时,指定分摊及约定分摊必须签订书面协议,两者不一致时,以指定分摊为准。

还应注意,如果家里有多位超过60岁的老人,赡养老人的抵扣是不能翻倍的。

此外,特别要注意时间的变化,比如租房的读者,填写的租赁时间要覆盖2022年度,不然是没办法抵扣成功的。如果有换过房子,也要记得及时更新信息。

最后要提醒大家,虽然专项附加扣除可以帮我们节税,不过税收申报相关信息一定要如实填写,万一被查到错报漏报,将会受到行政处罚。

(作者:朱英子 编辑:曾芳)

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。