2022年,完成股比变更后的华晨宝马正式并入宝马财报,并为宝马提供了50.11亿欧元的现金流和为汽车部门提升了110.71亿欧元的自由现金流。

21世纪经济报道特约记者钱伯彦、记者杜巧梅 法兰克福、北京报道

从一个胜利走向另一个胜利,这或许是德系豪华车们近几日最真实的写照。

继数周之前奔驰以及两日之前保时捷分别交出公司有史以来最漂亮财报之后,不负众望的宝马集团也在当地时间3月15日拿出了一张满分答卷——在销量下滑的背景下,实现了多个核心经营指标全面向上。

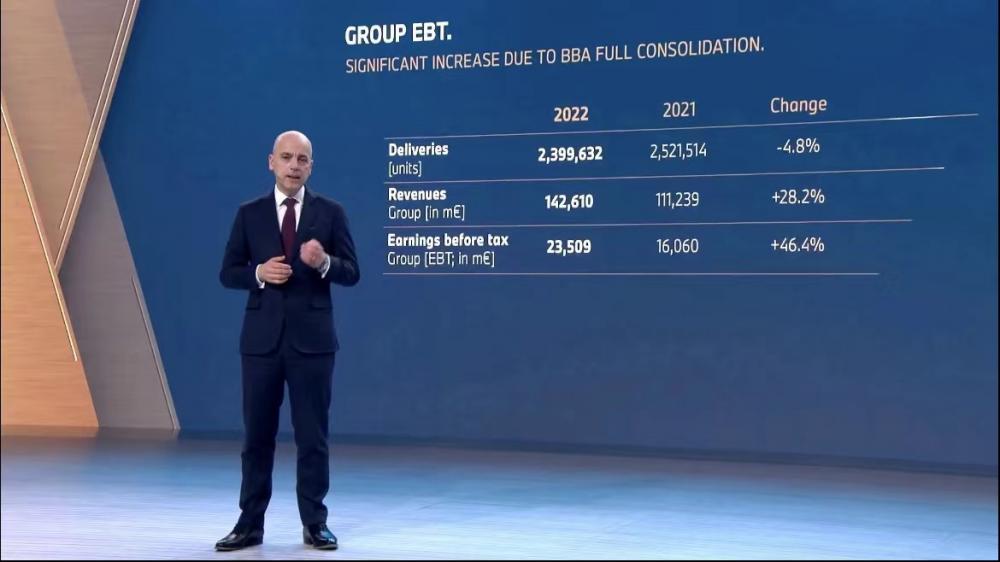

财报显示,2022年宝马集团全年总营收超1426亿欧元,同比增长28.2%;税前利润为235.09 亿欧元,同比增长了46.4%,而该公司在2022年的净利润为185.82亿欧元,同比大幅度增长49.1%。汽车业务息税前利润率和集团毛利润率分别达8.6%和17.2%。

不过,汽车业务息税前利润率较去年同期10.3%减少了1.7 个百分点,但仍处于7%-9%指引范围的高端。宝马方面表示,如果没有华晨宝马全面整合产生的31亿欧元(包括购买价格分配带来的折旧和摊销以及和集团内部交付有关的中期利润的冲销等)的影响,那么汽车部门的息税前利润率将达到11.2%。

2018年,宝马以290亿人民币的价格,扩大在华晨宝马中的股份占比至75%。2022年,完成股比变更后的华晨宝马正式并入宝马财报,并为宝马提供了50.11亿欧元的现金流和为汽车部门提升了110.71亿欧元的自由现金流。

“汽车业务部门凭借着去年下半年的强劲表现,我们实现了年度销售目标,总共向全球客户交付了将近240万辆汽车。2022财年我们销售了将近21.6万辆纯电、BMW和MINI汽车,比前一年的总量增加一倍还要多,整个汽车业务部门的运营收益达到将近110亿欧元,息税前利润率达到8.6%。”宝马集团首席财务官尼古拉斯·彼得(Nicolas Peter)在财报发布会上表示,盈利增长的主要动力来自于定价能力的提升以及对中国合资企业华晨宝马汽车有限公司 (BBA) 全面整合。

得益于强劲增长的利润,宝马集团已决定将派息幅度从去年的每股5.8欧元提升至今年的8.5欧元,总计分红近55亿欧元。

与老对手奔驰类似,现金流的充沛也让宝马启动了首轮的股票回购计划,该项计划在2022年5月的年度股东大会上获得批准,预计将在今年的年中完成。

宝马蝉联BBA头把交椅

“宝马集团在进行有史以来最大转型的同时保持了盈利能力。我们极具竞争力的产品,特别是电动车型和大型豪华车,使这一切成为可能。良好的现金流很好地支持了我们的研发和创新。”针对2022财年业绩,彼得指出。

虽然无法幸免于去年全球车企不景气的冲击而录得4.8%的销量萎缩,但其239.96万辆的全球销量仍然成功地超过老对手奔驰203万辆的成绩,并进一步拉大与去年全球销量161万辆的奥迪之间的差距。这也是宝马集团连续第二年坐稳BBA三大德系豪华车品牌头把交椅。

考虑到“利润优先于销量”已经成为了欧洲所有大型车企不约而同选择的新战略方向,宝马集团略微萎缩的销量与大幅增长的利润依然令外界以及投资者满意。

这一利润优先的策略在销售端也得到了明显的体现。

宝马集团三大子品牌之中仅有定价最高、豪华程度最甚的劳斯莱斯取得了销量的增长,全年5586辆的销量增幅达7.8%。而在宝马品牌之中,最廉价的入门车型1系和2系销量同比大跌22.6%至20.6万辆,在统计层面为宝马集团提升单车售价和单车利润率做出巨大贡献;更加昂贵的X5和X6销量则同比大增15.2%至27.7万辆,完全填补了1系和2系留下的缺口。

“在高端细分市场的业务增长,使得我们能够保持这一市场的优势,即便宏观经济条件导致客户需求量减少,我们在生产和销售方面的高度灵活性,也使得我们能够在供应和需求之间保持以利润为导向的平衡。”彼得表示。

此外,宝马摩托车在去年的表现也优秀,销量达到20.3万辆,同比增长4.4%,达到历史新高。收入达到31.76亿欧元,较去年增长15.6%,息税前利润为2.57亿欧元,同比增长13.2%。

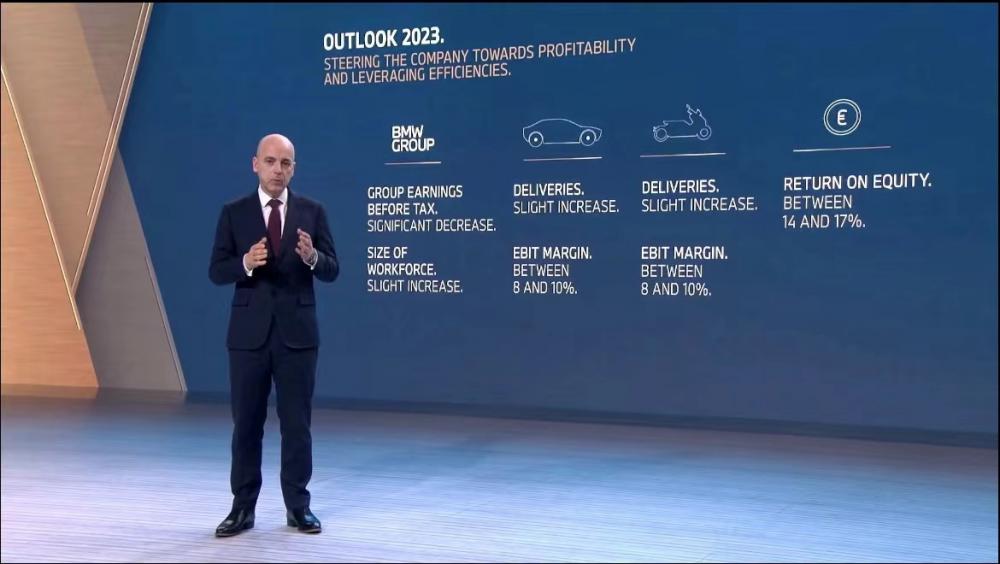

展望2023年,宝马方面预计能够进一步取得1%至5%的营收增长。考虑到奔驰的A级与B级退出历史舞台已进入倒计时,似乎宝马今年第三次压倒奔驰并无悬念。

“2023财年,我们强劲稳定的财务表现,为我们集团提供了投资于未来业务的灵活性。我们一直在引导公司实现盈利,并不断提高效率,总体而言,我们预计2023财年豪华车市场的需求将保持稳定。”彼得表示,“2023财年,预计美国市场保持稳定,欧洲市场略有疲软,中国市场也将从第二季度开始复苏,总体而言宝马集团的订单形势依然乐观。”

宝马预计,2023财年,汽车业务息税前利润率将继续保持在8%-10%的战略区间范围内;摩托车业务也会继续保持8%-10%的息税前的利润率。

电动化转型喜忧参半

2011年靠着阿汤哥的《谍中谍4》一炮打响的宝马i8就足以说明宝马在电动化转型上的先见之明。

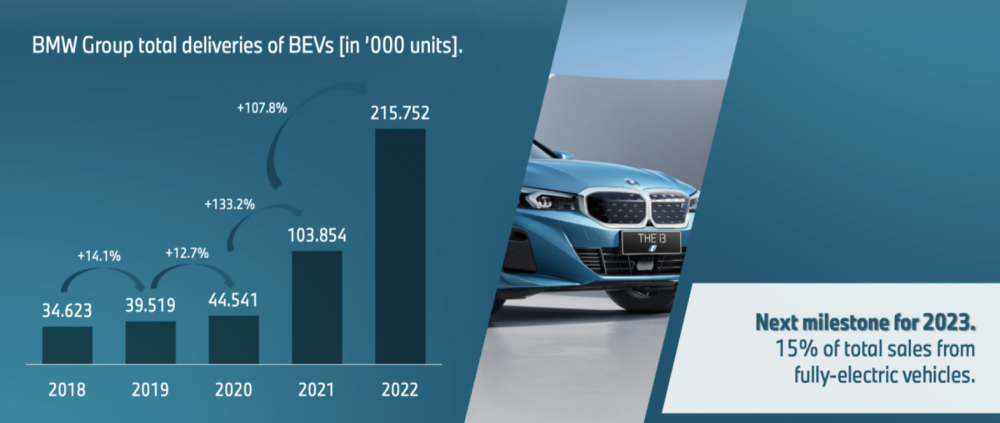

事实上宝马的电动汽车销量数据放眼几乎所有传统车企都是亮眼的。2022年宝马集团的纯电动汽车销量达21.58万辆,同比大涨107.8%,占总体销量的8.9%——明显优于奔驰14.9万辆的纯电动销量以及7.3%的电动汽车销量占比。

根据宝马方面的规划,电动汽车的销售占比将在2023年达到15%、2024年达到五分之一、2025年突破四分之一、2026年达到三分之一。

“2023年,纯电动车仍将是销量增长的主要来源之一,有望实现较高的两位数增长。为了实现这一宏伟目标,宝马集团已经在全业务链范围内做足了准备。”宝马方面表示,预计三年内(截至2026年),纯电动车型年销量将占到集团全球销量的三分之一;到2030年之前,集团全球年度销量的50%以上将是纯电动车型,届时集团累计交付的纯电动车数量有望超过1000万辆。

为此,宝马将在今年连续发布纯电动BMW i5、纯电动BMW iX2以及纯电动BMW i5三款新车型。同时,宝马还计划从2025年下半年开始投产新世代车型。在随后的24个月内将有至少6款新世代车型实现量产,包括一款运动型多功能车(SAV)和一款BMW 3系所在细分市场的纯电轿车。也就是说,新世代车型的首发阵容将专注在宝马品牌的核心细分市场。

另外, 从2025年开始,MINI将推出其最后一款燃油车型;到2027年,纯电动车型将至少占MINI销售车型的50%;到2030年,MINI全系车型都将实现纯电动化,同时仍将作为全球品牌在全球市场销售。

不过,宝马连续推出全新纯电车型虽然能够彰显该集团的电动化决心,但仍然难以掩盖目前为止依然靠“油改电”支撑门面的现实。

相比于早早发力的大众集团的MEB平台和更加先进的、专供奥迪和保时捷的PPE平台,以及奔驰最新的EVA平台和2024年将亮相的MMA平台,被宝马反复强调的eDrive电驱技术本质上仍然是通用性CLAR架构的一个电动补丁。

诚然CLAR架构在研发之处便强调并预留了足够的兼容性,理论上支持燃油驱动、混动以及电动等所有驱动方式,但是作为一款早在2015年便开始使用的“万金油”架构能否正面匹敌奔驰的EVA或大众的PPE仍有待观察。

即便是在生产方面,以宝马最新电动车型iX的母厂丁戈尔芬工厂为例,这一在内燃机时代以生产高性能发动机而知名的工厂本质上就与CLAR架构类似,仅仅是为生产电动车型进行了适配型升级改造——这与大众集团在茨维考、汉诺威以及上海安亭等地陆续兴建8座MEB电动平台工厂相比,仍稍显落后。

即便宝马方面在3月15日当天再度强调2025年全新的新世代(Neue Klasse)平台将为电动化转型带来一剂强心针,包括全新开发的电子电气架构以及具有高性能和显著效率提升的电驱和电池系统,但是考虑到大众集团此前PPE平台多次进度落后、同样专注通用性的SSP平台始终难产,新世代车型一经问世便能扭转乾坤挑战很大。

难以告别内燃机时代

不过,新世代平台与大众PPE和奔驰EVA平台最大的不同之处在于其依然保留了CLAR架构通用性的特点——即新世代平台理论上仍然兼容内燃机、甚至是燃料电池技术。

根据德国《经理人杂志》去年7月的报道,宝马方面已确定基于新世代平台的第一款车型为纯电车型,而且慕尼黑人正在考虑将内燃机和混动从新世代平台之中剔除。该说法彼时并未得到宝马首席执行官齐普策的确认。

不久之前的1月下旬,宝马首席技术官Frank Weber在接受《Auto Motor Sport》杂志采访时,正式明确表示新世代平台将仅适用于纯电车型。

这一次的“拨乱反正”也暗示着宝马集团对于内燃机技术的念念不舍。事实上,齐普策长期以来的官方表述一直是“在市场条件允许的情况下”全力推进电动化。该笼统的表述也意味着宝马方面并不完全相信电动汽车时代会如此快速地到来——至少不是在全球范围内。

齐普策曾经表示:“或许竞争对手们正在走缩减产品组合的路线,但这不是我们的想法”。齐普策所指的无疑便是奥迪宣布在2026年之前终结一切内燃机的研发、以及Stellantis集团希望在2030年之前至少在欧洲淘汰内燃机,还包括老对手奔驰将在2026年前将内燃机研发费用砍去80%。

齐普策的表态使得宝马成为欧洲为数不多的、至今仍明确拒绝制定燃油车退出时间表的车企。

即便慕尼黑人已宣布将在2024年终止在德国本土的内燃机生产,但是相关产能转移至奥地利、英国和中国的操作无疑是一种有力的回应。

除了内燃机之外,齐普策与保时捷和大众的双料首席执行官奥博穆颇为类似,也是合成燃料E-Fuel的忠实拥趸。尤其是在2月14日位于斯特拉斯堡的欧洲议会正式通过了《2035年欧洲新售燃油乘用车和轻型商用车零排放协议》,明确欧盟27国将在12年时间内禁止一切燃油动力乘用车和轻型商用车的新车注册之后,齐普策仍然坚持认为该禁令毫无意义。

齐普策相信未来汽车产业将长期保持纯电动、混动、汽油机和柴油机、合成燃料以及氢燃油电池五种驱动方式并存。齐普策始终相信“多样性即意味着韧性”,而欧盟禁止其他四种驱动方式仅会在原材料方面加深对其他地区的经济依赖,此外齐普策也多次表达对十余年内建设完毕充电网络基础设施的怀疑。

相比于大众和奔驰孤注一掷押宝电动化,在以传统而闻名的巴伐利亚诞生的宝马直至最后一刻仍希望保留多种驱动方式并行的混合架构,最终能否获取回报,或许仍需二十年才能回答。

“如果说只是依赖一种技术,就像是一条腿走路,很容易就摔倒。假以时日,我认为大家会看到,开放技术要比单一技术选择的意义。”3月15日,齐普策在线上接受21世纪经济报道记者采访时表示。

数字化转型,Linux还是谷歌?

“强大的财务业绩和财务表现为我们提供了坚实的基础,不仅可以应对未来的多变的市场带来的挑战,而且可以持续推动宝马集团的转型。”彼得表示,“宝马集团正在对未来进行大量的投资,包括电动化和数字化,仍然有能力继续引领整个汽车行业的发展,并且积极的开创出未来的新的道路。”

财报显示,2022年,宝马集团研发投入达66.24亿欧元,同比增长5.2%,研发占比约为5%,2023年,这一投入将继续保持在4%-5%之间。这些投资主要用于两个方向:一是新车型以及第六代BMW eDrive电力驱动技术的研发;二是数字化领域,特别是人工智能、自动驾驶、人机交互等方面。

今年年初,在北美CES上,宝马发布了BMW i数字情感交互概念车(BMW i Vision Dee),展示了新世代车型对于人机交互的愿景。宝马认为,未来的汽车应该是人类的终极数码搭档,而不仅仅是“车轮上的智能手机”。通过硬件与软件的完美结合,新世代车型将能为客户提供数字技术加持的独特驾驶乐趣。

“ Dee真正将驾驶乐趣与虚拟体验相结合,将汽车打造成通往虚拟世界的入口,这就是宝马的未来。”彼得在财报会上表示,这一愿景将是宝马品牌和产品最重要的灵感来源。

不过,相比于“既要又要”的动力路线,宝马集团的数字化智能化转型则略显彷徨。

根据宝马的规划,2023年起宝马品牌和Mini品牌将使用最新的车机系统BMW OS 9,而其他车型将通过OTA升级至BMW OS 8.5。

这一则不起眼的消息背后其实是一个诺基亚翻身失败故事的2.0版本。

十余年前面对苹果的挑战而盲目选择了微软操作系统的诺基亚,一度导致Windows Phone 7与Windows Phone 8系统之间无法兼容进行升级。

如今宝马的BMW OS 8与BMW OS 9之间也出现了这一尴尬处境。

相比于基于Linux研发而来的OS 8,宝马在OS 9系统上最终选择了谷歌的Android Automotive系统。虽然宝马已明确将使用开源版本、不预装谷歌应用的Android Automotive以维护数据主权,但是从Linux直接向Android Automotive的转变直接导致OS 8无法通过OTA升级至OS 9,这也是比较尴尬的OS 8.5得以出现的根本原因。

而宝马的车载信息娱乐系统iDrive由于根植于BMW OS之上,这也使得iDrive 8与iDrive 9在用户界面和视觉语言上大相径庭。

至于这种割裂感,将给宝马用户带来新鲜感还是抛弃感,则仁者见仁。

(作者:钱伯彦,杜巧梅 编辑:张明艳)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。