年报里的中国经济|直击六大行业绩发布会:预计净息差降幅趋缓,房地产风险将逐步化解

21世纪经济报道记者 李愿 北京报道

3月最后两天,在2022年年报发布后,六大行陆续召开业绩发布会,各家银行高管层出席,在总行、香港两地直面媒体、分析师、投资者关注的业绩、资产质量、信贷投放、普惠金融、绿色金融、数字化转型等热点问题。

据21世纪经济报道记者测算,2022年六大行实现净利润13577.81亿元,以365天计算,相当于日赚37.20亿元。受息差下行、资本市场波动等因素影响,2022年六大行营业收入增速出现行业性下降,部分出现负增长;资产质量总体保持稳定,多数不良贷款率继续下行,拨备覆盖率微幅提升,风险抵御能力继续增强。

净息差下行幅度将有所趋稳

“从今年前两个月的情况来看,受LPR重定价等因素影响,我们预计一季度银行业营业收入增速中枢还会继续下移,农业银行预计也将与行业保持一致。”3月31日,农业银行行长付万军在该行业绩发布会上表示,从全年的情况看,随着宏观经济企稳回升,银行业发展环境总体好转,市场主体有效需求将稳步回升,未来息差下行幅度将有所趋稳。

财报显示,2022年六大行营业收入增速下行,工商银行、建设银行2022年营业收入增速为负,分别为-2.6%、-0.22%;邮储银行营业收入增速最高,为5.08%,但也较2021年的11.38%下降超过6个百分点。

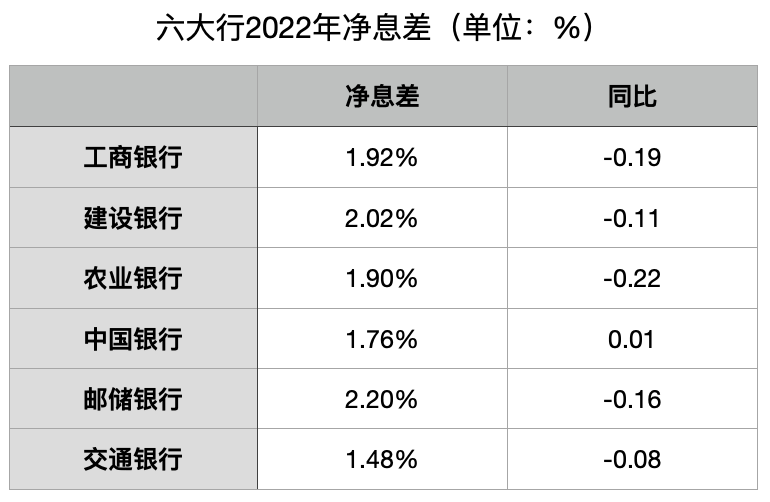

利息净收入是六大行主要营业收入,财报显示,2022年除中国银行外,其他五家大行净息差均出现下降,其中农业银行降幅达0.22个百分点;仅有邮储银行、建设银行净息差高于2%,分别为2.20%、2.02%。

付万军解释称,农业银行净息差下行主要受两个方面的因素影响:一是降低企业融资成本助力稳定宏观经济大盘,财报显示,2022年该行贷款平均收益率为4.09%,较2021年下降0.14个百分点;二是受存款定期化趋势影响,存款付息率上行,财报显示,2022年该行存款付息率为1.70%,较2021年提升0.09个百分点。

“年初以来,随着经济形势好转,有效融资需求边际改善,我们加大贷款结构调整力度,新发放贷款利率已经边际好转;负债端受益于存款市场利率化调节机制持续发挥作用,我们也在加强存款量价协同管理,未来还将强化存款定价的精细化管理。”付万军表示。

建设银行首席财务官生柳荣也表示,由于LPR下调的影响在2022年只是体现了一部分,大量的贷款重定价,实际上还是体现在2023年,所以还是有一定的下行压力,“从四个季度分布来看,我们判断一季度影响会稍微大一点,因为个人贷款重定价在一季度的比例相对高一些,二季度、三季度和四季度利润的下滑趋缓。”

“今年形势在好转,稳息差的压力也在减少,我们有信心将息差保持在同业中较优的水平。”邮储银行副行长张学文表示,一方面预计今年新增资产收益率有企稳迹象,另一方面该行把压降付息成本作为今年工作重中之重,通过预算、绩效考核等手段,把压降付息成本的压力层层传导到“最后一公里”。

对于息差逆势上行,中国银行副行长张毅解释称,该行资产端加大了高收益资产的投放,控制了低收益的同业拆放资产的增长;负债结构上“提活控高”,把活期存款的营销和拓展放在比较重要的位置,并控制高成本存款占比。“去年境外的多次加息,也提升了集团的息差水平。”

房地产领域风险将逐步有效化解

财报显示,截至2022年末,六大行不良贷款余额共计12759.96亿元,较2021年末增加1124.41亿元。除邮储银行外,其他五家大行不良率均出现下行,但邮储银行不良率在六大行中仍最低,为0.84%;工商银行、建设银行相对较高,均为1.38%。

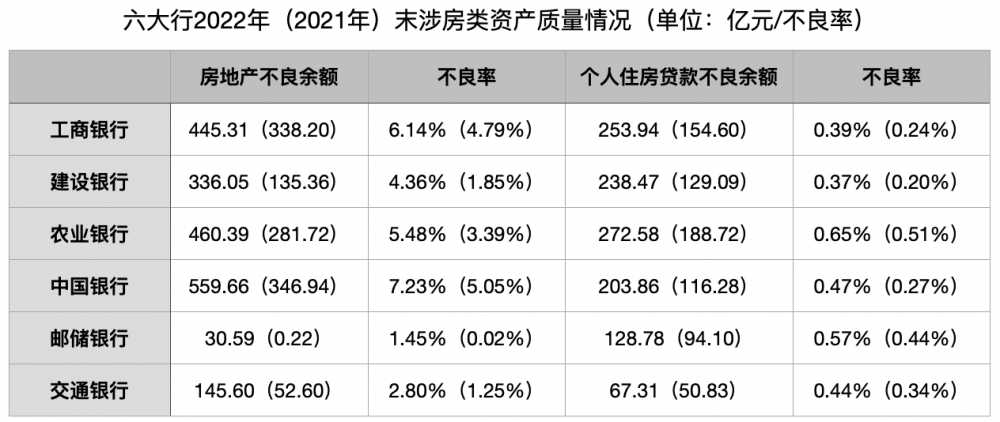

业绩发布会上,房地产企业与个人住房贷款不良率的情况仍受到较高关注。财报显示,截至2022年末,六大行对公房地产、个人住房贷款不良贷款余额和不良率均出现了不同程度的提升。从对公房地产不良率看,中国银行高达7.23%、工商银行达6.14%、农业银行也达到5.48%;从个人住房贷款不良率看,农业银行、邮储银行均高于0.50%。

建设银行首席风险官程远国介绍称,该行去年围绕“稳地价、稳房价、稳预期”目标,在防范重大次生风险的前提下加大对优质房企的支持力度,推动房地产业务向新模式平稳过渡,主要采取了几方面的措施:一是做好优质房企全方位的金融服务,通过信贷、债券、股权、资管类的产品,以多种方式满足优质房企的合理需求;二是不断提升工作效率,简化业务流程;三是持续优化房地产融资业务的规定,根据市场变化情况优化房地产开发贷经营策略,不搞“一刀切”;四是要做好“保交楼”配套金融服务工作,按照市场化、法治化、专业化的要求,努力做好保交楼、保民生、保稳定。

“在风险管控中,对房地产贷款的质量管控是我们的重点之一。去年工商银行虽然受到了房地产市场调整的影响,房地产业的贷款不良率有所上升,但是房地产业贷款占比较低,风险也是总体可控的,不会对全行资产质量产生大的影响。”工商银行副行长张文武在业绩发布会上表示,该行不良贷款认定的标准也比较审慎,房地产不良情况已经得到了全面真实的反映,对风险贷款计提了充足的拨备,能够充分覆盖损失和风险。后续随着经济的加快复苏,以及“金融16条”和“保交楼”等政策的有序推进,预计房地产领域的风险也会逐步得到有效的化解。

农业银行副行长刘加旺也表示,该行房地产行业资产质量总体可控,风险贷款的拨备也按照规定进行了计提,该行将落实好“金融16条”等政策,支持优质房地产企业改善资产负债表,平衡好防范风险和业务发展之间的关系,促进房地产行业平稳健康发展。

交通银行首席风险官林骅认为,从趋势来看,在各方的共同努力下,该行判断房地产的风险在收尾,但房地产行业流动性紧张的问题还是需要一定时间才能得到改善。该行将坚持“因城因户”施策,分层分类管理的原则,持续加强房地产业务风险管理,特别是强化贷后管理和项目建设周期过程当中的管理,按照法治化、市场化原则为“保交楼”专项贷款提供配套融资支持,支持优质房企并购处于困境当中的房企的项目,在保证债权安全情况下,按照商业化原则对存量房地产合理展期。

(作者:李愿 编辑:张铭心,包芳鸣)

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。