头部集中的效应比较明显

21世纪经济报道记者李域 实习生杨晶 深圳报道

随着公募基金2022年年报的悉数披露,133只个人养老金基金Y 份额首份年报浮出水面。

Wind数据显示,截至2022年底,全市场共有41家基金管理人的133只个人养老金基金Y份额,总份额超17亿份,总规模超20亿元,持有人户数共计38.78万户,平均下来,每户持有5172元。

数据来源:Wind

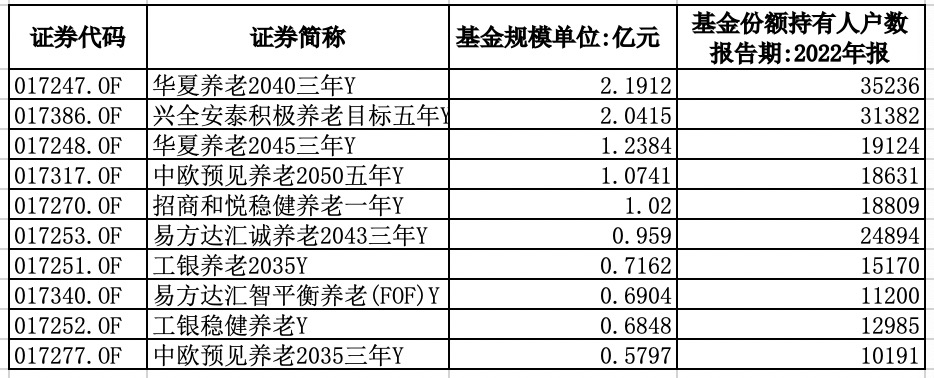

值得注意的是,有五只Y份额规模破亿,分别是华夏养老2040三年Y、兴全安泰积极养老目标五年Y、华夏养老2045三年Y、中欧预见养老2050五年Y和招商和悦稳健养老一年Y。

对此,中欧基金相关人士表示,目前中欧基金养老产品线布局包含8只产品,覆盖不同年龄段和不同风险偏好的客群。华夏基金相关人士也表示,今年预计还会新发几只养老目标基金,进一步完善产品线,同时做好产品运营,争取未来有更多产品能进入个人养老金产品目录。

与今年开年九成以上养老FOF取得正收益的情况不同,去年A股总体表现较为低迷,受此影响,于2022年11月11日至2022年12月24日期间陆续成立的Y份额在2022年普遍业绩不佳,成立以来平均收益率为-0.66%。其中兴业养老2035Y和工银养老2050Y在2022年全年的回报率排名靠前。

展望2023年的投资机会,多位基金经理认为机遇大于风险,看好权益资产配置。易方达基金经理张振琪在年报中表示,展望未来,对中国经济恢复充满信心,权益资产的性价比很高,具备较好的配置价值,会在控制风险的前提下积极的去把握权益资产的投资机会,实现养老目标基金的长期稳健增值。

五只Y份额规模破亿

据Wind数据,截至2022年底,全市场共有41家基金管理人的133只个人养老金基金Y份额,总份额超17亿份,总规模超20亿元。

其中,5只Y份额基金规模超亿元,分别为华夏养老2040三年Y2.19亿元、兴全安泰积极养老五年Y2.04亿元、华夏养老2045三年Y1.24亿元、中欧预见养老2050五年Y1.07亿元、招商和悦稳健养老一年Y1.02亿元。

而从基金份额持有人户数来看,华夏养老2040三年Y成为2022年“最受基民欢迎”的个人养老金基金,以35236户位列第一;兴全安泰积极养老五年Y的持有人户数为31382,排名第二。

此外,华夏养老2045三年Y、中欧预见养老2050五年Y、招商和悦稳健养老一年Y、易方达汇诚养老2043三年Y、工银养老2035Y、易方达汇智平衡养老Y、工银稳健养老Y和中欧预见养老2035三年Y等8只基金的持有人户数都已破万。

不过,作为在2022年规模、热度双双夺冠的个人养老金基金,华夏养老2040三年Y在2022年业绩表现不佳。

对此,华夏养老2040三年持有Y的基金经理许利明在年报中表示,在下半年的市场下跌中,没有再次下调仓位,“当时的判断是认为市场整体估值水平处于低位,随时有可能出现反转,如果过于频繁的加减仓操作,有可能错失市场的机会,不仅会提升交易成本,而且还不利于收益风险特征的改善。”

而实际情况是,该基金的净值在下半年的市场下跌中,出现了明显下跌,表现不尽人意。至年底,基金净值随着市场的反弹出现小幅反弹。

据其年报显示,截至2020年四季度末,港股和军工是该基金较为看好的板块,华夏恒生科技ETF、华夏恒生互联网科技业ETF、国泰中证军工ETF和富国中证军工龙头ETF是其重仓比例最大的四只基金,占基金资产净值比例分别达到4.89%、4.5%、3.97%和3.52%。

二成产品取得正收益

2022年A股走势较为低迷,受此影响,于2022年11月11日至2022年12月24日期间陆续成立的Y份额在2022年普遍业绩不佳,成立以来平均收益率为-0.66%。

其中二成产品取得正收益,兴业养老2035Y、工银养老2050Y和东方红颐和积极养老目标五年持有Y在2022年全年的回报率排名靠前。

2022年,兴业养老2035Y整体策略以分散风险、获取长期收益为目标。在基金组合方面,通过长短期结合的方法进行配置。一方面优选长期业绩优秀、回撤控制良好的主动管理基金,跟踪重点配置;另一方面通过定性定量多种方法结合,买入部分短期看好的基金。整体上注重市值风格、行业风格、交易策略等的均衡。

在年报中,基金经理朱小明解释了其投资策略,从产品的投资上,加入了更多定量化的辅助方法,使得整体的持仓风格和行业配置更加接近市场平均水平,减小了过于偏重某一风格、板块的风险,更加注重分散风险和长期收益。

2022年,易方达旗下的易方达汇诚养老2043三年Y和易方达汇智稳健养老一年Y也取得了正收益。

据悉,易方达汇诚养老2043三年Y的基金持仓以易方达公司基金为主,易方达稳健收益债券B、易方达裕丰回报债券C和易方达增强回报债券B是其排名前三的重点持仓标的。

在资产配置层面,该基金在2022年主要从两个方面进行了操作,一是在大类资产配置方面,2022 年全年大多数时候,权益类资产的配置比例大致在中性水平附近,随着权益资产的下跌,权益类资产性价比逐步凸显,到4季度逐步增加了权益资产的配置比例。 截止报告期末,在合同允许的范围内,适度超配了权益类资产,略高于下滑曲线预设的权益类资产配置比例。

二是在结构配置方面,跟全市场偏股基金的配置结构相比,倾向于维持相对比较均衡的配置比例。

在行业方面,随着消费、医药行业的大幅调整,易方达汇诚养老2043三年Y逐步加仓了消费、医药基金的配置;同时,逐步降低了某些在高估值、高景气、高拥挤度的行业暴露较高的基金的配置。在不同地域的投资方面,在市场下跌后,逐步增加了港股基金和少量美股基金的配置比例。

值得关注的是,在个人养老金基金产品方面,头部集中的效应比较明显。

2022年,华夏基金拥有9只个人养老金基金Y份额产品,数量最多;南方基金和汇添富基金分别拥有8只产品,并列第二;易方达基金、嘉实基金和银华基金分别拥有7只,并列第三名;华安基金和广发基金均拥有6只,工银瑞信基金旗下有5只。

2023机遇大于风险

对于2023年的个人养老金基金的投资机会,多位基金经理普遍认为机遇大于风险,多看好权益资产配置。

易方达基金经理张振琪在年报中表示,展望未来,对中国经济恢复充满信心,权益资产的性价比很高,具备较好的配置价值,会在控制风险的前提下积极的去把握权益资产的投资机会,实现养老目标基金的长期稳健增值。并将继续立足于优选基金,获取优秀基金经理长期相对确定的超额收益,同时从大类资产配置、结构配置出发,着眼于未来1-3年的视角去看各类资产的性价比,相对均衡配置,适度逆向偏离,去市场不关注的领域挖掘机会,逐步退出非常热门的赛道,通过不断挖掘性价比更高的资产,卖出性价比已经很低的资产,总是使投资组合保持一个相对较高的性价比。

工银养老基金经理蒋华安认为在资产配置方面,2023 年宜利用低吸机会,积极布局权益。倾向于保持相对较高权益仓位,同时关注港股的战略性机会。权益资产方面,企业盈利增速有望在一季度筑底后温和回升,预计A 股中期震荡上行,下行空间有限。结构上,战略性超配消费、科技+制造特征的成长板块,节奏上先均衡、后成长。 固定收益资产方面,在 2023 年经济温和复苏、物价总体稳定的背景下,利率有望区间震荡,上下行空间均不大,等待利率进入配置价值区间再加大配置。

景顺长城基金经理薛显志表示,展望后市,宏观场景倾向于“稳货币、宽信用”,看好国内权益市场的表现。结构上长期看好科技、制造等成长板块,中短期将逐步布局受益于经济复苏、地产政策放松及防疫优化直接相关的板块。

(作者:李域,实习生杨晶 编辑:姜诗蔷)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。