南方财经全媒体记者 郑嘉意 北京报道

艰难的转型是近三年人身险行业的主旋律。

银保监会数据显示,2022年,全国各地区原保险保费收入46957亿元,同比增长4.58%。其中,2022年全国寿险(不含意外险及健康险)收入24519亿元,同比增速仅为4.0%,而财险收入则为12712亿元,增长8.9%。

南方财经全媒体记者统计发现,在人身险深度转型的背景下,行业保费承压趋势已延续2年。

近日,A股及H股10家上市保险公司已悉数披露2022年业绩。受线下展业困难、代理人“清虚”等因素影响,10家上市保险公司旗下6家人身险公司(中国人寿、平安人寿、太保寿险、新华保险、太平人寿、人保寿险)共揽原保险保费收入16866.11亿元,同比微降0.44%。

从近三年数据看,2020年,上述6家公司共揽保费收入16968.74亿元;2021年降为16939.84亿元;2022年降为16866.11亿元。2021年及2022年降幅分别为0.17%及0.44%。

人身险行业的“改革之难”是全方位的。渠道之难在于,保险公司需要在代理人持续脱落下的背景下提升队伍质量,同时搭建银保渠道,完整销售体系;产品之难则在于,保险公司需要基于客户需求优化产品结构,丰富产品供给体系及客户经营体系。

代理人同比下滑24.45% 销售队伍“清虚”仍在继续

“销售队伍也需要生存。过去几年,新华保险的代理人队伍的流失是巨大的。这并非由于公司不关心代理人,而是展业困难,没有业务、没有收入。说句心里话,我们也渴望和代理人队伍一起成长。”2022年业绩发布会上,新华保险副总裁兼总精算师、董事会秘书龚兴峰如是说道。

如龚兴峰所述,近年来,过往各家保险公司“虚高”的销售人力在市场需求迭代、线下展业困难的冲击下不断下滑。

银保监会数据显示,2020年年底,全国保险公司在保险中介监管信息系统执业登记的代理制销售人员共有842.8万人,2021年年底为641.9万人,2022年上半年仅为570.7万人,较2020年年底下降32.29%。

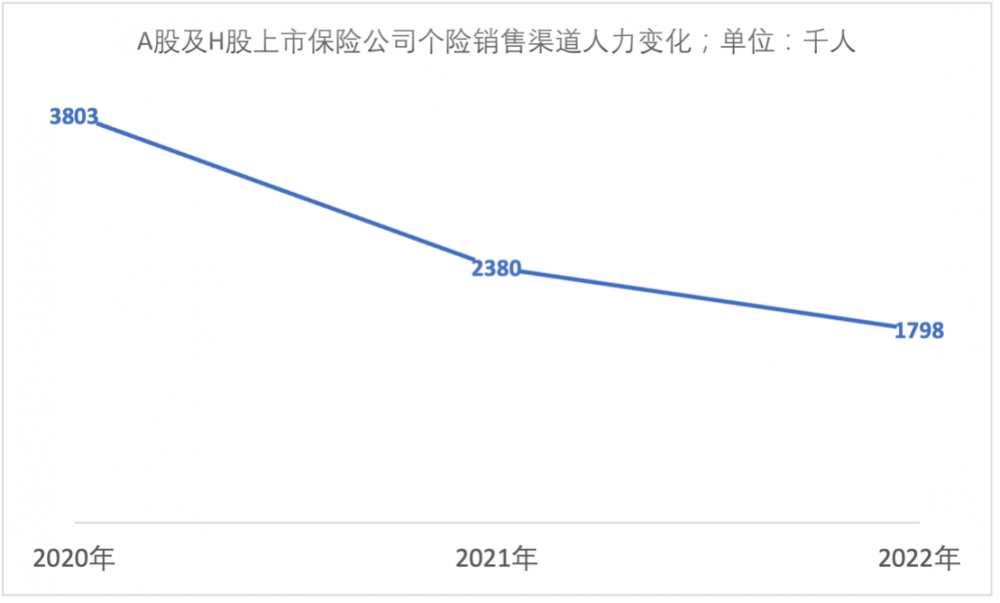

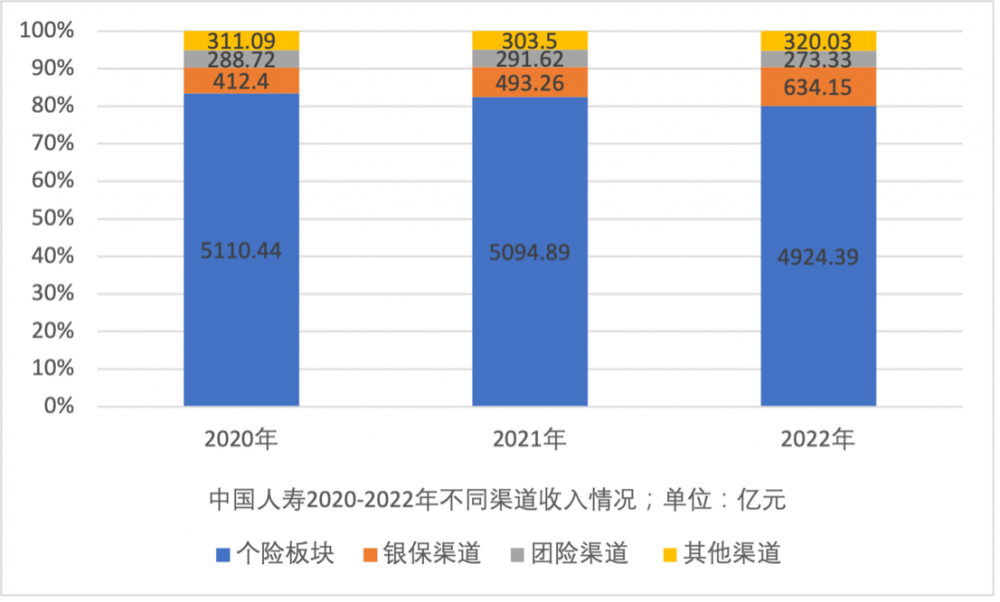

上述趋势同样体现在上市保险公司的年报中。记者统计发现,2020年至2022年,中国平安寿险及健康险、中国人寿、人保寿险、新华保险、太平人寿5家机构个险渠道代理人数量已由2020年的380.33万人降至179.84万人。2021年及2022年的降幅分别为37.41%及24.45%。

具体而言,上述公司中,近两年,仅太平人寿保证了个险渠道代理人数量的基本稳定,其余公司相应人数均有不同程度下降。2022年,新华保险个险渠道代理人数量同比下滑49%、人保寿险下滑48%、中国平安寿险及健康险下滑26%、中国人寿下滑19%、太平人寿则微增2%。

(图片信息:A股及H股上市保险公司个险渠道代理人数量;信息来源:企业公告;单位:人)

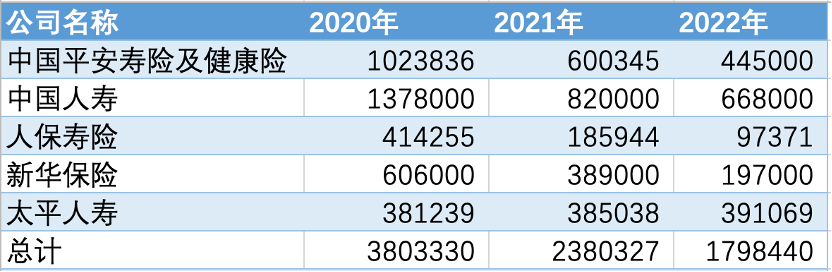

与之相对,记者统计发现,近两年,A股及H股上市保险公司人身险业务新业务价值同样承压。

年报信息显示,2022年,中国平安寿险及健康险、中国人寿、太保寿险、人保寿险、新华保险、太平人寿及友邦保险7家机构新业务价值均出现下滑。其中,新华保险同比降幅达59.48%、太保寿险新业务价值下滑31.37%、中国平安寿险及健康险同比下滑23.95%、中国人寿下滑19.6%、太平人寿下滑18.08%、人保寿险下滑17.29%、友邦保险下滑8.14%。仅阳光保险实现0.10%的新业务价值同比增长。

(图片信息:A股及H股上市保险公司人身险一年新业务价值;信息来源:企业公告;单位:亿元)

从精算角度看,新业务价值常用于衡量人身险公司的成长性,其影响因素为年化新保费和新业务价值率。年化新保费规模受寿险公司渠道策略影响,而新业务价值率则由产品策略决定。

针对2023年新业务价值等指标承压情况,新华保险年度业绩发布会上,龚兴峰表示,新华保险已在年初工作会提出,公司新一年将在稳中求进的总基调上“转守为攻”。“理念方面,新华保险将持续以价值管理为导向,思考如何加强业务管理,加强队伍管理。业务方面,新华保险将在稳定规模上优化结构。管理方面,新华保险将强化对队伍、渠道的建设。”

中国人保副总裁、人保寿险总裁肖建友在业绩发布会上总结,当前,寿险业面临个险队伍、渠道策略、产品策略三大问题。“个险队伍问题上,人保寿险不断夯实队伍、培育绩优人力;渠道策略上坚持以个险为主力渠道,银保渠道作为助攻手,团险和电商作为两翼;产品策略上将强化客户需求导向,开发有人保特色的,能够引领市场发展的新产品。”

记者注意到,个险队伍建设上,上述公司代理人数量虽持续脱落,但个人产能、活力等指标均有提升。例如,中国人寿代理人月人均首年期交保费同比提升51.7%;平安人寿代理人人均新业务价值增长22.1%;人保寿险“大个险”渠道月人均新单期交保费同比增幅达33.45%。

中国人寿董事长白涛指出,行业复苏正在加快。“个人养老险、商业健康险、长期护理险、普惠保险在未来一段时期的增长空间非常大。在营销体系改革、数字化经营、综合化发展、生态化建设这些新动能的带动下,寿险业结构性和长期性的增长空间正在打开。”

发力个险绩优队伍与银保渠道 渠道策略持续完善

个险代理人队伍持续脱落情况下,大部分上市保险公司都选择了绩优队伍与银保渠道“两手抓”的经营策略。

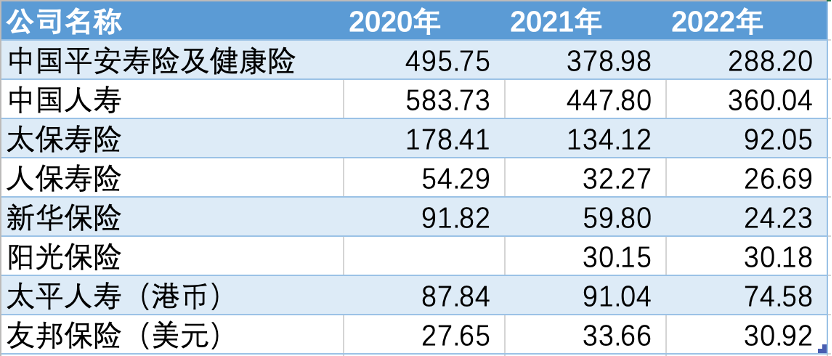

记者统计发现,近两年,个险销售队伍人力缩减背景下,各上市保险公司的保费增长主要依靠银保渠道带动。

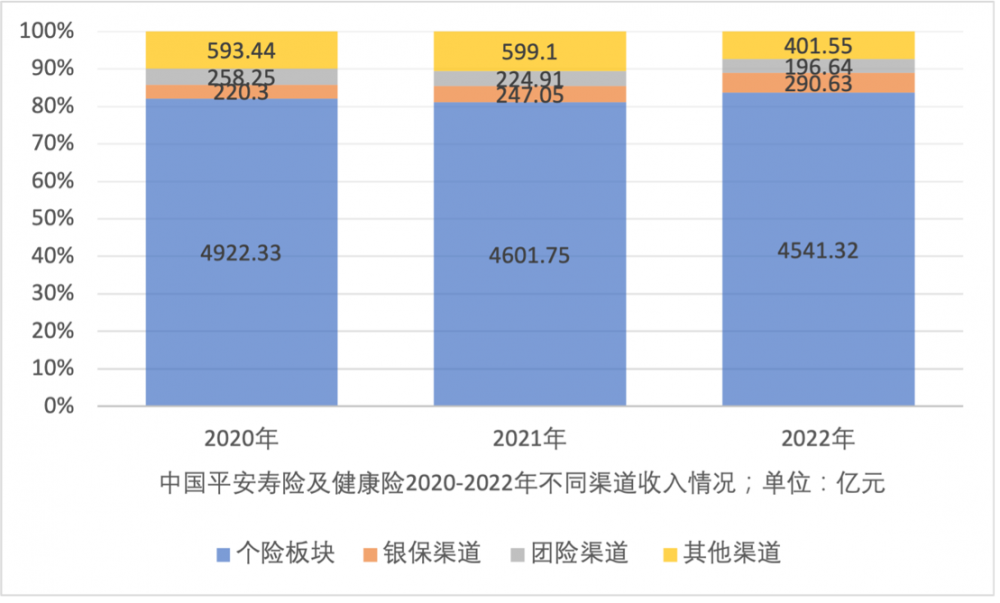

以中国人寿、中国平安寿险及健康险,以及人保寿险销售渠道变化为例。年报信息显示,2020年至2022年,中国人寿银保渠道收入分别为412.4亿元、439.26亿元,以及634.15亿元;中国平安寿险及健康险为220.3亿元、247.05亿元,以及290.63亿元;人保寿险银保渠道收入则为359.3亿元、427.25亿元,以及440.3亿元。

从2022年银保渠道收入增速看,A股5家上市保险公司中,太保寿险银保渠道增幅最大,共实现银保渠道保险业务收入304.78亿元,同比增长308.7%;中国人寿银保渠道总保费达634.15亿元,同比增长28.6%;平安寿险及健康险银保渠道保险业务收入290.63亿元,同比增长17.6%;新华保险收入439.31亿元,增长7.8%;人保寿险收入440.30亿元,增长3.1%。

平安集团总经理兼联席CEO谢永林在中国平安2022年度业绩媒体发布会上表示,平安新银保模式充分发挥了平安集团内部的综合金融优势,未来五年,该渠道有望成为平安寿险的主要渠道之一。

新华保险拟任董事长、首席执行官李全则在业绩发布会上表示,新华保险2022年渠道端的发展符合年初预期。“去年受到最大冲击的是个险团队,银保和团险队伍总体是增长的。自2019年,公司加大对银保支持的力度。个险行业进入调整阶段,我们抓住银保渠道市场机遇。数据上,新华保险长期险首年保费银保达到280亿,同比增长了11.3%,团险渠道稳定增长,短期险保费26.85亿,同比增长4.6%。”

发力银保渠道同时,人保寿险、新华保险等公司强调,未来公司人身险仍将坚持以个险渠道为主力,重点发展绩优人力队伍。

肖建友强调,虽然2022年人保寿险银保渠道保费收入占比有所上升,但个险渠道仍将是人保寿险的销售主力。“人保寿险积极推进队伍建设高质量发展转型,持续优化队伍结构,抓实提升有效人力(包含高绩效人力),抢占城区中高端市场,保险财富规划师队伍(IWP)、保全员队伍建设有序推进。”

肖建友表示,未来,人保寿险将价值主导,提升团队专业性,策略上发展绩优人力,同时更加强调客户经营。“今年可能会更加强调重视客户经营,以客户经营水平提升来提高个险经营的实力。同时,也希望银保渠道能提高价值贡献。”

(作者:郑嘉意 编辑:李致鸿)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。