4月21日,首批三个30年期国债期货合约将上市交易。中金所相关负责人表示,目前30年期国债期货上市前的各项准备工作已经就绪。

业内人士认为,首批30年期国债期货合约上市在即,对我国债券市场意义非凡。这主要体现在四个方面:一是有效弥补超长期债券风险管理工具不足的难题;二是健全国债期货市场定价的收益率曲线;三是满足金融机构多头替代、久期管理、风险对冲需求;四是提供更加丰富和便捷的曲线套利策略、跨品种对冲策略模式。

首批合约上市在即

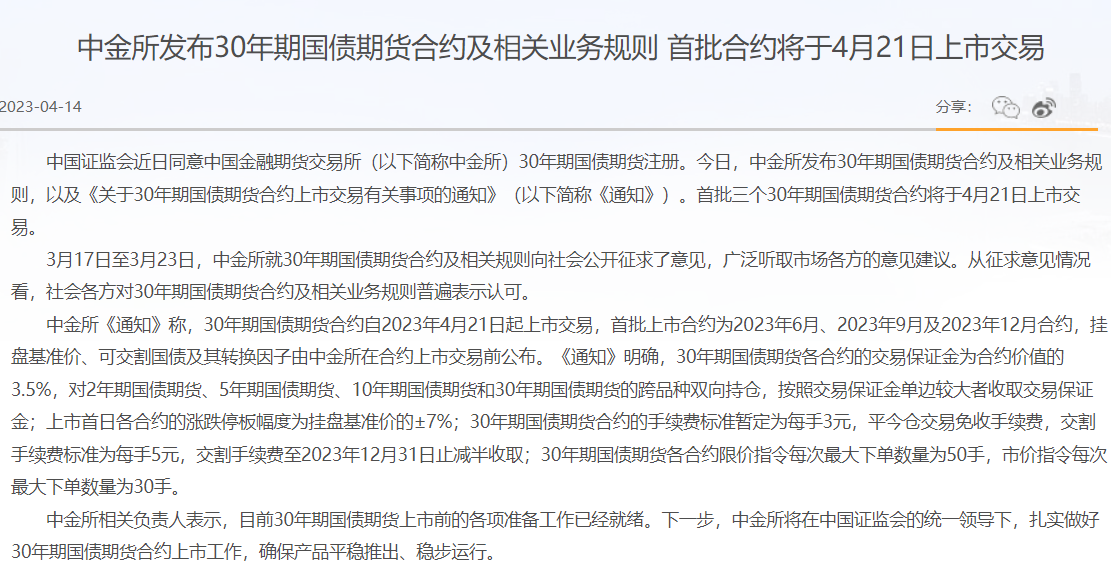

近日,证监会发布消息称,同意中金所30年期国债期货注册。随后,中金所发布30年期国债期货合约及相关业务规则,以及《关于30年期国债期货合约上市交易有关事项的通知》(下称《通知》)。

根据中金所发布的《通知》,30年期国债期货合约自2023年4月21日起上市交易,首批上市合约为2023年6月、2023年9月及2023年12月合约,挂盘基准价、可交割国债及其转换因子由中金所在合约上市交易前公布。

《通知》明确,30年期国债期货各合约的交易保证金为合约价值的3.5%,对2年期国债期货、5年期国债期货、10年期国债期货和30年期国债期货的跨品种双向持仓,按照交易保证金单边较大者收取交易保证金;上市首日各合约的涨跌停板幅度为挂盘基准价的±7%;30年期国债期货合约的手续费标准暂定为每手3元,平今仓交易免收手续费,交割手续费标准为每手5元,交割手续费至2023年12月31日止减半收取;30年期国债期货各合约限价指令每次最大下单数量为50手,市价指令每次最大下单数量为30手。

中金所相关负责人表示,目前30年期国债期货上市前的各项准备工作已经就绪。下一步,中金所将在中国证监会的统一领导下,扎实做好30年期国债期货合约上市工作,确保产品平稳推出、稳步运行。

国债期市稳步发展

截至目前,我国国债期货已经推出了2年期、5年期和10年期三种合约,30年国债期货合约也将在本周五上市。

国债期货是以国债作为标的的标准化可交易合约,其价格和相对应的现券价格走势基本一致,反映了市场对于未来现券价格走势的预期。和其他的期货品种相同,国债期货也具有双向交易、杠杆交易等特征,投资者能够利用上述特点构建多种策略,用以对冲风险或是进行投机、套利。

方正中期研究院首席衍生品研究员牛秋乐向记者介绍,自2013年9月国债期货在我国重新上市以来,成交与持仓规模均呈逐步上升态势。中金所也分别在2015年3月20日和2018年8月17日上市十年期和两年期国债期货品种,从而初步形成覆盖收益率曲线关键期限的品种体系,为相应期现券市场提供风险管理工具。

牛秋乐进一步介绍道,2022年国债期货市场参与度继续提升,国债期货三品种日均成交规模超13.84万张,较2021年增长52.76%。其中,2022年2年期品种日均成交规模2.66万张,占国债市场成交规模的10%;5年期品种日均成交规模4.16万张,占国债市场成交规模的24%;10年期品种日均成交规模7.02万张,占国债市场成交规模的66%。国债期货三品种日均持仓规模达到29.98万张,较2021年大增40.16%。

东证期货衍生品研究院宏观策略部分析师张粲东指出,近年来我国国债期货市场稳步发展,概括来讲,这主要体现在以下三方面:

其一,期货品种扩容。我国分别于2013年、2015年和2018年推出了5年期、10年期和2年期国债期货,30年期国债期货也即将问世,期货产品体系逐渐覆盖了收益率曲线上的关键期限点。

其二,市场参与者结构趋向完善,机构占比不断提升。国债期货上市以来,公募、私募和证券等机构的参与度不断提高,而2020年以来,商业银行、保险公司和外资银行等机构也逐渐参与到了国债期货交易之中。机构占比也逐渐上升,2013年上市初期,国债期货机构客户持仓占比不足30%,而2022年,机构持仓占比达到了91.4%。目前机构投资者已成为国债期货市场的中坚力量。

其三,国债期货市场成交与持仓规模也在持续上升。国债期货日均成交量由2013年的4326手上升至2022年的16.04万手,日均持仓量也由3737手上升至35.52万手。

完善收益率曲线

据了解,国际市场方面,美国、德国、英国等成熟市场目前均已上市期限在30年左右的国债期货产品。此次首批30年期国债期货合约上市,将对我国债券市场产生怎样的意义和影响?

“首先,推出30年期国债期货能够提升市场流动性和定价效率,并完善收益率曲线。”张粲东向记者表示,推出期货品种后,期现套利策略的应用以及实物的交割能够促进国债期货与现货市场联动,现券的交易活跃度有望提升。另外,期货价格代表了市场对于未来现货价格的预期,能够为现券提供更为高效的价格发现形式,而随着国债期货不同品种合约不断推出,收益率曲线也会得到完善。

张粲东进一步指出,“30年期国债期货合约上市让市场参与者获得了一种管理风险的利器。超长期限现券的持有机构可以利用30年期国债期货构建空头套保策略,从而助力国债现券的顺利发行、平抑二级市场价格的波动。同时,寿险等机构也可以使用30年期国债期货来管理久期缺口。”

此外,张粲东认为,新工具的推出也能够起到丰富交易策略的作用。除空头套保、多头替代等策略外,投资者还可以充分利用不同品种之间的价差变化规律开展更为多元的套利交易。

牛秋乐表示,“首批30年期国债期货合约上市在即,这对我国债券市场意义非凡。”他认为,这主要体现在四个方面:

一是有效弥补超长期债券风管管理工具不足的难题。超长期国债主要为机构配置持有,配置机构主要为保险机构、商业银行和养老基金。30年期国债期货上市后将有效弥补超长期国债风险管理和配置缺口覆盖需求。

二是健全国债期货市场定价的收益率曲线。国债期货产品体系覆盖的关键久期由2年、5年、10年拓展至更长久期范围,上市后将形成健全的国债期货定价收益率曲线,为市场进行长期经济研究、利率定价、政策预期等提供依据。

三是满足金融机构多头替代、久期管理、风险对冲需求。国债期货久期管理能力以及针对超长期债券风险的对冲精确性得以显著提升,而无需采用替代策略。对于超长期债券供给不足的情况,也完全可以通过30年期国债期货多头替代策略实现。

四是提供更加丰富和便捷的曲线套利策略、跨品种对冲策略模式。产品体系丰富后,四个国债期货品种体系可以构造更加丰富的曲线套利策略,完美呈现交易预期。

记者:陆怡雯

(作者:证基风云 )

声明:本文由21财经客户端“南财号”平台入驻机构(自媒体)发布,不代表21财经客户端的观点和立场。