21世纪经济报道见习记者易妍君 广州报道

2022年,市场持续震荡背景下,券商的经营业绩整体承压。

不过,分业务条线来看,一些中小券商的经纪业务、投行业务均实现了同比增长。而这两项业务也被看作是券商差异化发展的重要指标。

近日,粤开证券(830899.NQ)披露的2022年度报告显示,报告期内,公司实现营业收入 8.02 亿元,同比下降 33.34%;公司实现归属于挂牌公司股东的净利润0.31亿元,同比下降70.50%。截至报告期末,公司总资产189.59亿元,较年初下降3.30%;归属于挂牌公司股东的净资产50.46亿元,较年初下降0.59%。

关于营业收入的下滑,粤开证券解释,“主要是本期证券投资收益同比下降所致”。

按业务分类看,2022年,粤开证券经纪业务、投行业务的营业收入较上年同期有所增长;而自营业务、私募股权投资业务的营业收入下滑幅度较大。

“经纪业务收入的增长主要得益于财富管理业务取得一些进展,2022年,粤开证券推进了财富管理业务条线的机构改革,也加大了市场化人才引进力度。”一位知情人士向21世纪经济报道记者透露。

自营、私募股权业务收入下滑幅度较大

根据中国证券业协会发布数据,140家证券公司2022年前三季度实现营业收入3042.42亿元,同比下滑16.95%,净利润1167.63亿元,同比下滑18.90%。自营投资成为主要拖累项,投行业务表现相对稳健。

粤开证券也不例外。年报数据显示,2022年,该公司证券自营业务营业收入为11429.78万元,较上年同期下滑了61.59%。

此外,该公司私募股权投资业务营业收入为-1,554.96万元,较上年同期下滑了114.08%。

粤开证券在分析投资收益同比减少的原因时提及,主要是市场行情影响,自营证券及私募股权项目估值下降所致。

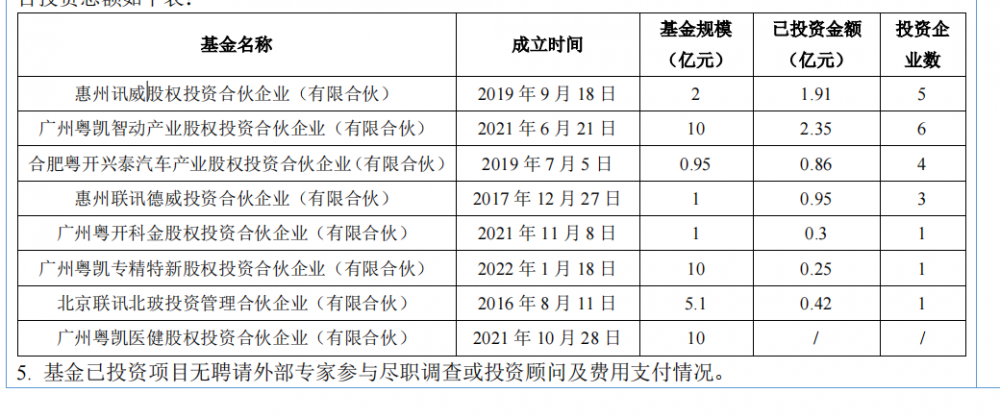

就私募股权业务而言,截至2022年末,粤开证券全资私募基金子公司粤开资本投资有限公司(以下简称“粤开资本”)设立并完成备案的私募股权投资基金产品合计8支。2022年,粤开证券以自有资金投资了由粤开资本作为管理人的基金产品。

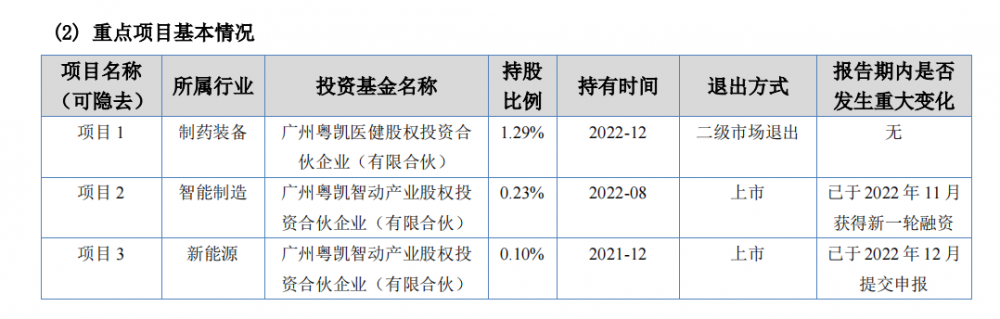

关于基金的投资情况,“报告期内投资项目 7 个,纯为财务投资,并对投资项目进行了有效的投后监管和增值服务。”粤开证券表示。

粤开证券介绍,2022年,粤开资本成功获批 QDLP 及 QFLP 试点资格,成为广州市首家获得双 Q 试点资格的私募股权投资机构;深耕新能源及智能制造领域,投资的项目广州立景、鸿基创能获“2022 年广州独角兽创新企业”;全年投资生物医药赛道项目合计近 2 亿元,实现生物医药赛道布局新开端。

截至报告期末,基金募集成立日期及累计投资项目数量、累计投资总额、在管项目数量和在管项目投资总额

表格来源:粤开证券2022年报

加大财富管理业务布局

另一方面,证券经纪业务和投行业务则为粤开证券2022年的营收贡献了一定增量,其财富管理转型路径也逐步清晰。

2022年,该公司证券经纪业务营业收入为4.02亿元,较上年同期增长了4.25%。

21世纪经济报道记者注意到,根据粤开证券披露的数据,2022年,该公司代销金融产品业务收入以及席位佣金收入(财富管理业务指标),合计在证券经纪业务收入中的占比由上一年的10%上升至18%。

粤开证券在回顾2022年的经营情况时谈到,公司以财富转型为重点,加快新增长曲线布局打造。一是深化分支机构管理。不断加大重点地区投入;优化网点布局,推动分支机构优化撤并及多家分支机构升级的工作;加强营销支持,组织各季度营销竞赛。二是细化客户分类服务。加快财富业务转型,创设“粤管家”品牌,打造私人管家式的综合财富服务。同时,公司持续开发高净值客户,成效逐步显现,公司客户结构及交易量构成得到较大改善。

三是优化产品结构体系。资管线重点以固收、FOF类拳头产品作为突破口,创设近十支资管产品, 完成首支公募化资管产品改造并上线。财富线不断完善产品矩阵,新增多支代销产品,筛选重点持营产品推动销量增长,实现席位收入同比增长。

投行业务方面,粤开证券实现营业收入8,343.65万元,较上年同期增长了11.15%。

其中,2022年,粤开证券IPO项目实现零的突破,联席主承销的诺诚健华(688428.SH)正式登陆科创板。

此外,粤开证券资管业务在细分领域的优势继续保持。2022年,该公司知识产权 ABS发行规模及发行支数继续跻身券商前三,并开创了多个市场首单纪录,例如,市场首单“支民”创新类型知识产权ABS储架业务产品、市场首支单 SPV 水务基础设施类 REITs、市场首单“数字经济”主题资产支持证券等。

对于公司未来的发展战略,粤开证券在年报中展望,将发动三大动力引擎,即以投资为引领、投研投行特色发展的“三投协同引擎”,以流量矩阵为基础、提升客户获得感的“财富管理引擎”,以及利用大数据、智能化提升客户价值的“金融科技引擎”,坚持专业化运营、市场化导向、 资本化开拓、品牌化提升,发挥党建引领、人才战略、文化赋能、合规风控、协同增效五维护航体系的 作用,期待通过不懈的奋斗与拼搏,实现公司综合实力进入行业腰部、特色业务位居行业领先、迈向公司上市的战略目标。

(作者:易妍君 编辑:巫燕玲)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。