21世纪经济报道见习记者易妍君 广州报道

今年一季度,计算机行业在人工智能板块的带动下“节节攀升”,也成了公募基金眼中的“香饽饽”。

天相投顾统计数据显示,今年一季度,主动权益基金(包含天相二级分类积极投资股票基金、偏股混合基金、灵活配置混合基金)加仓了计算机、食品饮料,减持了汽车、国防军工。

从基金产品的角度来看,中信证券策略分析师李世豪、裘翔指出,在今年一季度TMT板块出现明显结构性行情时,规模越小的产品减持其他板块以增持TMT的幅度越大。

21世纪经济报道记者注意到,在去年四季度末重仓房地产板块的西部利得策略优选、重仓电力设备与新能源的富安达科技领航、国联安匠心科技,均在今年一季度转而重仓了信息技术行业。从风格指标来看,自去年四季末至今年一季末,西部利得策略优选、国联安匠心科技的市值风格变化比较明显。

在市场行情发生转向时,及时把握热门行业的机会固然能获得相对较好的阶段性收益,但基金风格频繁变化,能否带来较好的中长期业绩,仍有待市场验证。

国泰君安证券此前发布的研报指出,基金风格稳定性与基金业绩呈现正相关关系,对基金业绩的持续性也有着正向作用。

加仓计算机VS减仓电力设备、国防军工

今年一季度,主动权益基金的股票仓位略有上升。来自易方达基金投顾的统计数据显示,主动权益基金持仓股票市值由4.10万亿升至4.23万亿,股票仓位由87.25%升至87.76%。普通股票型基金、偏股混合型基金、灵活配置型基金、平衡混合型基金股票仓位均值分别为89.57%(上升0.48%)、88.16%(上升0.76%)、77.00%(上升2.04%)、52.95%(上升1.29%)。

板块分布方面,一季度,主动权益基金配置方向出现分化——减仓创业板、加仓科创板,创业板配置比例从21.71%降至20.57%,科创板从8.00%升至9.20%。

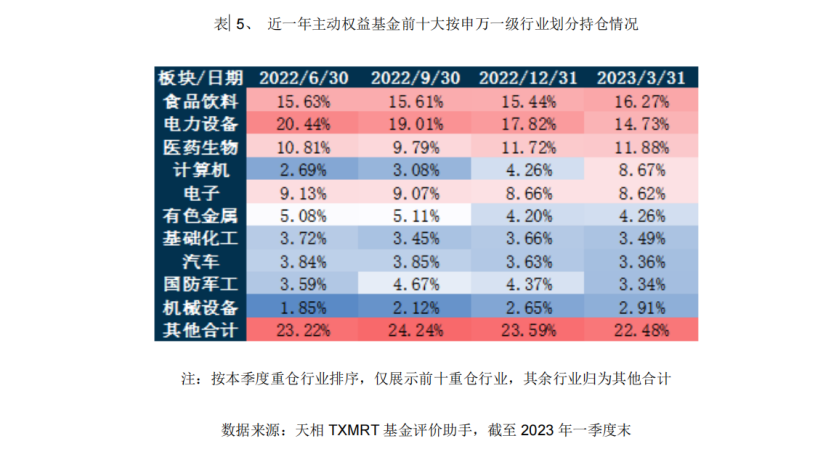

持仓行业方面,根据天相投顾数据,截止今年一季度末,主动权益基金重仓的前三个行业分别是食品饮料、电力设备和医药生物,持仓比例均超过10%。

从持仓变化来看,相比去年四季度末,今年一季度,主动权益基金小幅加仓了食品饮料、医药生物,主要加仓方向则为计算机;同时,减仓了电力设备、汽车、国防军工等行业。

其中,截止今年一季度末,主动权益基金持有计算机的比例上升至8.67%,为近一年最高水平。

对应板块行情来看,今年一季度,TMT四大板块均出现较大幅度上涨,电子、计算机、通信、传媒涨幅分别为15.50%、36.79%、29.51%、34.24%。

从重仓个股来看,今年一季度,公募基金增持市值前十的个股(包括港股)分别为:腾讯控股、金山办公、海康威视、泸州老窖、科大讯飞、中微公司、五粮液、中际旭创、TCL中环和中兴通讯。

其中,除了腾讯控股、泸州老窖和五粮液,其他7只个股均为信息技术行业的个股。

今年一季度,这7只信息技术行业个股的平均涨幅达到59.8%,其中,涨幅最高的中际旭创在一季度上涨了117.91%。

不过,21世纪经济报道记者注意到,4月1日至4月24日,上述7只信息技术行业个股的走势出现了分化,仅中际旭创、中兴通讯、中微公司延续上涨态势,其余4只个股的股价出现不同程度的回调。

一位策略分析师向记者指出,目前的TMT与2021年7月的新能源板块类似。当前,TMT板块进入到脆弱性阶段,波动有所加大,但并不意味着其将快速下跌。该板块接下来的表现,主要将受到两大因素的影响:一是宏观政策变化的影响;二是监管环境变化可能导致市场预期发生改变。

警惕风格飘移风险

值得一提的是,机构的研究结果显示,不同规模的基金产品对TMT行业的态度并不一致。

李世豪、裘翔指出,从绝度仓位来看,今年一季度,主动股基整体仓位环比小幅上行,但实际上百亿以上产品仓位略有下滑,小型股基加仓明显,且规模越小的产品加仓幅度越大;板块配置维度,主动股基整体降低了中游制造板块的仓位,提高TMT板块配置,在规模越小的主动股基产品中,这一趋势特征越显著。

21世纪经济报道记者注意到,部分主动权益基金在去年四季度末的重仓方向还是房地产或是电力设备及新能源,在今年一季度TMT结构性行情逐步显现时,又转而加仓TMT。虽然这类基金年内的回报率表现较好,但突然转大幅换投资赛道的操作还是引起了市场争议。

以西部利得策略优选A为例,截至4月26日,该基金今年以来的回报率为17.72%,Wind同类(偏股混合型)排名53/3547。截至今年一季度末,该基金的前十大重仓股分别为科大讯飞、金山软件、金山办公、三六零、中手游、中国移动、华测影视、中国电信、福昕软件、中国联通、中国电信、中国移动。

而截至去年四季度末,西部利得策略优选的前十大重仓股分别为新城控股、金地集团、绿城中国、快手、阅文集团、锦欣生殖、万科企业、安图生物、明源云、河钢资源。

也就是说,在今年一季度,该基金的前十大重仓股完全变了样,并且,重仓方向也由房地产调整至信息技术。

如果再往前追溯,截至2022年二季度末,该基金的前十大重仓股则以材料、金融、能源行业的个股为主。

西部利得策略优选基金经理何奇是从2020年10月22日开始管理该基金。他在基金的2023年一季报中表示,2022年是典型的稳增长年份,基金在配置上侧重了经济复苏逻辑。而2023年伴随着国内经济开始显著复苏,市场主线矛盾从稳增长转向调结构。我们判断,在数字中国顶层设计和AI产业爆发迭代的双重背景下,人工智能、大数据和云计算等为代表的数字产业可能成为市场中长期主线。

他还谈到,今年一季度基金有两大配置调整:一是战略性加仓人工智能板块,逐步降低侧重经济复苏逻辑的板块;二是在港股的反弹中适当降低港股仓位,并在结构上进一步向数字中国建设的主线倾斜。

此外,部分去年四季度末重仓方向为新能源的主动权益基金,如富安达科技领航、国联安匠心科技等,也在今年一季度转而重仓了信息技术行业。

从基金风格来看,根据Wind数据,去年底至今年一季度末,西部利得策略优选的市值风格从“ALL IN”大盘价值到“ALL IN ”大盘成长,而后又过渡到以大盘价值为主、小盘成长为辅;而国联安匠心科技从“ALL IN”小盘成长到以三七比例配置大盘成长和小盘成长,再到以大盘成长为主,最后又回到“ALL IN”小盘成长。这两只基金的市值风格均在短期内发生了多次变化。

“在不违反基金合同约定的前提下,为了获取更高的投资收益,主动权益基金可以适当地进行风格切换。但这种投资方法极具挑战,尤其是频繁切换赛道的基金,所面临的风险也更大。”有基金评价人士向记者指出。

另一位市场人士表示,风格不稳定的基金可能会在某个阶段获得相对较高的收益,但这类基金较难给基民带来良好的投资体验。

根据国泰君安证券的研究,坚守投资风格的基金换手率低,从而交易费用也更低,在风格和股票的选择上犯错较少,避免了因为错误择时带来的亏损。

另一方面,对于TMT板块的“狂欢”,部分基金经理仍保持着相对谨慎的态度。

泓德卓远基金经理于浩成表示,“对于计算机,我们从2022年三季度即开始布局,主要基于计算机行业基本面的触底回升以及估值合适,但基于分散以控制风险的角度,仓位没有很重。基于chatgpt代表 的人工智能,仍处于早期阶段,且商业模式还需探索的考虑,中、长期看好,但目前的股价涨幅导致估值已经偏高,特别是跟组合中其他配置方向,如新能源、军工、汽车零部件、部分新消费等相比,性价比尚不高。”

(作者:易妍君 编辑:姜诗蔷)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。