21世纪经济报道见习记者 易妍君 广州报道

近日,中国证券业协会公示了140家证券公司(包含资管子公司)2022年财务报告,非上市券商的经营业绩一一曝光。

证券行业经营情况整体承压的背景下,中小券商所受冲击尤为突出。2022年,包括恒泰证券、中天国富证券、江海证券、爱建证券、中山证券在内,近20家中小券商出现了亏损。

21世纪经济报道记者梳理发现,自营投资战略失利、投行业务下滑、资产管理业务计提损失等因素,成为中小券商亏损的主因。

恒泰证券、中天国富垫底

2022年,恒泰证券、中天国富证券净亏损幅度较大,亏损金额均超过12亿元。

其中,自营业务亏损对恒泰证券形成较大拖累。

2022年,恒泰证券合并实现营业收入12.49亿元,较2021年下降53.95%;亏损15.01亿元,较2021年下降 623.87%。

恒泰证券2022年年度报告显示,该券商主营业务在2022年均出现了下滑,自营业务更是出现了亏损。年报数据显示,2022年,恒泰证券自营交易业务仅实现营业收入-2.66亿元,较2021年下降180.04%;经纪及财富管理业务收入、投资银行业务收入、投资管理业务收入分别较2021年下降了20.84%、49.30%、88.01%。

“2022年,公司自营业务加强投研工作深度,挖掘潜力品种,优化资产配置,适时运用指数期货对冲等方式锁定部分风险。”恒泰证券在年报中分析。

中天国富证券的亏损则源自多项主营业务“状况不断”。2022年,该公司实现营业收入-9.01亿元,归母净利润-12.79亿元。

“公司经营业绩不尽如人意,既有客观原因,也有主观因素。”中天国富证券坦言,客观原因是2022年证券行业业绩整体承压,中小券商受到的冲击更大;主观因素一是公司过往执业理念积累的风险集中暴露,多单股权项目被撤否,对收入产生较大影响,二是由于投资团队对市场趋势研判不足,未有效把握行业结构性机会及个股机会,同时投资品种较为单一,导致自营业务亏损较大,三是公司人员流失较多,新团队引入不及预期,导致储备项目推进延迟,新项目未能有效弥补缺口。

相比之下,天风证券亏损的原因更多源于参股子公司。

根据天风证券2022年年度报告,当年,该公司实现营业收入17.21亿元,同比减少60.94%;归属于公司股东的净利润-15.09 亿元,同比减少357.35%。

从分项业务来看,2022年,天风证券证券自营业务下滑幅度最大,同比下降了80.58%。其他主营业务下滑幅度较小:证券经纪业务收入、投行业务收入、资管业务收入分别同比下降了0.76%、1.32%和13.64%。

除了上述3家券商,江海证券、北京高华证券的净亏损金额也较大,分别为8.87亿元、4.19亿元。

多家合资券商亏损

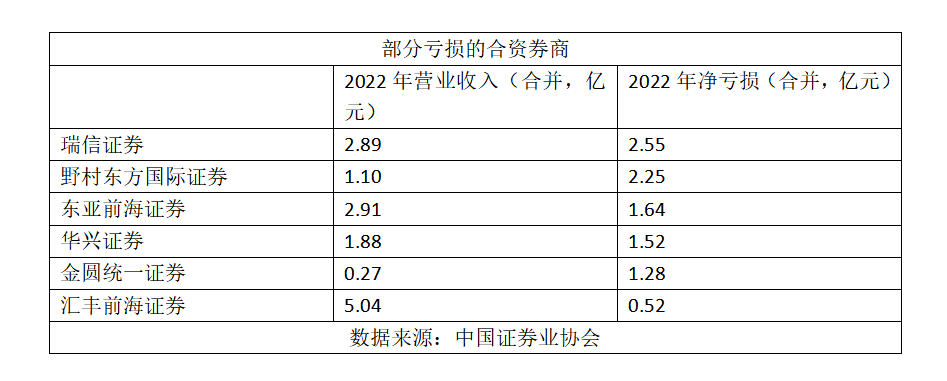

部分外资券商由于展业范围或牌照有限,在2022年也迎来较大挑战。

瑞信证券财务报告显示,该公司2022年实现营业收入 28,869.93 万元,较上年同期下降约 41.91%。其中,公司投行业务取得的手续费及佣金净收入为 6,561.57 万元,较上年同期下降约72.70%;经纪业务手续费净收入为10,622.57万元,较上年同期下降 46.44%;此外,公司利息净收入2,187.61 万元,其他业务收入9,404.74万元。该公司2022年净亏损为 25,451.60万元。

“由于 A 股在 2022 年的总成交量减少,并且在相对业务牌照不齐全、经纪业务经营范围仅限于 深圳前海地区的背景下,我司经纪业务在 2022 年佣金同比减少 47%。”瑞信证券解释。

2022年度,野村东方国际证券营业收入为1.10亿元,净亏损2.25亿元,其中,营业收入较2021年减少了37.85%。

分业务来看,2022年,野村东方国际证券资产管理业务收入、投资收益均实现了同比增长,但经纪业务收入略有下滑,公允价值变动损益为-0.31亿元。

此外,汇丰前海证券、金圆统一证券、东亚前海证券的净亏损金额在0.52亿元~1.64元区间。

汇丰前海证券虽然暂未扭亏为盈,但亏损幅度有所收窄。该公司2022年年报显示,去年,汇丰前海证券实现营业收入5.04亿元,净亏损0.52亿元。2021年,该公司实现营业收入3.25亿元,净亏损1.59亿元。

目前来看,多数合资券商仍处于中小券商队列。

以金圆统一证券为例,公开数据显示,2022年,金圆统一证券手续费及佣金净收入排名第136位,证券经纪业务净收入排名第106位,投资银行业务净收入排名第99位,公司总资产排名第122位,公司净资产排名第121位,公司净资本排名第123位。

资管、投行业务拖累

21世纪经济报道记者注意到,在2022年度亏损的券商中,由于过去的风险项目产生计提,部分券商的资产管理业务收入受到较大影响。

例如,2022年,爱建证券实现营业收入1.79亿元,较2021年下降了47.97%;净利润-0.95亿元,较2021年下降了255.74%。

其中,该券商金融市场部累计收入-3,840.17万元,资产管理业务实现营业收入-250.78万元(其中爱迪新能源项目自有资金投资计提了公允损失 389.76 万元)。

爱建证券表示,公司资产管理业务结合自身优势和实际情况拟定了特色化发展的战略目标,为公司资产管理业务的恢复做好准备。

此外,江海证券资产及基金管理业务营业收入较2021年同比降低60.21%。主要因业务处于转型期,资产管理业务规模同比下降,业务收入同比减少。

另一方面,部分亏损券商的投行业务收入出现了大幅下滑。

例如,2022年,中山证券实现营业收入4.16亿元,归属于母公司所有者的净利润-1.80亿元。锦龙股份在2022年年报中解释,中山证券归属于母公司所有者的净利润下降原因是中山证券部分持仓信用债券和股票的估值出现下调,自营业务收入下降幅度较大,公允价值变动出现损失。受国内房地产行业政策调整等因素的影响,中山证券投资银行优势业务受到较大的冲击,债券承销业务规模缩减,导致投资银行业务收入下降幅度较大。

江海证券证券承销及保荐业务(包括承销、保荐、财务顾问)营业收入较2021年同比降低61.23%,主要因投行业务转型升级,公司债券承销规模同比下降,承销收入同比减少。

此外,爱建证券投资银行业务收入同比下降了96.4%。

客观而言,近年来,我国证券行业马太效应凸显,行业集中度不断上升,头部证券公司优势明显,中小证券公司面临着较大的压力和挑战。

恒泰证券认为,未来,专业化、机构化、在线化改革将成为业态转型的核心驱动因素。中小证券公司要抓住资本市场改革发展的新机遇,实现自身的高质量发展,要坚持合规风控底线,稳健经营,要持续提升核心竞争力,着重在财富管理、全面注册制下的投行业务、机构业务等方面锤炼专业能力,真正为客户创造差异化的价值。

(作者:易妍君 编辑:巫燕玲)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。