本文节选自《2023中国资产管理发展趋势报告》,该报告将在8月12日于上海虹口举办的第十六届“21世纪资产管理高峰论坛”上正式发布。

文/王昊(Howard Wang)

与过去的一百年相比,21世纪的投资需要采取完全不同的方法。本文将从原理讲起,概述与之对应的投资方法,分析当前影响世界的四大长期趋势,并分析在这些趋势之下如何进行投资,且在最后呈现一个具体的、可实践的投资组合。

投资的关键在于实现指数级的回报。例如,10%的年回报率可以使投资在10年后增长2倍,但在50年后却可以增长到惊人的120倍。虽然在短期投资上,任意排列组合都可以在10年后实现2倍增长,但要在50年后实现120倍的增长,这需要其背后的指数因子保持连贯性。长期投资的成功取决于识别指数级的长期趋势并对其进行投资。

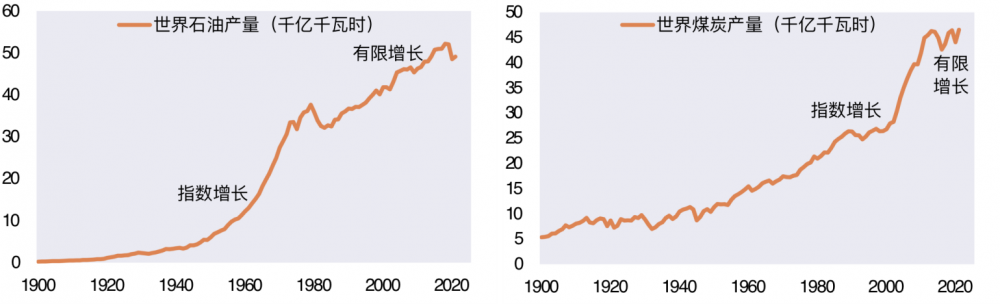

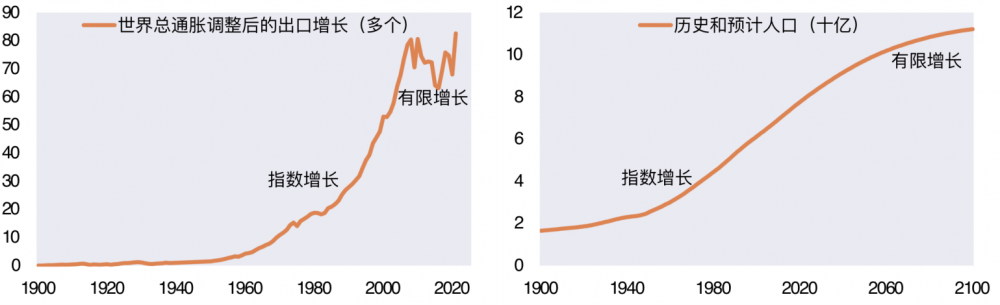

在20世纪,指数增长几乎在我们文明的每个方面都有所体现——人口、全球贸易、城市化、识字率、自然资源开采、基础设施建设、生产能力、技术创新以及政府和企业债务。那时候,无论在世界的任何地方进行投资,都会获得8-9%的年度指数增长。

然而,地球是一个资源有限的地方,无论是自然界还是我们的文明,大多数形式的指数增长最终都会受到限制。在现代人类历史上,许多领域在未来百年内将首次从指数增长转向有限增长。人口增长正在放缓,城市化和全球化正在减速,大宗商品开采逐渐达到峰值,实物消费正在放缓,政府债务变得不可持续。

有限的全球资源将破坏我们的经济体系,因为经济增长主要依靠仍处在指数增长阶段的行业来推动。投资将越来越分散,对此我们需要耐心,需要有规划地进行投资:

一、长期看来,要识别指数级的长期趋势并对其进行投资要有耐心,这类趋势在短期内并不总是显而易见,但在长期内会变得非常强大,对有方法、有规划的投资者来说是巨大的机会,要抓住它。

二、短期看来,不要陷入市场狂热之中。人类的线性思维倾向导致市场常常难以准确反应指数级增长的价值。因此投资者需要根据市值调整配置——在市值高时减少配置,市值低时增加配置。

三、调整思维策略。不要把所有的鸡蛋都放在一个篮子里。投资者无法得知哪个蛋会在何时孵化,因此投资于多个趋势可以降低风险,也能有效锻炼投资者耐心。此外,并不是所有趋势都朝着积极的方向发展,因此可以持有一些抗风险性资产,以保护自己免受消极趋势带来的风险。

四、保持高效。指数级增长率对于长期成功来说是重中之重,任何影响增长率的因素表现不佳,长期下来都会极大影响最终回报率。因此,投资者要以最节省成本的方式直接投资于潜在指数级增值率,同时降低交易成本、交易费用和税务成本。

以下是我的观点和相应的投资组合:

四大影响世界的长期趋势:未来30年构建投资组合的基石

社会的大趋势既可以预见,但也不可避免,就像巨大的冰川缓慢移动时会在斜坡上蚀刻出一条小路,投资者站在冰山之上,忘记自己也在同步移动,容易被短期存在的干扰因素分散注意力。以下是我认为将在未来30年构建投资组合基石和影响世界的四个主要趋势。

趋势一:人口达到峰值,相关需求消失,经济出现的空白将由其他两增长因素填补

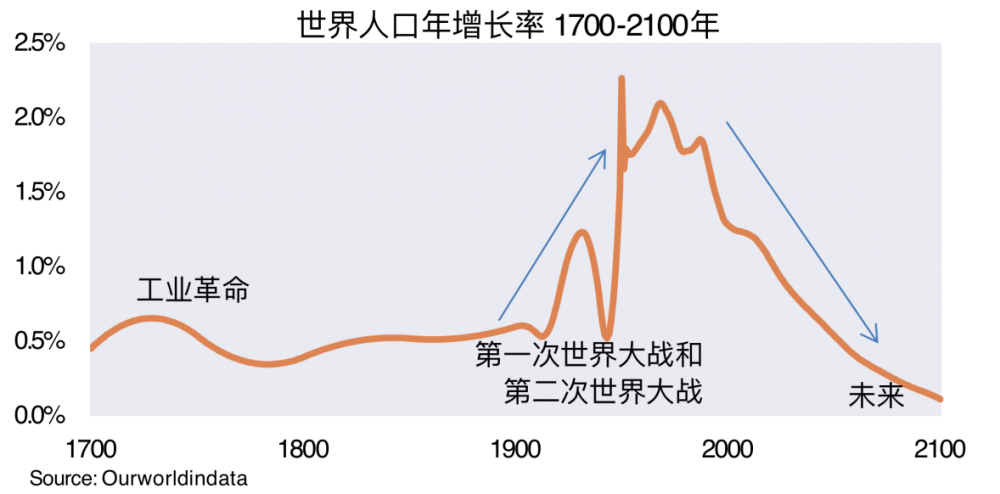

下图为过去350年全球人口的年增长率。未来一段时间,在人类现代历史上将首次出现人口不呈指数增长而是趋于稳定并最终下降的走势。未来社会的人口情况将与现在我们所处社会的人口情况截然不同。

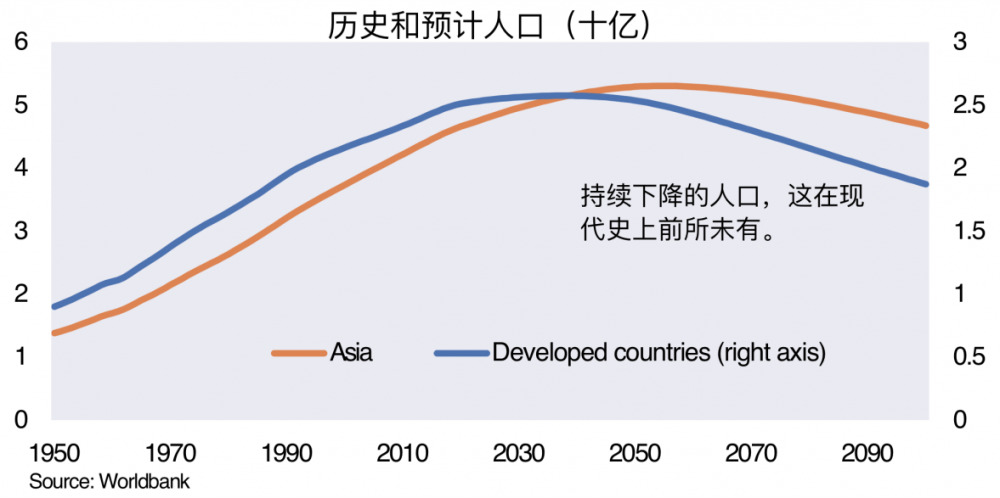

大多数发达国家人口已接近峰值,亚洲将在此之后很快达到峰值。其他发展中国家可能在本世纪晚些时候达到峰值。

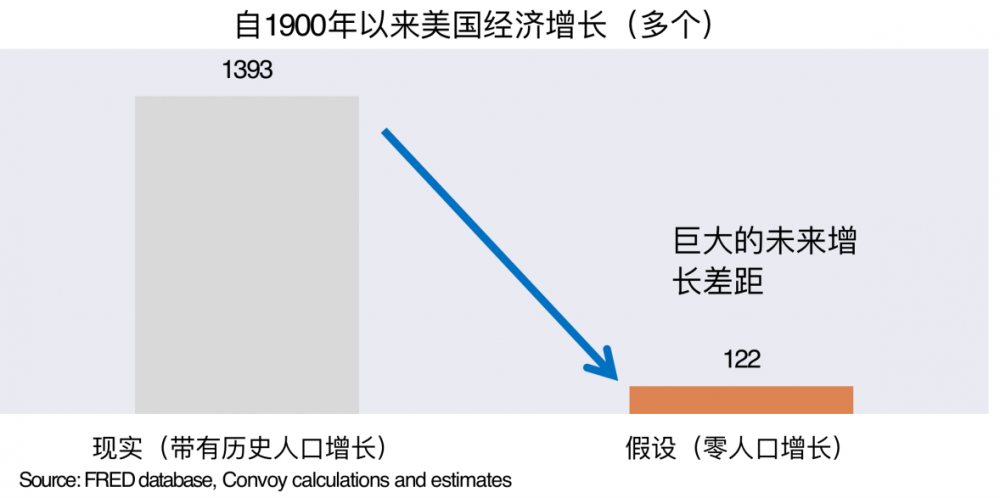

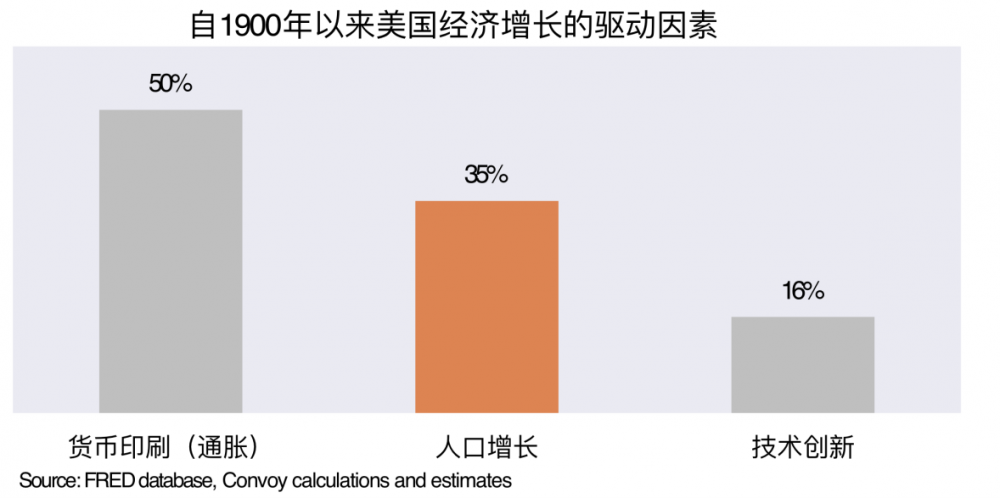

为什么人口这么重要?让我们看看过去几百年来人口增长对我们经济增长的贡献有多大。以美元为单位,美国2023年的经济总量为1900年的1400倍,年均名义增长率6%。经济的名义增长率可以分解为以下三个方面:

名义GDP增长 = 通货膨胀(印钞)+ 实际GDP增长

实际GDP增长 = 人口增长 + 人均效率增长

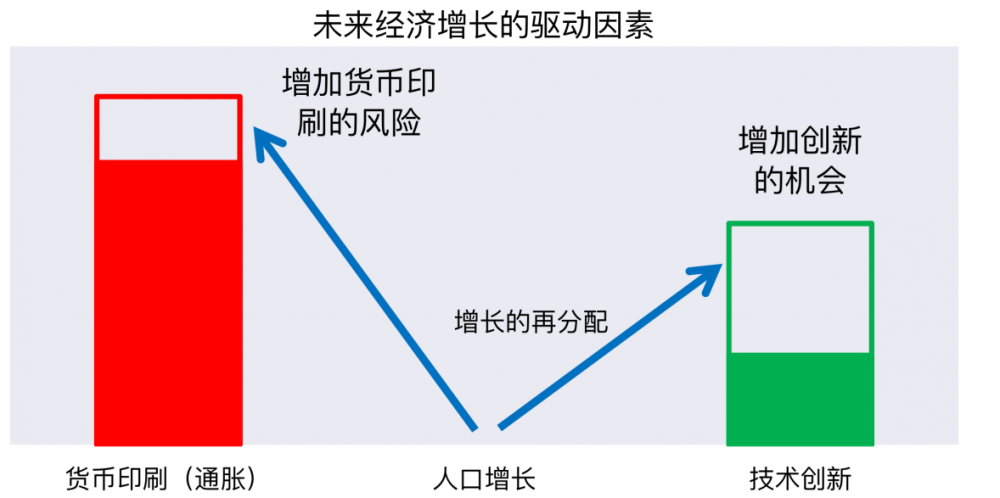

名义GDP增长 = 1. 印钞 + 2. 人口增长 + 3. 科技创新

下图为过去120年美国经济指数增长中每个组成部分的贡献率。50%来自印钞或信贷创造,通胀引起物价上涨,债务融资增加支出,投资推动实际增长。35%来自人口增加,16%来自技术和其他创新,总体社会生产力增加。

如今,随着全球人口增长陷入停滞并走向负增长,与人口相关的需求消失,经济中将出现巨大的空白,这一空白必须由其他两个增长因素来弥补,即增加印钞/债务,加强技术创新。这个简单的转变将为未来经济的震荡埋下伏笔。这一变化给投资者带来巨大的风险(通胀/债务风险上升),同时也带来了巨大的机遇(技术创新领域成为投资重点)。

趋势二:政府规模扩大、通胀压力增大、法定货币体系压力增加,对金融资产影响巨大

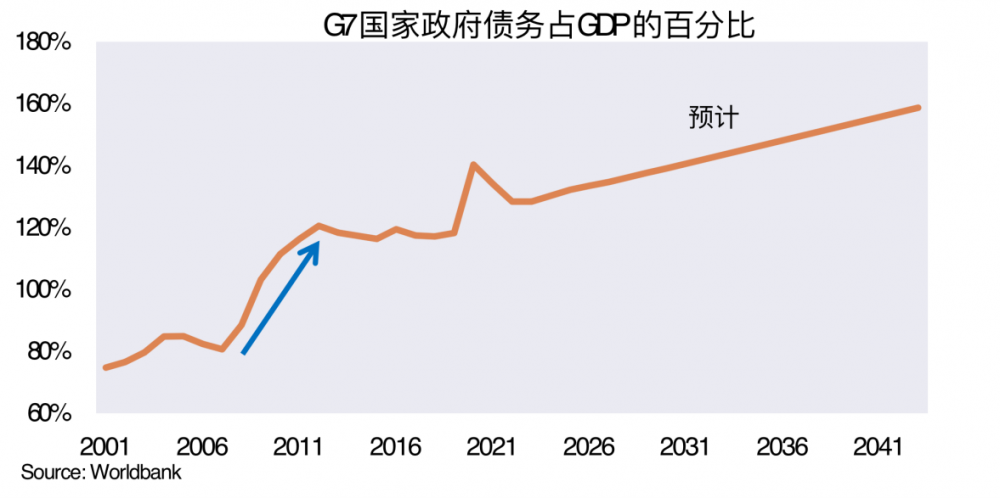

随着年轻人越来越少,老年人越来越多,养老金体系会难以维系,政府将不得不通过指数级增长的货币印制和债务发行来支撑社会养老体系,这在全球范围内已成为普遍现象。下图为政府债务水平占经济百分比的历史数据和预测数据。自2010年以来,政府债务占GDP百分比大幅攀升,距离二战结束后的婴儿潮时期正好65年,世界各地退休率普遍上升。据预测,这一占比将在短期内继续上升。

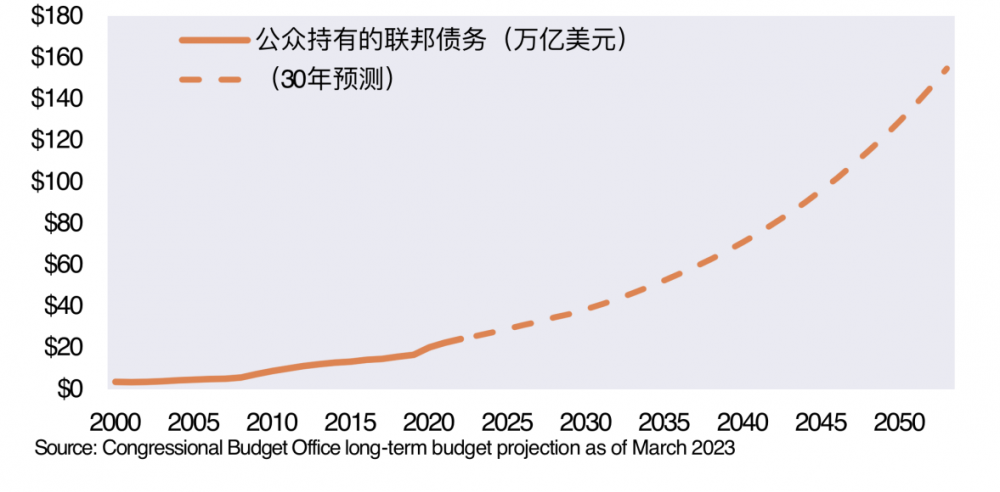

这在美国尤为引人注目,因为根据美国国会的数据,在未来30年内,美国必须发行130万亿美元的债务。

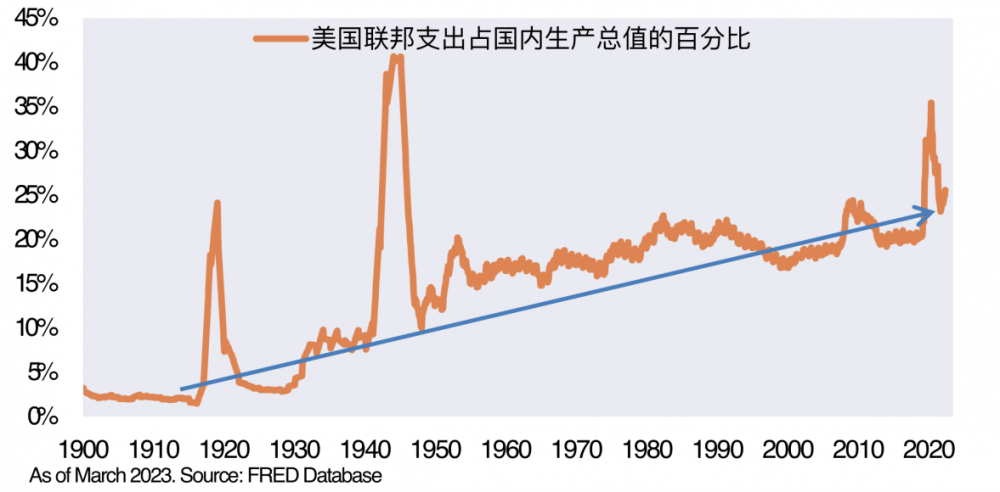

政府规模将继续扩大,政府会更直接地参与到金融市场中。尽管20世纪的政府支出有助于基础设施建设,有效实现了实际经济增长,但我认为政府规模已经增长到了一定程度,未来再继续扩大政府开支对经济生产力的边际效益将减少,甚至会直接导致通货膨胀和货币贬值。这对金融资产的影响将是巨大的。

趋势三:越来越依赖技术进步,可以充分利用技术节约成本的企业将获益最多

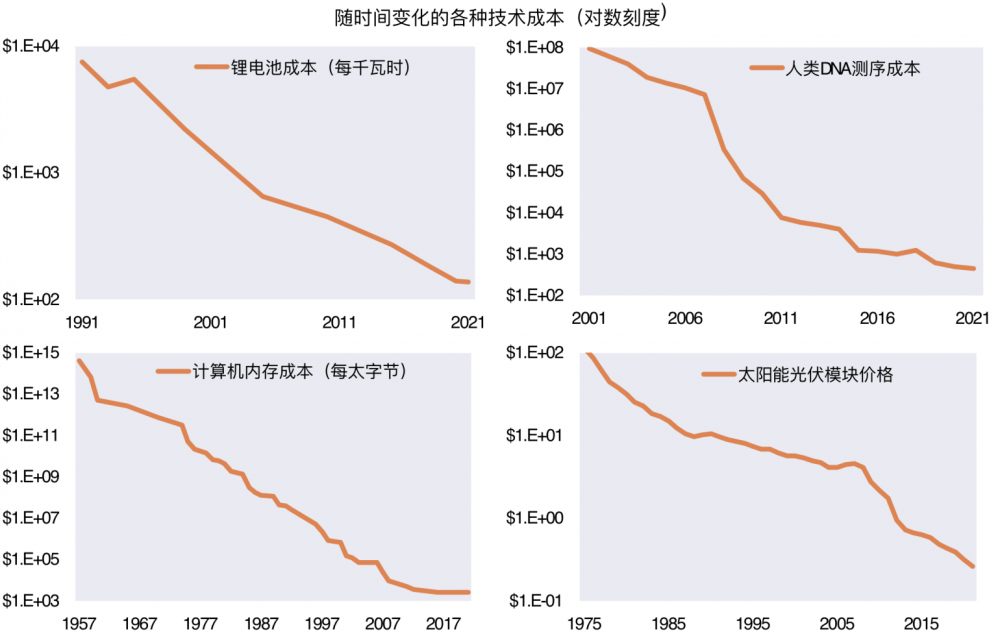

随着消费群体和劳动力规模缩小,自动化和技术进步越来越重要。技术仍然是少数几个持续经历指数级增长的领域之一。这一观点不仅得到了凯西·伍兹(译者注:Cathie Woods,著名主动型管理ETF:ARK的基金经理,被誉为“女版巴菲特”)的支持,也在当前人工智能热潮中得到了印证。莱特定律(译者注:类似规模效应,指的是成本随着规模的扩大而降低)将在许多技术领域得到体现:半导体、光伏电池、电池、LED照明、风力涡轮机、电动汽车、3D打印、基因组学和DNA测序、物联网、数据存储等等。

数据来源:ourworldindata

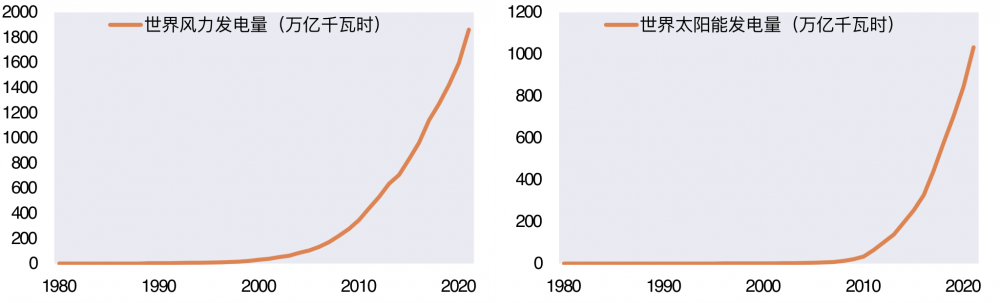

随着成本指数级下降,各领域最终将以人类意想不到的方式改变世界。例如,据说在20世纪40年代初,IBM的总裁托马斯·J·沃森曾说过:“五台计算机足以满足全球市场。”当时的成本状况下这个观点是合理的。但随着成本大幅下降,全球范围内早已经生产出无数的计算机。其实错不在他,因为人类就生物学特点来说更倾向于以线性方式进行思考和预测,而不是指数级的。同样,随着成本骤降,风能和太阳能等技术的增长曲线也在最近开始进入指数阶段。

数据来源:ourworldindata

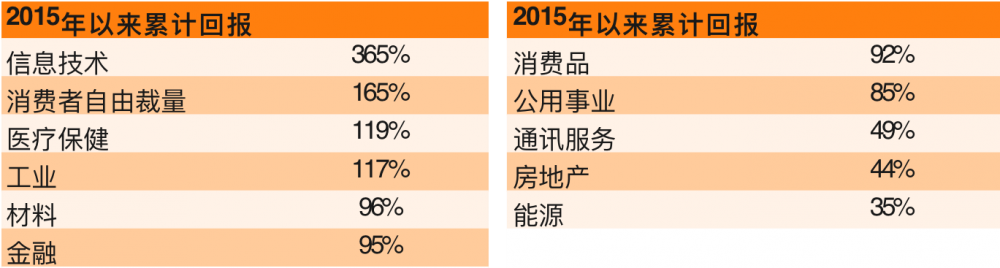

下图为美国各个行业股票投资在过去十年的回报率。或许我们可以争论科技行业当前是否处于短期泡沫,但从长期来看,我相信我们将继续看到由指数级变化驱动的行业和那些已经过了指数级增长阶段并且增长受限的行业之间的表现差距将持续扩大。

数据来源:investor.vanguard.com

科技领域将最直接受益于莱特定律驱动的指数级趋势,不过医疗保健和金融业等其他领域也将不同程度地受到成本下降带来的积极影响。在未来,那些可以充分利用技术节约成本的企业将获益最多。自上世纪90年代的科技繁荣以来,美国企业利润率一直呈上升趋势。

虽然中国正面临短期挑战,但仍是技术领域排名第二的强有力竞争者。中国的科技行业劳动力数量庞大、勤劳可靠、均接受过良好的教育,而且行业本身生态环境相互独立,能够促使新的科技巨头不断涌现。从消费品角度来看,非洲和印度的人口结构正处于最佳位置,但是我认为传统消费品将在未来经济中占比较小,因此对于世界其他地区,我持相对悲观的态度。

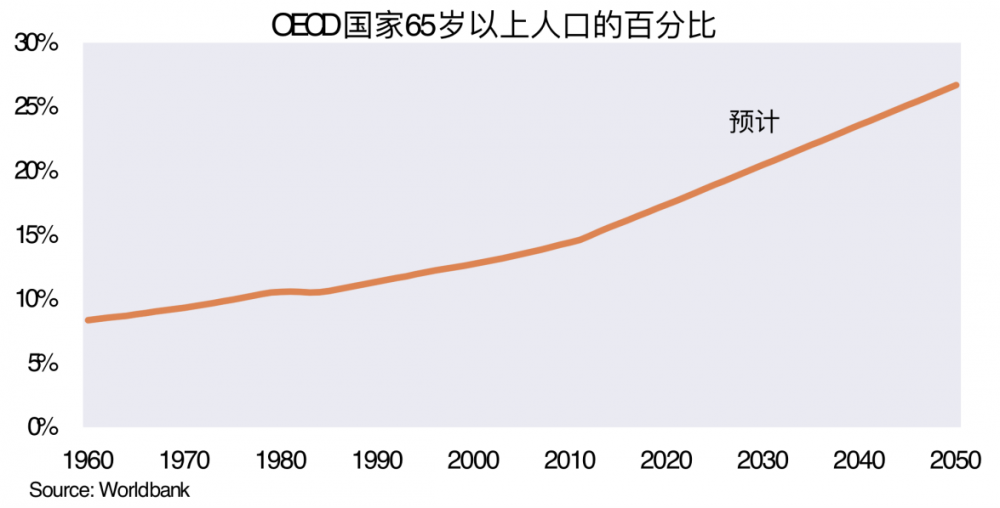

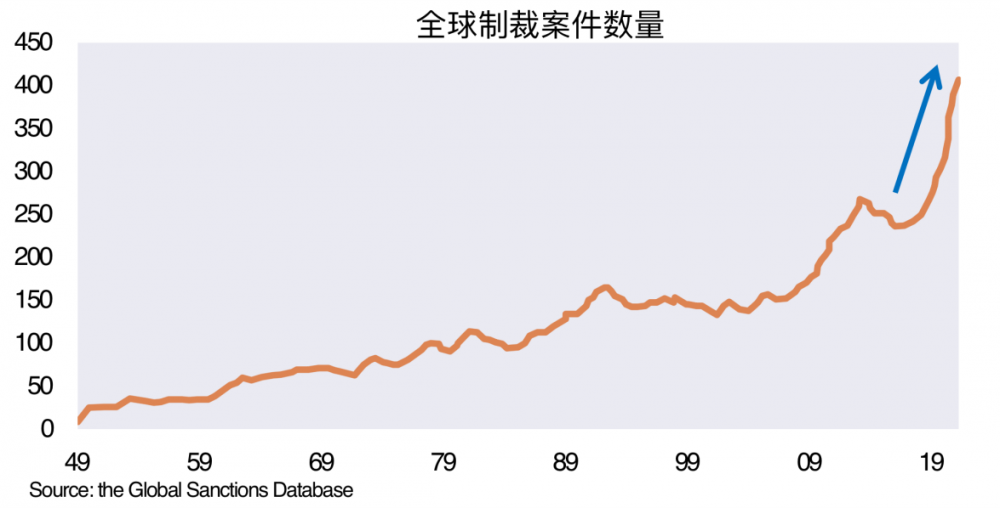

医疗保健和生物技术日益重要。新出生人口数量在减少,现有人口寿命在延长,这意味着社会中将出现越来越多的老年人。在经合组织国家中,65岁以上人口的比例在1960年仅占10%,但到2050年将增加到25%。随着人口老龄化,各种与年龄相关的疾病也随之而来,如心脏病、高血压、肾脏疾病、糖尿病、关节炎、癌症、痴呆和阿尔茨海默症。

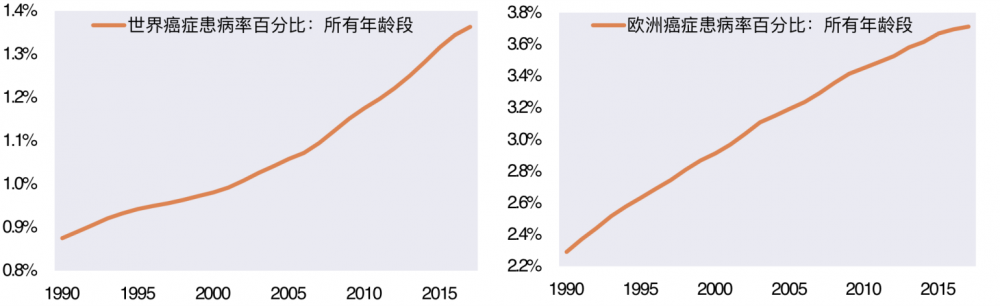

与此同时,随着全球生活水平的提高和健康诊断的进步,越来越多的人在患病时都能得到及时救治。例如,癌症的诊断在世界各地都有所增加,而在像中国这样的老龄化和富裕化程度较高的地区增长最快。

数据来源:ourworldindata

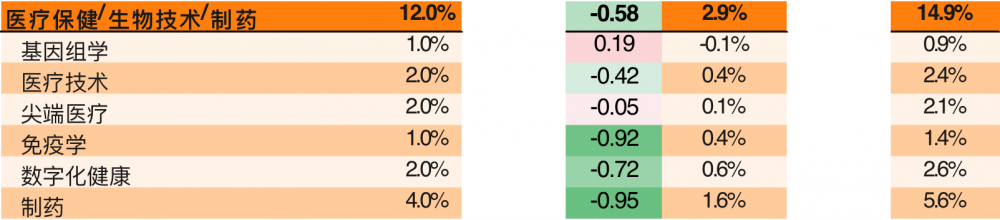

AI和技术在推动医疗保健行业快速发展和降低研发成本方面也起着重要作用。在未来,老龄疾病相关患者人数会增加,技术进步使我们能够治疗这些疾病,而全球生活水平的提高也使我们有能力承担治疗费用。目前,生物技术领域的定价特别具有吸引力,因为与技术/人工智能相比,它的价值被远远低估了。随着世界上越来越多地区的人口寿命更长、生活条件更好,如何优雅地老去将成为人们的首要关切。

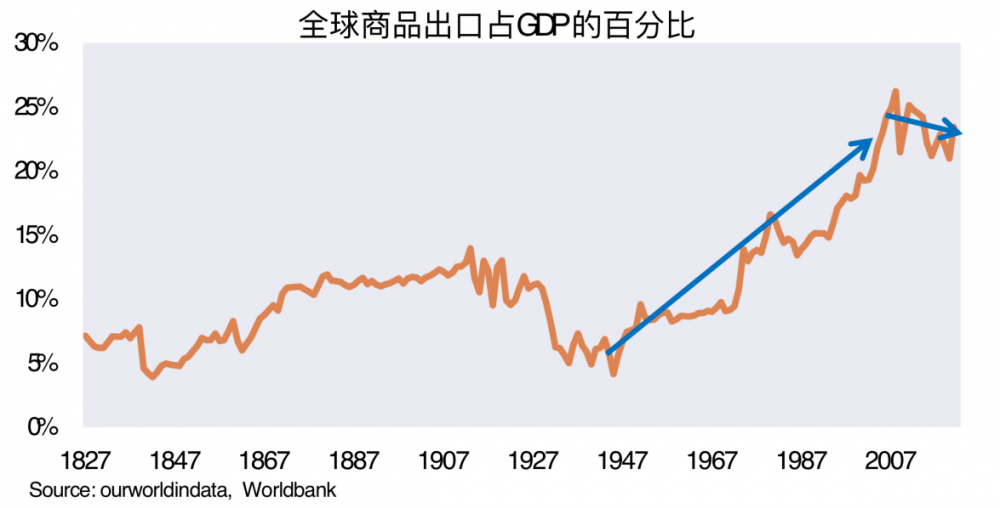

趋势四:全球化减速,地缘政治紧张加剧,对经济增长的限制将通过印钞或技术创新加以弥补

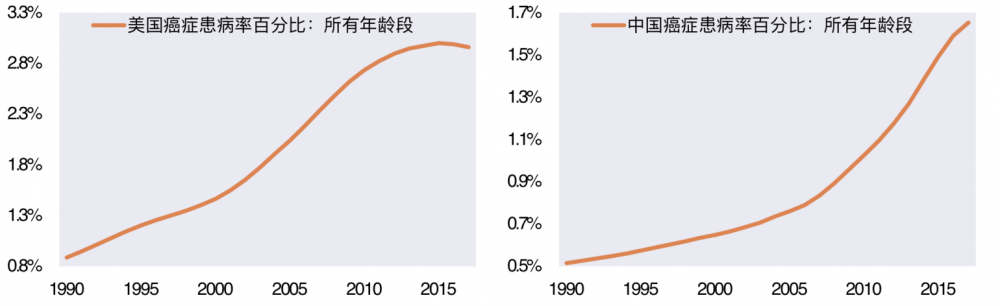

自二战以来,全球化一直推动着全球经济增长,将世界各地连接起来,科创加速,成本降低,效率提高。这个指数级的推动力在2010年达到顶峰,此后一直呈下降趋势。这对通胀产生了影响,因为我们正在从离岸减少成本阶段转向本土化和复制本地供应链的成本增加阶段。

政府经济压力的上升也使地缘政治加剧,类似大萧条(the Great Depression)之于二战。世界各地的制裁案件数量飙升也与去全球化的一般趋势密切相关。这将在全球范围内引起供应链的中断和成本的上升。去全球化和地缘政治加剧将限制经济增长,这部分差距将通过印钞或技术创新加以弥补。

关于未来投资组合的观点

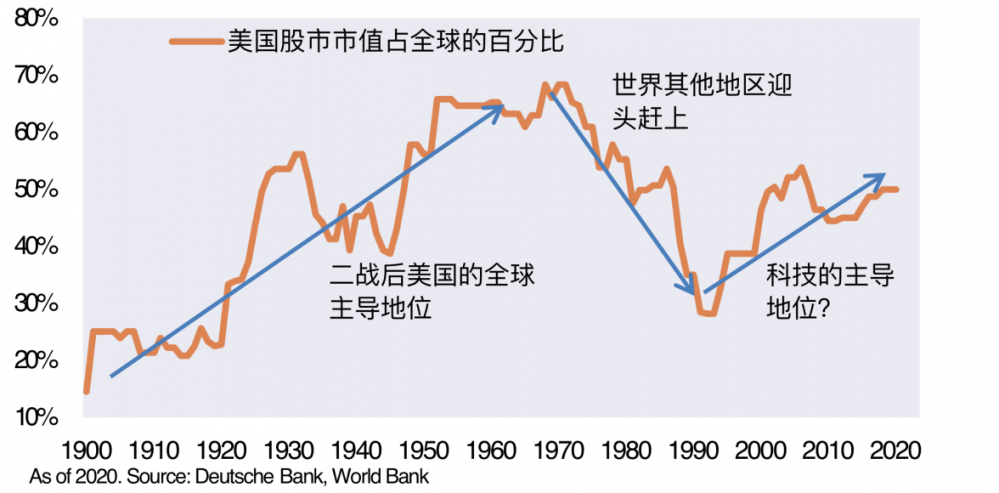

在投资组合中,美国科技和医疗保健行业是重点。具体而言,我看好受到莱特定律驱动的行业:半导体、光伏电池、电池、LED照明、风力涡轮机、电动汽车、3D打印、基因组学和免疫学、物联网、虚拟现实、机器人技术、数据存储。

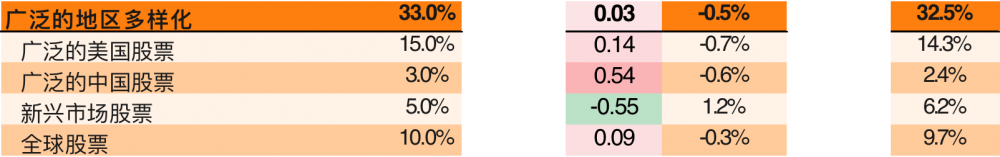

所有行业都将从技术创新带来的效率提升中受益,那些能够充分利用技术的行业将受益更多。作为分散投资,可以将一部分资金投资于更广泛的美国股市和世界其他地区。

鉴于当前中国市场的定价颇具优势,可以将一小部分资金配置给中国作为价值投资。尽管中国短期来看面临挑战,但如果你能够承受波动性,这一市场长期走势良好——别忘了,勤奋且受过良好教育的劳动人口,以及新科技巨头不断涌现的行业表现是它的基本面。

从人口统计学角度来看,消费品市场在非洲和印度。我对世界上其他多数地区持悲观态度,原因是这些地区缺乏消费品发展所需的人口,也缺乏技术发展需要的生态系统。

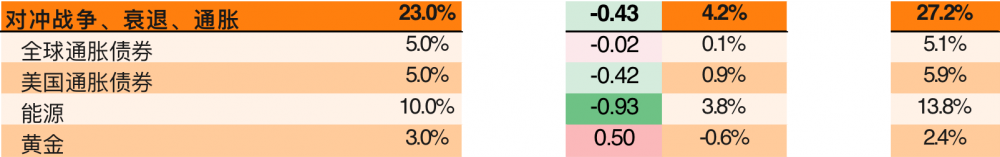

名义国债可以在短期内对冲经济衰退,但应避免长期持有。例如,美国在未来30年内将发行130万亿美元的国债,长期持有这样的资产不会有什么收益。

科技是紧缩的,而政府债务和货币印制是通胀的。这两种相反的力量都非常强大,会带来不确定性和潜在的极端结果,也取决于政府将在财政问题上不负责任到何种程度。因此,最好持有一些对冲通胀的资产。如果你想减少投资组合波动性,可以持有一些通货膨胀指数债券。

长期而言,由于世界人口减少,我对房地产持悲观态度,尤其是欧洲、日本和中国等地。

我对谷物等许多可再生商品也持悲观态度。这类商品的需求将受到人口限制,而供应将因为农业技术创新而保持充足。例如,自1960年以来,创新已经使同样数量的土地能够产生足够养活不断增长的全球人口所需的粮食数量。

尽管我认为黄金和能源等大宗商品不会成为主要的回报来源,但它们作为对抗战争、地缘政治的不确定性、去全球化、货币印制和债务发行引起的通胀冲击的对冲工具,在任何投资组合中都很重要。

持有不同货币和不同国家的资产,使用不同的券商和托管银行。

根据投资组合规模和居住地,可以投资于其他非金融资产,以对冲地缘政治风险。

避免长时间持有现金,因为全球各国政府必然会通过印钞来使自身债务货币化。

尽管有经验的投资经理有助于提高投资回报,但我相信长期的投资结果主要还是取决于投资的行业和国家。

费用和成本控制极其重要,因为指数增长率的微小变化对结果有巨大影响。像琢磨公司经营利润一样,在琢磨如何降低交易费用时也要坚持不懈。

这并不意味着你要放下手头正在做的一切,进入科技行业,毕竟追求擅长和热爱的事业或工作才会带来最高回报。上述建议只适用于主业之外的投资组合。

长期投资趋势,短期投资价值

尽管发展趋势是必然,投资于趋势也理应成为必然,但市场对这些趋势的认知在短期内会剧烈波动。指数增长意味着进展会随时间缓慢地复利增长,变化很少会在一夜之间发生。但人类在预测指数增长方面往往表现糟糕,倾向于线性思维。市场定价通常会滞后于现实很多年,然后突然觉醒并被过度炒作,就像当前在人工智能行业中所发生的情况一样。围绕长期趋势进行投资,但可以根据市值调整组合中的配置。

下图是一个指数增长趋势(美国科技指数)的例子,尽管长期来看始终上升,但过程中发生过大规模的泡沫和崩盘。因此,投资时应避免被卷入市场狂热情绪,以实现长期获利。

数据来源:nasdaq.com

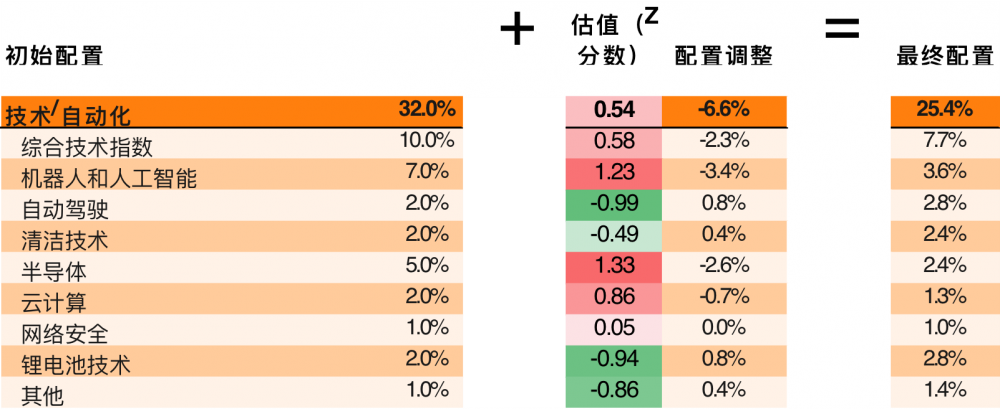

下图是我基于对未来30年世界形势和当前市场定价而构建的投资组合。

作者介绍:王昊(Howard Wang)是Convoy Investments, LLC的首席投资官和联合创始人,该公司是一家于SEC注册拥有2亿美元资产的全球宏观对冲基金。他还担任一家4.5亿美元家族办公室的外部首席投资官。在2012年创立Convoy Investments之前,王昊曾在桥水公司(Bridgewater)担任投资助理4年。王昊毕业于耶鲁大学,获得数学和经济学双学士学位。

(作者:王昊 编辑:方海平)

南财理财通是聚焦于金融理财资管领域的数据科技平台,致力于为用户提供全面、精准、及时的理财数据和资讯。400家银行超16万份理财产品数据,跨境理财通、底层资产持仓、代销、业绩评价等数据齐全,申请开通账号请联系:19521241569(微信同号)或登录gym.sfccn.com。