2023年7月24日-7月28日《机警理财日报》将发布2023年一季度【机警特刊】,精选刊登课题组研究成果部分内容,7月31日起恢复《机警理财日报》常规报道,敬请关注!

南财理财通课题组成员:汤懿兰、黄桂煊、薛茹云、陈子卉、卓晓梅、张稆方、马怡婷

编者按#

南财理财通课题组成立两年以来硕果累累,课题组的王牌栏目《机警理财日报》已发布超600篇,覆盖银行理财行业研究、个案研究、产品评价等不同主题,广受行业关注。2023年7月21日,南方财经全媒体集团、21世纪经济报道、南财理财通成功举办了第六期策略会,并正式发布了《2023年一季度银行理财产品实际运作报告》。该报告基于南财理财通超2亿银行理财大数据,从理财市场情况、理财产品运作表现、理财产品创新等多方面对银行理财行业进行了全方位透视,力求为理财市场提供一个更客观、公正、真实的全貌。

2023年第一季度,“固收+权益”银行理财产品较2022年第四季度取得了令人瞩目的业绩,吸引了众多投资者的关注。在这个赛道,不少管理人脱颖而出,以其优秀的平均收益率证明了他们在资产管理方面的实力。

“固收+权益”银行理财的平均收益率第一季度排名如何?长期投资周期与收益率之间存在什么样的关系?在追求收益率的同时,管理人应如何平衡风险和回撤?本章节南财理财通课题组聚焦“固收+权益”理财产品的实际运作情况。

发行概览:平均募集规模降超50%,新发以封闭和长期为主

据南财理财通数据,2023年一季度,有27家理财公司发行“固收+权益”理财产品,合计新发产品数量为364只(以产品登记编码为统计标识),同比2022年一季度的765只严重下滑,降低了52.42%。

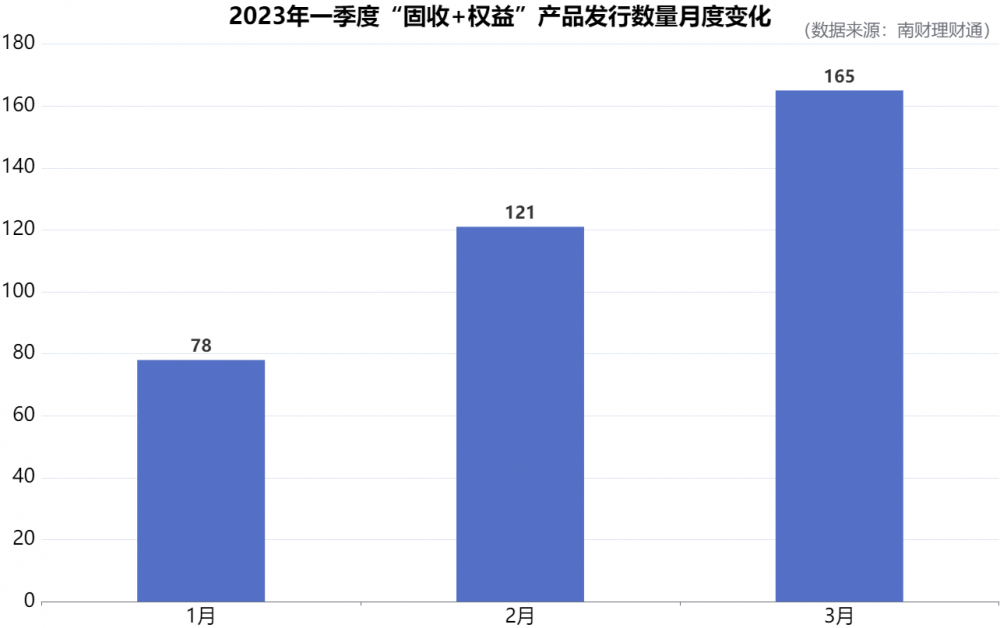

具体来看,今年Q1“固收+权益”产品发行总量虽然同比下滑严重,但月度发行量呈现逐月递增的趋势,可见2022年的“股债双杀”和赎回潮余波仍然显著地冲击了今年一季度整体理财公司发行含权产品的意愿,导致“固收+权益”理财产品发行数量大幅度萎缩,而随着赎回潮余波影响的缓步消退,以及债券市场和权益市场在去年12月之后探底回升,含权产品的发行量也开始大幅增加。

从发行规模看,在364只“固收+权益”产品中,有306只新发产品公布了实际募集规模情况。据南财理财通数据,今年一季度155只“固收+权益”新品理财合计募集规模为885.57亿元,单品平均募集规模为2.89亿元。而去年一季度703只公布实际募集规模的产品合计募集规模为4,264.79亿元,单品平均募集规模为6.07亿元。同比来看,今年一季度无论是从合计募集规模还是单品平均募集规模均大幅下降,其中合计募集规模同比下降79.24%,单品平均募集规模下降52.39%。

从风险等级来看,2023年Q1新发行的“固收+权益”产品中,二级(中低风险)产品有307只,三级(中风险)产品有57只,各自占比分别为84.34%和15.66%,而2022年Q1新发行的“固收+权益”产品中,二级(中低风险)产品和三级(中风险)产品各自占比分别为65.52%和34.38%,二级(中低风险)产品的占比相比去年增加了18.82%。而在公布了实际募集规模情况的新发产品中,二级(中低风险)产品的平均募集规模为3.10亿,三级(中风险)产品的平均募集规模为1.75亿,而2022年二级(中低风险)和三级(中风险)产品的平均募集规模分别为6.25亿和5.73亿。

发行数量反映了理财公司的发行意愿,而发行规模则代表了投资者的投资意愿。受2022年股债双重冲击和“赎回潮”的影响,投资者进一步意识到债券的安全性并不是绝对的,而“固收+”的“+”部分也可能无法为组合带来正向收益,因此,投资者购买意愿大幅下降,同时其风险偏好降低,更倾向于购买风险更低的理财产品,因此理财公司推出的含权理财产品的风险等级和募集资金规模都会受到一定影响。

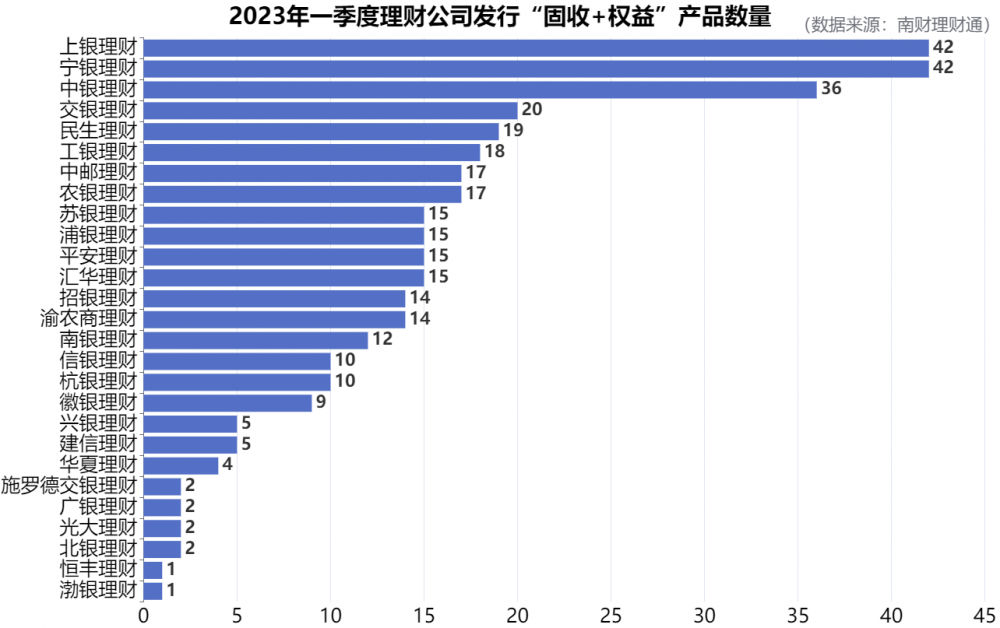

具体到理财公司上,上银理财、宁银理财和中银理财包揽2023年一季度“固收+权益”产品发行数量前三名,发行数量分别为42只、42只和36只,占发行总量比例分别为11.54%、11.54%和9.89%,共占32.97%,而有6家理财公司只新发了1只或2只理财产品。

其中,上银理财发行的产品有“悦享利”“净享利”和“价值甄选”三个系列,各系列的产品数量分别为19、15、8只。南财理财通数据显示,具体来看,这42只产品均为风险等级为二级(中低风险)的公募产品,其中有26只为封闭式净值型,16只为开放式净值型,投资周期主要分布在6-24个月之间。

募集方式上,2023年一季度理财公司发行的“固收+权益”产品以公募为主,占比达到86.54%;运作模式上,开放型产品为80只,占比21.98%,封闭型产品为284只,占比78.02%;投资周期上,产品投资期限主要集中在1-3年之间,其产品数量占比为59.62%。可见,理财公司倾向于采用封闭式、长期限的方式降低短期波动对投资者的影响,避免出现大幅赎回现象,也易于理财公司管理。

存续情况:28家机构近5千产品,相比纯固收业绩未见明显优势

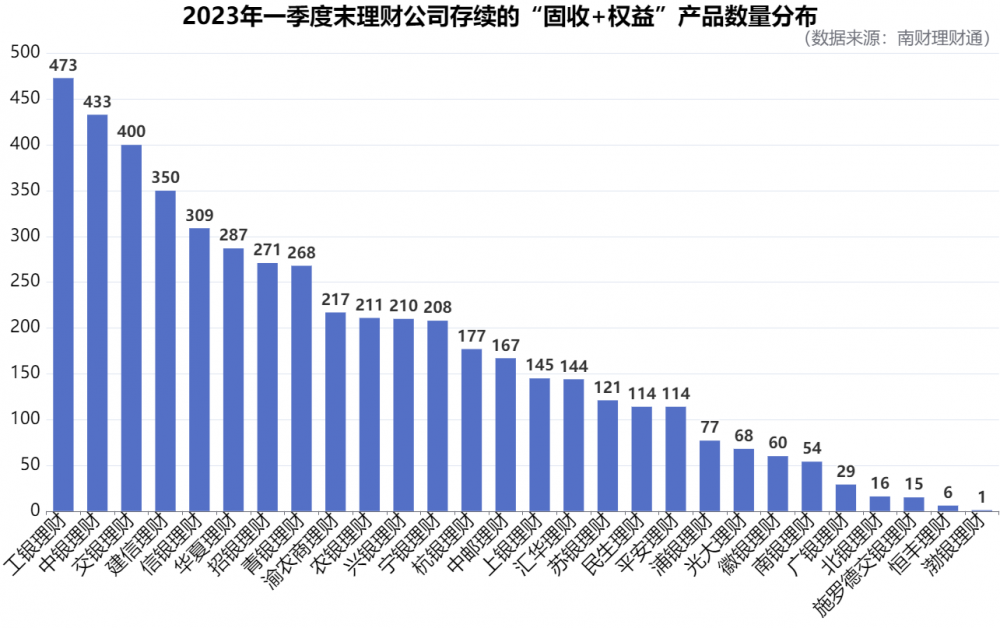

据南财理财通数据,截至2023年一季度末,28家理财公司存续的“固收+权益”理财产品数量为4,945只(以产品登记编码为统计标识)。其中,工银理财、中银理财和交银理财三家理财公司包揽前三,存续数量分别为473只、433只和400只,占存续总量比例分别为9.57%、8.76%和8.09%。

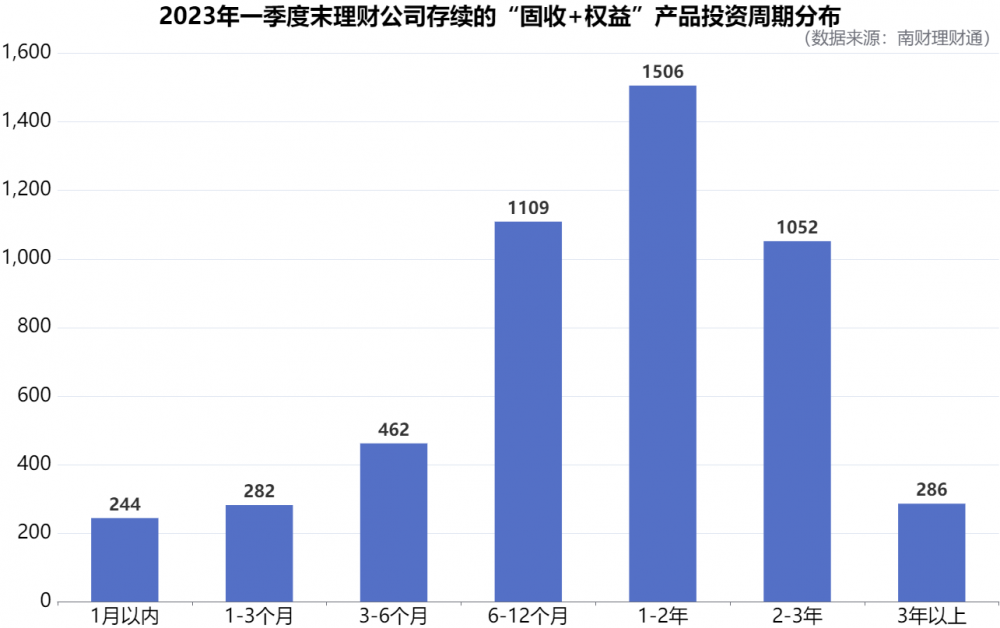

募集方式上,存续产品多为公募型产品,占存续产品总量比例为94.07%,私募型产品占比5.93%;运作模式上,封闭式净值型产品占比51.57%,开放式净值型占比48.43%;投资周期上,1-2年期限产品占比最高,达到30.48%,6-12年期产品次之,占比22.44%。

2023年一季度,A股市场整体震荡上行,三大股指集体收涨,由ChatGPT引发的人工智能热浪更是使得相关板块个股多次涨停,权益市场的良好表现对“固收+”产品产生了较好的收益增强效果。从理财公司公募产品的收益情况看,除投资周期为1-2年的“固收+权益”产品平均收益率略低于纯固收产品外,其余期限产品均跑赢纯固收产品表现。其中,3年以上期限的“固收+权益”产品收益率均值为1.46%,比同期限纯固收产品1.20%的收益率高出0.26个百分点,未见明显优势。

欲获取报告全文,请扫描下方海报中的二维码,并联系南财理财通课题组。

(作者:南财理财通课题组 编辑:黄桂煊,汤懿兰)

本文数据、榜单来自南财理财通AI智能排名,7*24小时自动更新,如您对数据有任何疑问,请联系我们的研究助理:19521241569(微信同号)或登录南财理财通独家数据库gym.sfccn.com进一步核实相关信息。

《机警理财日报》是南财理财通、21世纪经济报道旗下投资理财、财富管理特色栏目,旨在帮投资者守好“钱袋子”,并创造更高的行业价值。

每个交易日中午12点更新,下设5大投资选题:周一【权益蓝海】、周二【现金掘金】、周三【混合锦囊】、周四【固收+相对论】、周五【固收围猎】,内容于《21世纪经济报道》报纸、21财经APP独家刊登。

机警理财,机智投资,敬请关注!

(声明:文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。本专栏系列文章系南财理财通独家原创,抄袭必究,转载请联系作者。)