公募基金二季报披露已正式落幕,市场普遍关注的基金整体调仓动向也逐渐浮出水面。

据统计,2023年二季度主动权益基金仓位小幅下降但仍处历史高位水平,在行业配置上仍然延续向TMT集中,不过在细分方向上出现分化。一季度加仓最多的计算机在二季度的配置下降,而偏硬件的通信和电子仓位提升较多。

具体到重仓股变动上,上半年业绩领跑的基金仍以TMT主题为主导,大多数基金经理仍在TMT赛道内进行个股的切换,但也有基金已进行“获利了结”或调仓至其它行业。

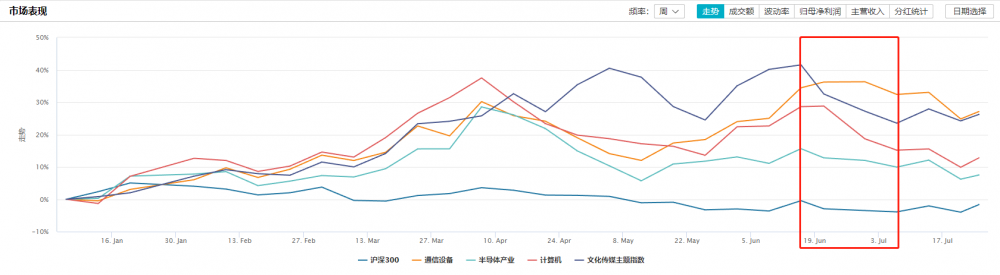

实际上,从6月末以来,前期大涨的TMT赛道一直处于回调阶段。从6月21日至7月25日收盘,Wind TMT指数累计跌幅近7%。站在当前节点,TMT下一轮行情如何演绎?本篇硬核选基,一起从基金二季报里的TMT出发看后市机会展望!

持仓仍向TMT集中,但分化已现

2023年公募基金二季报日前已正式披露完毕,公募基金二季度仓位有何变动?各行业配置情况如何?

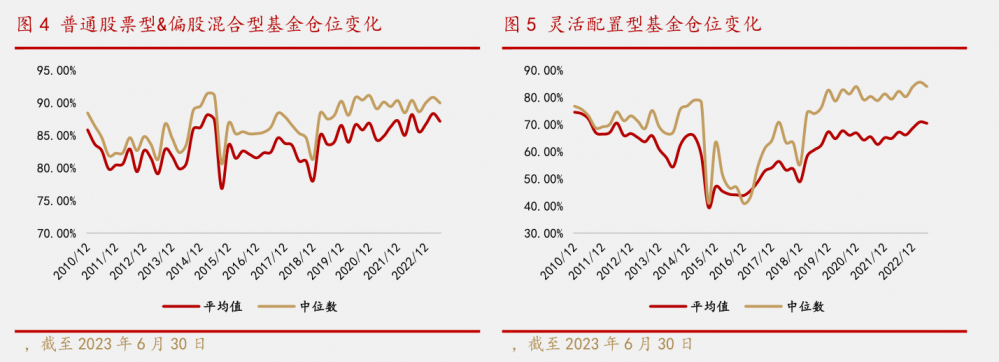

以全市场主动权益类基金(普通股票型+偏股混合型+灵活配置型,下同)为例, 2023年二季度整体仓位小幅下滑,但仍处于历史上游水平。华西证券测算得出,剔除二季度新成立基金,普通股票型和偏股混合型基金平均仓位为87.14%,灵活配置型基金平均仓位为70.42%,均处于历史较高水平。

(图源:华西证券)

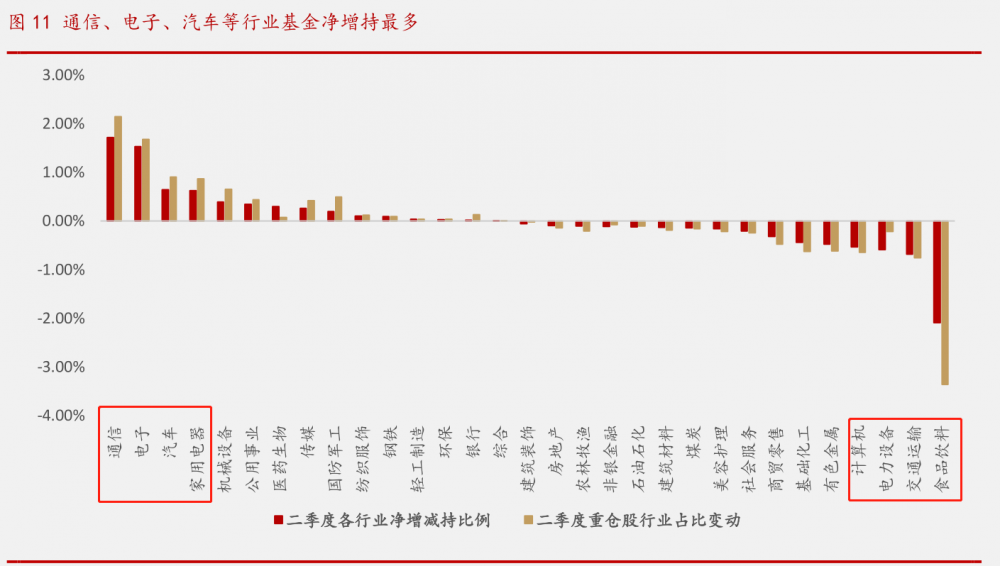

重仓持股变化上,主动权益基金持仓仍然向TMT集中。华西证券在剥离行业涨跌影响后得出结论,主动权益类基金在通信、电子、汽车和家用电器等行业上净增持最为明显,同时在食品饮料、交通运输、电力设备和计算机行业上减持最多。

(图源:华西证券)

虽然TMT配置继续上升,但公募基金对细分板块的偏好上出现了分化,一季度加仓最多的计算机在二季度的配置下降。

兴业证券指出,对“数字经济”而言,公募的偏好“由软到硬”,偏硬件的通信(光模块)和电子(消费电子、半导体)仓位提升较多,偏软件的计算机(软件开发)的仓位出现回落。

“在今年A股估值沟壑的修复趋势下,虽然基金延续了一季度在大类板块上的持仓思路,但我们明显观察Q2对于各题材内部的配置出现分化,即期的业绩风向成为机构逐优配置的抓手,” 广发证券首席策略分析师戴康表示。

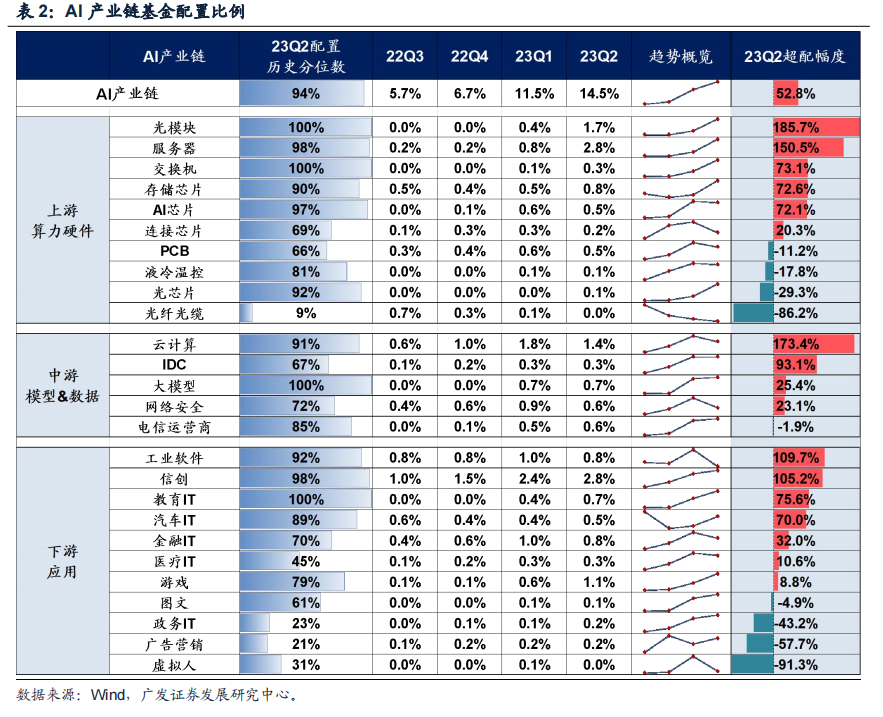

细分到AI产业链上下游,虽然基金整体配置继续升温,但优先业绩兑现度明朗的算力环节,而一些业绩兑现朦胧或复苏缓慢的环节却在二季度下降。AI聚拢上游算力(如光模块/服务器),减仓大模型、工业软件、虚拟人。

(图源:广发证券)

今年以来,在美股、A股市场中人工智能等科技板块表现亮眼的背景下,公募基金同样也在加大对科技板块的配置。华福证券认为,数字经济、人工智能等技术发展方兴未艾,通信、计算机、电子等行业持仓水平有望维持在较高位。事实上历史经验显示,传媒、电子、计算机等行业基金持仓占比的变化和市场行情表现是高度相关的。

展望后市,国盛证券分析师认为,基金重仓“腾挪”或已较为充分,全行业配型基金的TMT配置已超越大消费和泛新能源,而且参考主动偏股基金对TMT的配置经验看,这一水平也仅次于2015年-2016年的历史峰值阶段,预计重仓股的大类板块调整或已较为充分。

TMT类领跑基金调仓动向曝光

实际上,二季度由于持续的存量市场博弈,结构性行情依旧明显。以申万一级行业为例,TMT行业走势分化,通信独占鳌头累计涨超16%,传媒、家电、公用事业收涨在5%以上,而电子、计算机则分别跌3.9%和6.7%。

正如上文所提到的,主动权益基金二季度增配TMT也存在分化现象。从上半年业绩来看,全市场开放式主动权益基金(普通股票型+偏股混合型+灵活配置型)中,排名靠前的几乎都与TMT行业挂钩。然而,即使同属一个大类行业,不同的基金经理在个股配置存在着分歧。

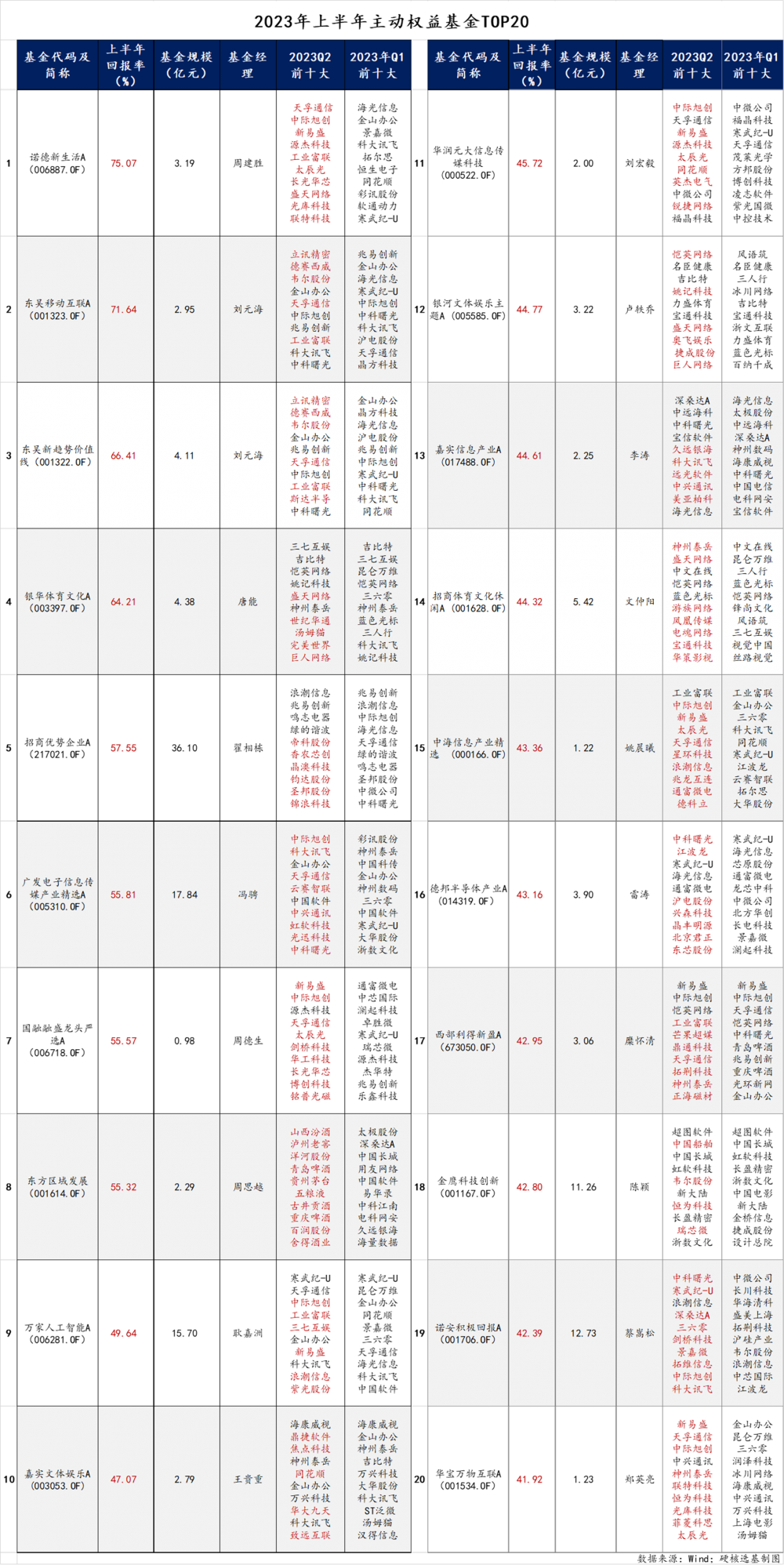

硬核选基选取了2023年上半年业绩排名TOP20位的主动权益基金(只保留A份额),列出这些基金从一季度到二季度前十大重仓股的调仓变化,以期观察这些“领跑”基金的增减持意愿以及看好方向等。

从收益表现上,排名前20的基金上半年涨幅都在40%以上,其中周建胜的诺德新生活A以75.07%的累计收益位居第一,其次是由刘元海管理的东吴移动互联A涨幅达71.64%,而今年一季度的“冠军基”诺安积极回报A在二季度净值回落明显,该基金上半年累计涨幅达42.39%,但其实一季度就已实现49.9%的收益。

分析业绩领跑的前20名主动权益基金可以发现,其前10大重仓股也多是配置的TMT行业。那么,这些TMT类领跑基金调仓动向如何呢?我们接着分析。

如果从前十大重仓股调换的方向上看,诺德新生活A调仓出现“大动作”,前十大重仓股全部替换。另外一只灵活配置型基金东方区域发展也是前十大重仓股全部从TMT转移到白酒板块。除此之外,招商优势企业A“跨行业”调仓也较明显。而其余基金的调仓大多是在TMT赛道不同细分方向或个股之间的转换。

具体来看,今年上半年的“冠军基”诺德新生活在二季度大幅“吸金”,A和C份额合计从一季度末的0.45亿份增长至6.69亿份,环比增超1368%。业绩与份额双增的背后是基金经理周建胜的“精准调仓”。

周建胜在二季报中也表示,本基金二季度取得了不错的业绩,核心原因是对行情做了比较好的前瞻判断,在关键时刻及时地从“信创+”切换到“AI+”,成为年内比较早上车ChatGPT产业链的公募基金产品。

事实上,诺德新生活A成立于2019年3月28日,而现任基金经理周建胜是在2022年7月14日才接手管理。自此,该基金才慢慢被“改造”成了TMT主题基金。今年一季度,周建胜进行了一次大刀阔斧的调仓,一季度换了9只重仓股。到了二季度,又将前十大重仓股全换了遍,其中新进个股有6只是翻倍股。

截至二季度末,该基金前十大重仓股分别为天孚通信、中际旭创、新易盛、源杰科技、工业富联、太辰光、长光华芯、盛天网络、光库科技、联特科技。其中,涨幅最高的联特科技在二季度大涨接近300%,中际旭创、源杰科技涨幅均超过150%。

(图片来源:Wind)

若从周建胜管理该基金以来的收益来看,截至今年上半年末,基金累计收益为44.02%。整体来看,主要是受益于今年上半年的AI行情。不过,需要提醒的是,在周建胜任职以来的近1年时间里,该基金最大回撤也达到29%。

排名第二的由刘元海管理的东吴移动互联A也在二季报里明确说明了调仓方向,在保留算力龙头股的同时,增配了消费电子(立讯精密、韦尔股份、工业富联)和智能汽车(德赛西威)的占比。同样,排名第三的东吴新趋势价值线也是由刘元海管理,调仓方向也比较类似。

不过,若从招商优势企业A和东吴区域发展这两只基金的调仓方向看,基金经理对AI行情的判断似乎也存在着分歧。比如周思越管理的东吴区域发展二季度将前十大重仓股全部调到了白酒方向;由翟相栋在管的招商优势企业A的前十大重仓股从一季度的算力龙头股,也切换到光伏TOPCon等龙头企业。

翟相栋在基金二季报中明确表示,该基金在今年一季度布局的算力相关标的,在二季度均取得较大幅度的上涨,对于其中已充分兑现乐观预期、达到目标价的标的,进行了获利了结。反而在二季度末大幅度加仓了对顺周期、强β行业,如模拟芯片、存储芯片,汽车零部件,光伏等行业的配置比例。

周思越也直言:“报告期内,由于人工智能相关标的短期上涨过快,在季度末将仓位转移至具有防守属性的食品饮料板块。尽管从长期来看,人工智能产业的发展空间仍然巨大,短期在情绪催化下的过快上涨已经充分反映了未来一段时间的乐观预期,调仓一方面是为了回避AI指数的回调,同时在半年度的时间窗口也是政策发力稳增长关键节点,消费或可能成为收益的方向。”

TMT何时再风起?

在二季度末,前期大涨的TMT赛道集体回调。从6月21日至7月25日收盘,中证计算机指数跌超18%,Wind通信设备、文化传媒指数等均回调近10%,半导体产业指数也跌超8%。若从热门概念看,以国证算力指数为例,该指数累计回调也超16%。

(图源:Wind)

不过,仍有不少基金经理在二季报中明确地看好该板块。比如万家人工智能A的基金经理耿嘉洲在季报中表示,基金操作上三季度仍然会保持在人工智能方向的高比例配置,相比二季度会更加关注国内算力需求和应用等方向。不过基金经理也同时提醒投资者注意净值波动风险。

百亿基金经理丘栋荣在中庚价值灵动灵活配置的二季报中表示,TMT行业随着AI热度抬升,整体估值较高,但仍有少数具备全球竞争力的公司中长期成长空间较大;AI对产业的拉动会在更长的周期内得到体现,国家安全自主可控和产业趋势的结合下,软硬件的国产化浪潮也会进一步演绎,将对IT产业产生持久广泛的需求拉动。

被称为“半导体一哥”的蔡嵩松也表示,人工智能产业未来中长期产业趋势不可逆,未来本基金将追随产业浪潮,继续重点关注该领域。

立足当下,对于回调至今的TMT赛道,机构如何预判呢?

安信证券:以WindTMT指数衡量6月下旬开始的TMT行情主跌浪结束,不一样的年内第三波TMT行情已经出现酝酿开启迹象。如果7-9月微软和英伟达等美股AI龙头业绩释放可以作为第三波TMT行情加速冲顶信号,“年内高位大概率在Q3”或将得到验证。

天风证券:自6月21日大跌调整以来,人工智能相关方向基本已经达到了历史平均调整幅度(20%左右),但大跌之后调整的交易日还未达到历史均值情况(40-60)个交易日,调整时间可能还不足,需要耐心等待,但如果有新的催化出来,可能板块会更快复苏,比如英伟达、微软、谷歌、META等科技龙头的财报情况。

方正证券:TMT今年以来一直是市场投资主线,股价涨幅较高,存在着获利回吐要求,叠加半年报因素影响,短期股价继续上涨动力不足。但要强调的是,以TMT为代表的AI+行情是内生式的,AI+的行情不是阶段的,是中长期的,就如当年互联网+行情。

(本文信息不构成任何投资建议,刊载内容来自持牌证券机构,不代表平台观点,请投资人独立判断和决策。)

(作者:万倩倩 编辑:崔海花)

该频道为南财特色专栏,频道刊载的内容知识产权均属广东南方财经控股有限公司所有,任何未经书面单独授权,任何人不得以任何方式使用。