7月末,在券商等权重股的带领下,A股打了个“翻身”仗!

截至7月31日收盘,A股三大指数集体收涨,其中沪指累计收涨2.78%;深证成指涨1.43%;创业板指涨0.98%。

从二级市场ETF的表现来看,券商主题ETF7月表现优异,包揽股票型ETF涨幅榜前15名,不过这主要得益于上周(7月24-7月30日)的集中发力。7月24日,中央政治局召开会议提出“要活跃资本市场,提振投资者信心”;当周多只券商ETF大幅走强,单周大涨12%。

不过,伴随着板块大涨,多只证券ETF资金出逃明显,颇有落袋为安之意。而在本周以来的两个交易日(7月31日、8月1日)中,券商板块上涨势能明显减弱。

此轮券商股的反弹与之前有何区别?当前又处于什么位置?后续是否还有空间?本篇硬核选基,一起来看!

月末发力,券商类ETF7月领涨

7月市场行情以收红结尾,作为与指数涨跌幅紧密挂钩的ETF成绩榜也已出炉。

从场内ETF业绩排名来看,Wind数据显示,全市场691只股票型ETF中,7月涨幅为正的数量占比近7成。但同时,ETF业绩分化特征明显,券商类ETF领涨明显,而游戏类ETF延续6月20日以来的调整,7月整体跌幅超17%。

具体来看,7月涨幅排名前15名的ETF均为券商主题,且累计涨幅均在15%以上。其中排名第一的上证券商ETF(510200.SH)7月累计涨幅16.42%,跟踪指数为上证证券指数,不过该ETF7月份的成交额仅为0.55亿元。

规模较大的国泰中证全指证券公司ETF(512880.SH)和华宝中证全职证券ETF(512000.SH)7月份分别上涨15.65%和15.63%,且场内流动性较高,区间成交额均超百亿元。

实际上,券商类ETF7月涨幅居前主要得益于月末最后一周的“发力”。

7月24日中央政治局召开会议,对资本市场定调更直接,着重强调“要活跃资本市场,提振投资者信心”。

在重磅利好消息的催化下,券商板块7月25日跳空高开,7月25日至28日四个交易日中,申万证券II指数累计涨幅12.26%。可若是拉长周期去看,从7月初至7月24日,券商板块整体涨幅仅为2.26%。

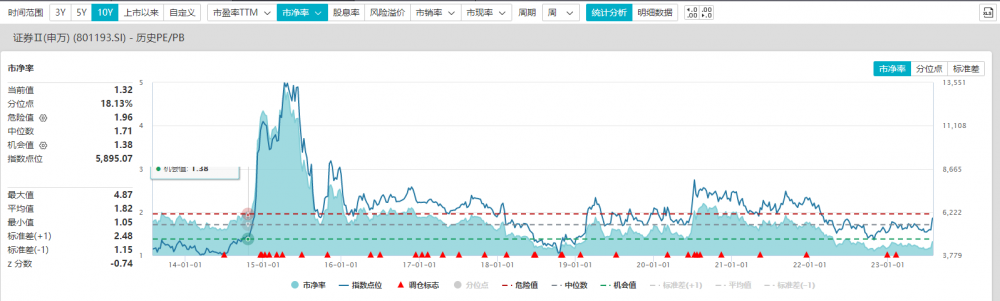

此外,券商当前的估值也处于低位。截至8月1日收盘,申万证券指数估值为1.38倍PB,处于过去5/10年33%/18%分位,且近期披露完毕的二季度公募持仓数据也显示,券商板块处于历史低配水平。

(图源:Wind)

西南证券在复盘了2012年、2018年及2020年三次券商板块具有明显超额收益的行情后得出结论:政策导向是影响券商股估值的核心因素。三轮行情均受益于利好政策出台促进券商板块估值提升,持续的政策红利堆积驱动板块行情延续。因此,监管政策的反转期是配置券商股的良好时机。

券商ETF资金出逃明显

不过,需要注意的是,在券商股上周经历大涨、多股掀起涨停潮的同时,资金抛售却十分明显,尤其是规模较大的基金,颇有落袋为安之意。

Wind数据显示,7月24日至30日之间,两只规模最大的券商类ETF——国泰证券ETF和华宝券商ETF单周资金流出分别为28.45亿元和12.54亿元,份额也依次缩水38.62亿份、17.4亿份。另外,南方、天弘等旗下券商ETF产品资金净流出也较为居前,均超2亿元。

若从当月资金净流出情况看,7月份资金出逃较严重的板块正是涨幅居前的证券板块。硬核选基根据Wind数据统计得出,全市场跟踪券商指数的17只股票型ETF产品当月份额合计减少了91.13亿份,超过90亿元的资金流出。

其中“失血”超10亿的ETF中有3只属于券商、银行等大金融赛道。国泰证券ETF当月资金净流出近45亿元,华宝券商ETF则以24.24亿元的净流出排名第三。

实际上,本周以来的两个交易日(7月31日和8月1日),券商板块上涨动能已明显减弱。

7月28日晚间,在每日经济新闻报道称日前证监会召集了几家头部券商,就之前政治局会议提出的“活跃资本市场,提振投资者信心”广泛征求了意见后,7月31日券商股集体高开后下午回落,8月1日盘中一度冲高后又震荡收跌0.56%。

(图源:Wind)

“在上周五券商板块的强势上涨以及周末政策面多重利好的带动下,周一市场整体高开,但指数却出现冲高回落,说明短期资金兑现意愿依然较强,” 国盛证券分析师吴丙丁认为。

券商此轮是否有持续行情?

回到当下,在短期资金选择“落袋为安”后,本轮券商行情是否已经见顶?或者还有多少上涨的空间?

近期,多家机构也对券商板块本轮的大涨做了复盘与回顾,综合多家观点得出结论:券商板块是否发生反转或还需要内外政策底确认共振,短期来看量能还是关键要素,万亿级别的量能若维持不住的话,市场或延续震荡走势。

信达证券:历史上,熊市刚结束转换到新一轮牛熊周期初期时,券商行业大多会有一段明显的超额收益,超额幅度会高达50%左右。但如果牛熊周期没转折,券商只是因为低估值+板块轮动,则超额收益幅度大多会在10%左右。我们认为2023年是牛市初期,在此期间券商出现的波动需要重视,可能标志着牛市初期的判断开始被更多投资者认可。

开源证券:复盘2004年以来7轮券商股大级别行情特征归纳宏观环境、利好政策落地、行业估值处于近5年历史低位为三大核心催化因素,2012年和2019年行情与当下时点具有相似性。复盘2019年牛市个股表现和轮动情况发现,新股和次新股为代表的的小市值+低估值标的、政策驱动标的、具有交易量弹性标的具有超额收益,低估值和ROE稳健标的跑赢行业平均,同时保险股在市场上涨后半段受益资产端催化有望补涨。

华泰证券:国内政策底或驱动阶段性反弹,趋势性行情开启或需内外政策底确认共振。复盘历史可比区间从政策底→市场底的形成过程,有三点基本结论:①无论是市场的阶段小底还是历史大底,政策底均通常能够领先1个月以上;②政策底出现后,市场大概率会迎来阶段性反弹,或以前期超跌品种修复为主;③反弹的弹性和持续性取决于前期压制市场的变量是否真正出清。对于本轮,历史大底在2022年防疫政策优化后基本探明,现阶段小底,需同时关注内外政策,国内“稳增长”政策拐点明确或驱动反弹,开启趋势性行情则需要:①国内“稳增长”措施逐步出台确认力度并落地见效;②海外联储紧缩周期见顶,下一个观察窗口是8月的Jackson Hole全球央行年会。

国信证券:券商板块要实现弱转强除了需要政策利好的持续刺激外,各项金融数据的改善,以及上市公司业绩预期的好转才是资金真正愿意入场的关键,反映到市场层面就是持续的增量资金流入,成交量维持在万亿以上,这才有可能带动一轮持续性较好的上涨行情。因此短期量能还是关键要素,万亿级别的量能若维持不住的话,市场或延续震荡走势。但从估值角度看,目前A股已经处于相对低点,属于比较适宜的布局点位,对于后续的走势可以相对乐观一些。

(本文信息不构成任何投资建议,刊载内容来自持牌证券机构,不代表平台观点,请投资人独立判断和决策。)

(作者:万倩倩 编辑:崔海花)

该频道为南财特色专栏,频道刊载的内容知识产权均属广东南方财经控股有限公司所有,任何未经书面单独授权,任何人不得以任何方式使用。