芯片战场丨汽车芯片大厂期中考:“缺芯”相对可控 大厂纷纷加码碳化硅

21世纪经济报道记者 林典驰 深圳报道

在半导体下行周期行情下,有无行业逆势增长?答案之一就是汽车芯片。

8月3日,德国汽车芯片厂商英飞凌公布了其第三财年业绩情况,营收为40.89亿欧元(约合44.65亿美元),同比增长13%。

指引方面,英飞凌预计第四季度营收约40亿欧元,市场预期41.3亿欧元,分部业绩(Segment Result)毛利率约25%,低于市场预期的26%。

受指引低于市场预期影响,财报公布后,英飞凌股价跌幅一度达10%,创下自2020年以来最大盘中跌幅。

除此之外,瑞萨电子、恩智浦、意法半导体、德州仪器等全球汽车芯片大厂在近期也陆续公布了二季度业绩。

据Techinsights数据,2022年,英飞凌以12.4%的市场份额位居全球第一大汽车芯片厂商,恩智浦以11.6%的市场份额位列第二,瑞萨电子位居第三。

整体来看,消费电子整体需求低迷的大环境下,汽车智能化、电动化发展大势,带来车用芯片的需求,一定程度减缓了半导体产业下行的势能,汽车芯片大厂们实现增长。另外,汽车芯片供应虽比2022年已经有大幅好转,但芯片结构性短缺的问题仍不容忽视。

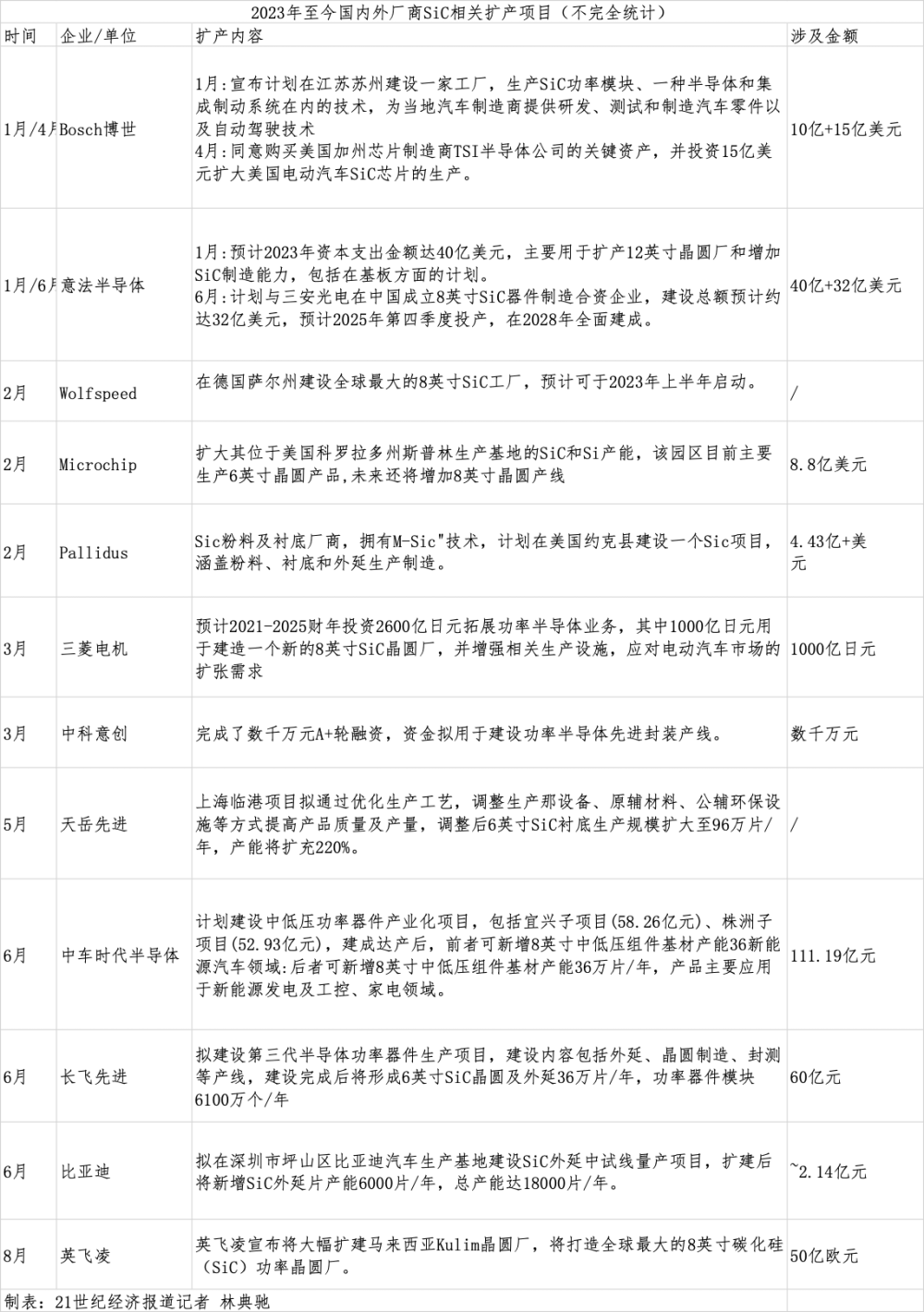

与此同时,企业们还相继宣布了碳化硅的投资和扩产计划,也能反映出大厂对汽车未来市场保持乐观。此外,他们几乎都提到了增长最强劲的新能源汽车市场在中国,来自中国的制造商正在向海外出口汽车,这也是大厂们必争之地。

车用芯片需求带动业绩增长

消费电子市场需求持续低迷的大环境下,车用芯片需求强劲增长,成为半导体发展的新动能,从各家半导体大厂二季度陆续出炉,也可窥知一二。

英飞凌第三财年营收达40.89亿欧元,具体到汽车业务,第三财年营收为21.29亿欧元,同比上涨25%,净利润达到5.83亿欧元,分类业绩利润率(segment result margin,衡量运营盈利能力的指标)达到27.4%,环比上一个季度下降了3.6%。

英飞凌管理层在财报会上谈到,“英飞凌在第三财年业绩表现强劲,而半导体市场趋势仍喜忧参半。一方面,电动汽车、可再生能源及相关应用的需求居高不下。另一方面,个人电脑和智能手机等消费品应用的需求仍然较低。”

日本汽车芯片厂瑞萨电子公布的二季度业绩则显示,报告期内实现营收3687亿日元(约合25.71亿美元),同比下降2.2%。瑞萨对三季度的业绩并不乐观,并给出了同比下降4.5%的预测。

具体到汽车业务板块,瑞萨的产品囊括MCU/SoC、功率半导体器件等,二季度实现营收1694亿日元(约合11.82亿美元),同比上涨3.4%。虽营收占比仍未超过工业、基础设施、物联网板块,但仍成为二季度难能可贵的亮点之一。

不过,对比意法半导体,瑞萨增速就不那么起眼了。2023年第二季度意法半导体汽车芯片业务表现抢眼,同比增长34%,毛利率达到49%,同比上涨1.6%。

“这其中得益于意法半导体与Mobileye合作,Mobileye是全球ADAS龙头,ADAS渗透率快速提升;其次,意法半导体与恩智浦、瑞萨相比,产品线更为丰富,涵盖,模拟芯片、IGBT、MOSFET、VIPower全系列产品线,VIPower是一种非常适合新型汽车的技术。”一位熟悉意法半导体的分析师指出。

相比起意法半导体,瑞萨以MCU芯片见长,近年来通过并购和整合,相继布局模拟芯片、IGBT等产品线。

恩智浦公布的二季报显示,实现营收33亿美元,营收下滑0.4%,但仍然超原先业界预期的32.1亿美元。其中,汽车业务营收达18.66亿美元,同比增长8.9%,环比增长2%。

恩智浦CEO Kurt Sievers称,汽车芯片行情出人意料,来自汽车制造商的需求将减缓消费电子市场疲软带来的影响。

恩智浦预计,第三季度车用业务营收保持审慎客观,将同比提升中等个位数(mid-single-digit)百分比,环比提升低个位数(low-single-digit)百分比。

德州仪器同样公布了其二季度报表,实现营收45.3亿美元,同比下降13.1%。德州仪器CEO Haviv Ilan表示,和之前的季度一样,除了汽车行业,公司在所有的终端市场遭遇了需求低迷。

芯片供应结构性短缺

随着智能化的趋势,车企和Tier1需要更多功率半导体以及高算力和综合算力效果更佳的芯片。纵观各家芯片大厂业绩说明会,“缺芯”成为了关键词,汽车芯片缺芯现象相比起2022年已有所改善,但仍然存在部分限制。

瑞萨电子首席执行官柴田英利表示,与一季度相比,汽车芯片供应短缺的情况相对有所上升,瑞萨一直在合理控制生产和库存水平。

“汽车芯片供应已整体回归常态,虽然有少数领域仍供应受限,但从营收和订单量看占比并不高。”Kurt Sievers在财报电话会上则称。

IDC亚太区研究总监郭俊丽接受21世纪经济报道记者采访时同样表示:“整体上而言,汽车半导体的供需基本持平,部分类型的半导体有轻微短缺情况存在,主要是模拟芯片、分立器件、功率器件以及部分MCU。”

供应略微紧张背后,是与电动车发展速度超预期有关,汽车的电动化、智能化、网联化趋势促使汽车芯片市场持续上扬。

郭俊丽分析,从供给端看,相关半导体企业积极扩产能,增加供给,整体上缓解疫情三年汽车芯片的短缺状况。部分产品的供给需要严苛的验证时间周期,更多的基础设施建设,相比于需求仍然有轻微供给不足。

值得注意的是,供应紧张的情况下,恩智浦还有可能提升芯片价格,财报会上,恩智浦CFO Bill Betz称,预计供应链成本持续上扬,公司将通过提升运营效率以及向下游客户涨价来应对,恩智浦需要提升包括汽车芯片在内的产品定价。

着眼未来,英飞凌预计,汽车芯片将在2023年保持供需平衡。“随着各大企业积极布局汽车业务,包括需求强劲的智能驾驶芯片、座舱芯片、功率芯片、第三代半导体等。短期内,汽车芯片供需情况不会明显恶化。”郭俊丽表示。

芯片大厂加码碳化硅

瑞萨公布的数据显示,在2019年-2029年,整个乘用汽车产量将增长110%,单台汽车使用的半导体器件金额将会增长2.4倍,车用半导体的碳总量将会增长2.8倍。

业内人士谈到,SiC(碳化硅)由于其可直接提升新能源汽车的续航里程,同时也是搭建高压平台(800V及以上),实现超级快充(4C及以上)的前提条件。

因此,汽车产业链上的芯片企业和一级零部件供应商纷纷押注碳化硅。在二季度的财报会上,意法半导体便着重提到与三安光电的合资SiC晶圆代工厂。

意法半导体表示,知识产权、工艺技术由意法半导体母公司提供,代工厂负责生产制造晶圆,深圳意法半导体工厂负责封装。如此一来,意法半导体在中国具备了整条产业链垂直一体化(IDM)能力。

该晶圆代工厂预计2025年第四季度量产、2028年满产至1万片/周,SiC器件用于新能源汽车、工业和新能源等领域。

值得注意的是,意法半导体管理层在财报会上表示,合资工厂并不涉及IP转让和特许权,只是将制造工艺转让。

同样加码SiC的还有瑞萨电子,瑞萨电子管理层在财报会上,着重提及其与WOLFSPEED签订10年的SIC晶片供应协议,瑞萨向Wolfspeed提供20亿美元存款,并支持Wolfspeed的美国产能扩张计划。

Wolfspeed为瑞萨提供150毫米和200毫米碳化硅裸片和外延片,确保从2025年开始大规模生产SiC半导体的优质SiC晶片的稳定、长期供应基础。

管理层称,此举将强化瑞萨致力于推进其功率半导体路线图,以更好地服务于客户的广泛应用,涵盖电动汽车、可再生能源等。

英飞凌也在扩建碳化硅产线,8月3日,英飞凌宣布将大幅扩建马来西亚Kulim晶圆厂,将打造全球最大的8英寸碳化硅(SiC)功率晶圆厂。

英飞凌表示,马来西亚工厂将在未来5年投资50亿欧元。这项扩建计划的背后也是客户的承诺与支持,目前已经10亿欧元左右的预付款。

当天的财报会上,英飞凌还立下目标,预计到2025财年,碳化硅收入超过10亿欧元;到2030年,碳化硅年收入70亿欧元,并占据全球30%的碳化硅半导体市场份额。

值得一提的是,英飞凌还与中国厂商天科合达、天岳先进先后签订长期协议,以获得6英寸碳化硅晶圆和晶锭,其供应量预计将占到英飞凌长期需求量的两位数份额。

英飞凌管理层谈到,英飞凌从中国供应商获得的碳化硅材料份额约为20%,并且在接下来几个季度将翻一番,得益于完善的供应网络,将充分满足本地化的需求。

他认为,中国在新能源汽车上拥有非常强大的市场,英飞凌生产一定程度依赖中国工厂,并且从中国采购原材料。

郭俊丽表示,半导体进入下行周期,叠加诸多不确定预期,企业积极提前做出战略部署,这是芯片大厂持续开拓多元化的市场,增加应对风险的能力的行为。

此外,中国急需通过半导体产业生态的打造,提升自身半导体产业实力。预计将最大限度优化营商环境,全力支持半导体企业在中国持续投资。

(作者:林典驰 编辑:孙超逸)

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。