在权益类公募产品近6月业绩榜单中,青银理财“璀璨人生成就系列2022年204期(权益类)”表现优异,近6月净值微跌1.18%,且近6月最大回撤和年化波动率均在同类产品中最低,分别为6.05%和7.93%。

南财理财通资深研究员 黄桂煊

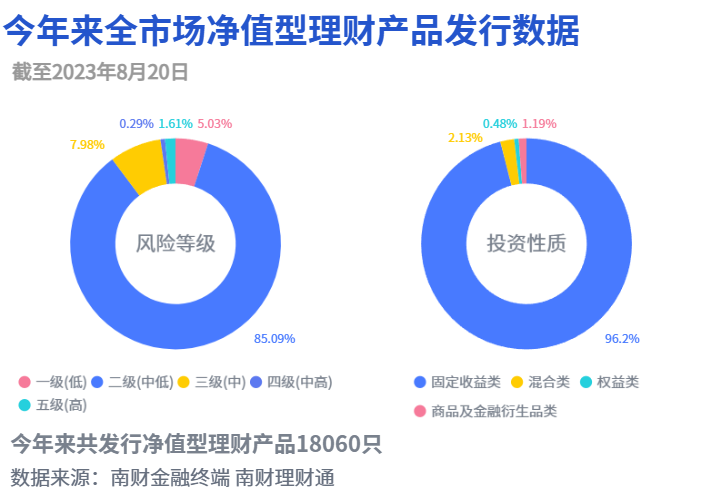

据南财理财通最新数据,截至2023年8月20日,今年来全市场已发行净值型银行理财产品18,060只(含私募产品)。

从风险等级来看,产品风险等级主要集中在二级(中低风险)。其中,一级(低风险)产品占比5.03%,二级(中低风险)产品占比85.09%,三级(中风险)产品占比7.98%,四级(中高风险)产品占比0.29%,五级(高风险)产品占比1.61%。

从投资性质来看,固收类产品占比96.2%;混合类产品占比2.13%;权益类产品占比0.48%;商品及金融衍生品类产品占比1.19%。由此看出,固定收益类产品仍占据理财产品的主流。

上榜产品净值披露要求:

1. 净值披露频次:非节假日至少每个自然周公开披露一次净值

2. 公开发布的历史净值记录满足:最早净值日期≤统计区间左端点日期;最新净值日期≥统计区间右端点日期

本文榜单排名来自理财通全自动化实时排名,如您对数据有疑问,请在文末联系助理进一步核实。

权益类公募产品存续数量达34只,近6月平均收益略跑赢权益型基金

根据南财理财通数据,截至8月21日,理财公司存续的权益类公募产品(包含母行划转的老产品)共有34只。其中,华夏理财有11只,产品数量最多;招银理财和光大理财次之,各有5只;宁银理财有3只;信银理财、贝莱德建信理财、青银理财和民生理财各有2只;工银理财和高盛工银理财各有一只。截至8月17日,存续时间超过6个月的产品有22只。

从近6月收益情况看,上榜的22只权益类公募理财产品近6月收益均告负,近6月平均收益率为-9.35%,平均最大回撤为11.03%,平均年化波动率为10.96%。相比宽基指数看,权益类公募理财产品近6月平均收益率跑输沪深300(-6.41%)和中证500(-6.6%)。相比公募基金看,权益类公募理财产品略跑赢中证股票型基金指数(-10.04%)和中证偏股型基金指数(-11.42%)。

青银理财“璀璨人生成就系列”勇夺近6月榜单冠军,产品兑付收益有待观察

在权益类公募产品近6月业绩榜单中,青银理财“璀璨人生成就系列2022年204期(权益类)”表现优异,近6月净值微跌1.18%,且近6月最大回撤和年化波动率均在同类产品中最低,分别为6.05%和7.93%,是兼具高收益、低波动、低回撤的产品。

拉长时间看,该产品成立于2022年5月17日,是风险等级为R4的封闭式净值型产品,封闭期限为598天。产品最新披露的8月17日净值为1.031958,成立以来年化收益率为2.55%,跑输业绩比较基准5.3%。不过,该产品封闭期限还剩下140天,产品实际兑付收益有待观察。

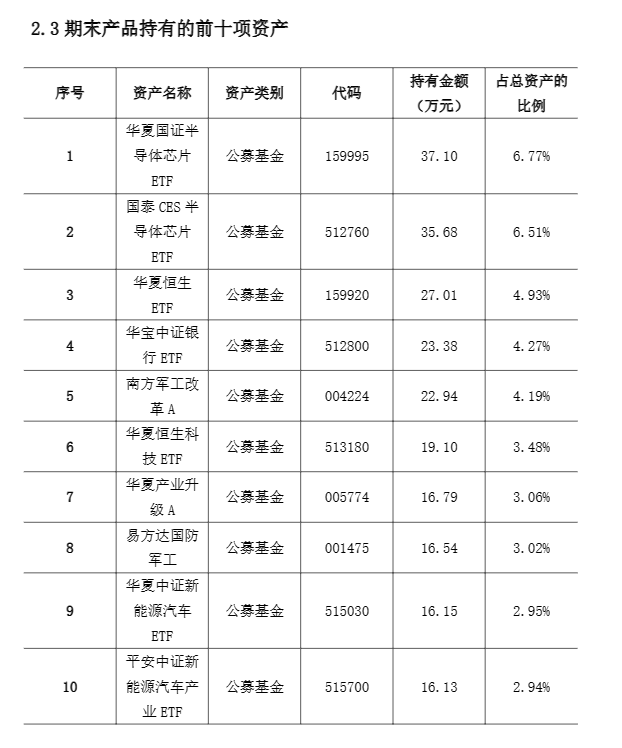

由于该产品未披露2023年运作报告,从2022年年报看,该产品采用FOF投资策略,穿透后持仓公募基金资产比例达到89.43%。而在公募基金中,该产品偏好持仓ETF基金,前十大持仓资产中有七项均为ETF基金,且覆盖半导体芯片、军工、银行、新能源汽车等多个行业。

(青银理财“璀璨人生成就系列2022年204期(权益类)”2022年末前十大持仓截图;数据来源:青银理财官网)

从产品规模看,该产品存续规模较低,2022年末产品规模仅为539.48万元,在权益类公募产品规模中排名中后水平,产品规模低于1000万。课题组认为,产品规模小虽然相对灵活,但产品发生的巨额申赎会对产品冲击较大,影响产品稳定性;其次,产品持仓个别基金的涨跌对产品业绩影响较大,产品风险相对较高。

“贝盈A股1期”2023年6月末规模跌破20亿元,理财资金配置权益资产规模有所下降

值得注意的是,在本期榜单中,贝莱德建信理财的两款权益类产品同样抗跌优势明显。“贝盈A股新机遇私行专享1期(最低持有360天)”和“贝盈A股新机遇权益类2期(最低持有720天)”分别排名第二位和第三位,近6月净值分别下跌3.21%和3.28%,近6月最大回撤分别为6.23%和6.63%,产品分散持仓优势显著。

根据两款产品近期公布的2023年半年度报告,“贝盈A股新机遇私行专享1期(最低持有360天)”持仓覆盖A股市场绝大部分行业,第一大持仓行业为制造业,2023年6月30日持有148只个股,相较于沪深300超配最多的前5只个股分别是宇通客车、京东方A、宁德时代、格力电器和中国建筑。而“贝盈A股新机遇权益类2期(最低持有720天)”同样持仓行业和个股分散,2023年6月末持有124只个股,相较于沪深300超配最多的前5只个股分别是宇通客车、京东方A、宁德时代、中国平安和比亚迪。

从2023年上半年业绩表现看,上述两款产品同样表现优异,“贝盈A股新机遇权益类2期(最低持有720天)”和“贝盈A股新机遇私行专享1期(最低持有360天)”在权益类公募产品中分别排名第一名和第二名,上半年净值增长率分别为2.82%和2.74%。

不过,两款产品规模变动有所分化。“贝盈A股新机遇权益类2期(最低持有720天)”产品上半年存续规模略有增加,2023年6月末产品份额为4.18亿份,较2022年末增加了0.14%。而“贝盈A股新机遇私行专享1期(最低持有360天)”上半年产品份额持续下滑,产品规模也跌破20亿元。具体来看,该产品份额从2022年末的24亿份下降到2023年3月末的23.34亿份,再下滑到2023年6月末的21.97亿份,产品规模也从2022年末的20.13亿元下滑到18.90亿份。而在此之前,“贝盈A股新机遇私行专享1期(最低持有360天)”的产品规模在权益类公募产品中稳居首位,也是唯一一款规模超过20亿元的权益类公募产品。

可见,理财公司权益类公募产品规模承压,权益投资还有很长的路要走。根据《中国银行业理财市场半年报告(2023年上)》,截至2023年6月末,理财产品投资资产合计27.70万亿元,理财产品资产配置仍以固收类为主,投向权益类资产余额仅为0.90万亿元,占总投资资产的3.25%。

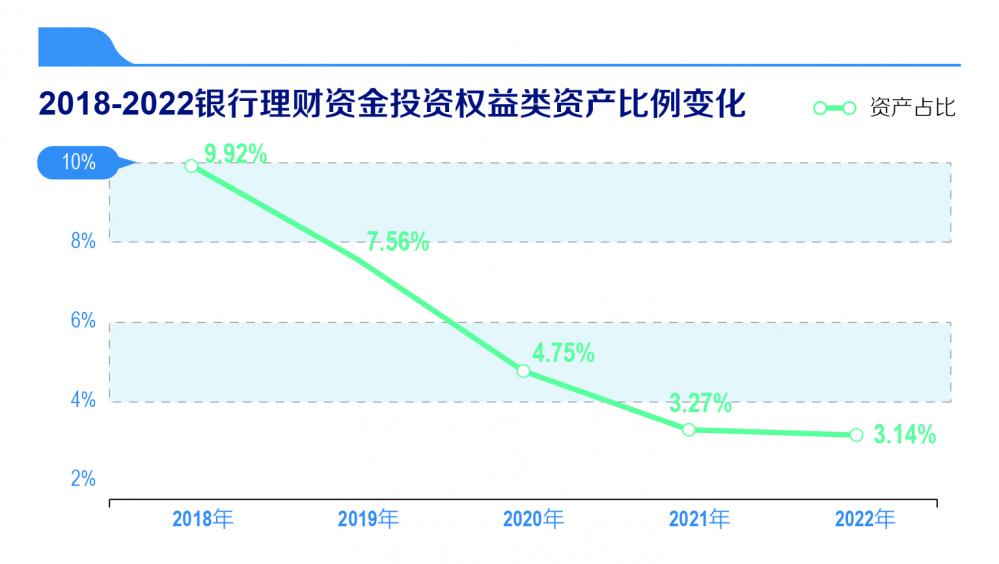

此前,课题组曾整理发现,在2018年-2022年的权益类资产配置上,理财资金投向权益类资产的比例逐年下降,从2018年的9.92%下降到2022年的3.14%。截至2022年末,理财产品投向权益类资产规模为0.94万亿,占比3.14%。

(数据、制图:南财理财通)

2023年上半年,虽然理财资金投向权益类资产的比例从2022年末的3.14%上升到2023年6月末的3.25%,但实际投向权益类资产规模较2022年末的0.94万亿元减少了0.04万亿元。课题组认为,2023年上半年投向权益类资产的比例上升主要是受到银行理财存续规模大幅下降的影响,理财资金配置权益类资产的实际规模仍旧有所下降。

声明:稿件内容引用或转载请注明出处。

好消息!南财理财通将为财经记者免费开通vip数据账号,22万只银行理财360度产品周期大数据应有尽有,欢迎您在文末联系课题组。

(作者:黄桂煊 编辑:汤懿兰)

本文数据、榜单来自南财理财通AI智能排名,7*24小时自动更新,如您对数据有任何疑问,请联系我们的研究助理:19521241569(微信同号)或登录南财理财通独家数据库gym.sfccn.com进一步核实相关信息。

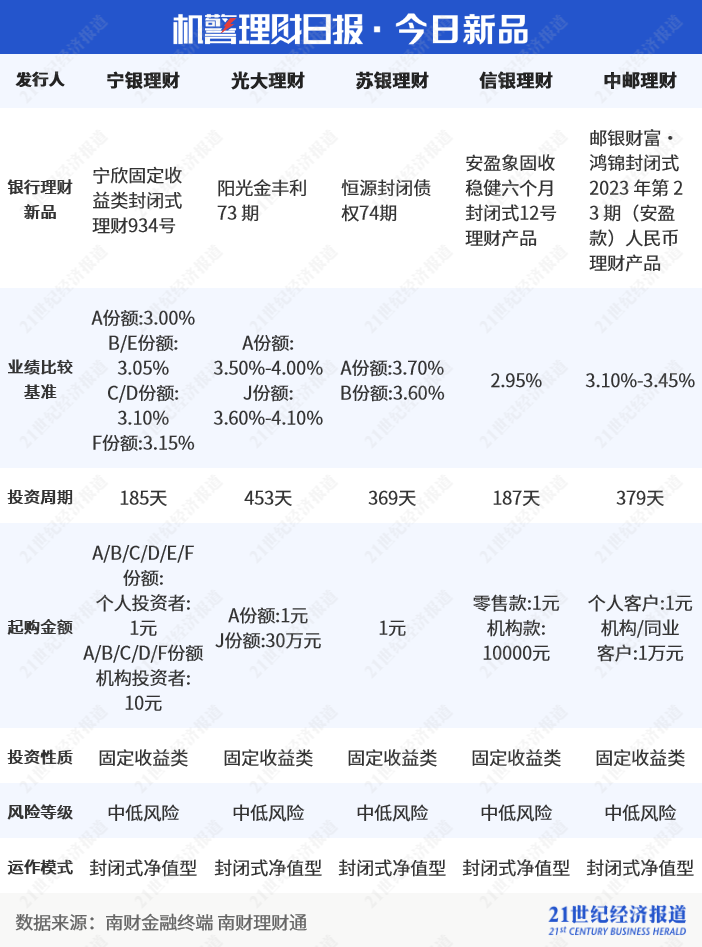

《机警理财日报》是南财理财通、21世纪经济报道旗下投资理财、财富管理特色栏目,旨在帮投资者守好“钱袋子”,并创造更高的行业价值。

每个交易日中午12点更新,下设5大投资选题:周一【权益蓝海】、周二【现金掘金】、周三【混合锦囊】、周四【固收+相对论】、周五【固收围猎】,内容于《21世纪经济报道》报纸、21财经APP独家刊登。

机警理财,机智投资,敬请关注!

(声明:文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。本专栏系列文章系南财理财通独家原创,抄袭必究,转载请联系作者。)