2027 年,数据中心AI加速器总潜在市场规模将增长5倍。

21世纪经济报道记者张梓桐 上海报道

今年以来,生成式人工智能的火热催生海量高端算力需求,随着算法模型的参数量指数级增加,以加速计算为核心的算力中心对AI芯片的需求不断扩大。

但与此同时,AI相关芯片厂商收入集聚度进一步加强,从国内相关主流厂商近期披露的半年报中不难发现,国内厂商市场份额与业绩表现仍有待进一步加强。

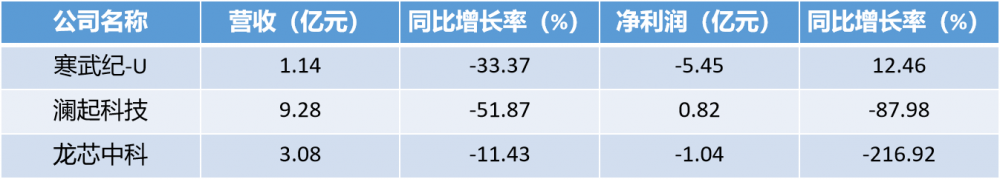

8月30日,寒武纪发布的2023年上半年业绩显示:公司2023年上半年营业收入为1.14亿元,同比下降33.37%;归属于上市公司股东的净利润为-5.45亿元,上年同期为-6.22亿元。

业绩疲软的不仅有寒武纪,澜起科技披露的2023年半年报显示,今年上半年,公司实现营业收入9.28亿元,同比减少51.87%;实现归属于上市公司股东的净利润8185.58万元,同比下滑87.98%。

与此同时,芯片设计企业龙芯中科2023年上半年也出现了收入下滑。其营业收入3.08亿元,同比下降11.43%;归属于上市公司股东的净利润为-1.04亿元,去年上半年实现净利润8876.33万元,同比由盈利转为亏损,下降幅度达216.92%。

21世纪经济报道记者注意到,几家公司在财报中不约而同将收入下滑的原因归结为客户进入去库存周期,进一步导致需求有所缩减。但与此同时,一些积极的趋势已经出现。

今年6月,AMD在其“数据中心与人工智能技术首映会”上预计,到2027年,数据中心AI加速器总潜在市场规模将增长5倍,从今年的300亿美元左右,以超过50%的复合年增长率增长到2027年的1500亿美元以上。

在蓬勃的市场需求面前,国内哪一玩家能够抢占先机形成壁垒优势,值得市场期待。

行业库存调整

寒武纪财报显示,今年第二季度,寒武纪营收大约3918万元,环比下降了48%;净亏损为2.9亿元,亏损环比增加13.73%。

对此,公司解释称,受供应链影响,上半年公司调整销售策略,优先服务毛利较高、信用较好的客户,造成了本期营业收入有所下降。

事实上,寒武纪在过去三年内一直深陷亏损漩涡。

2020年-2022年,公司亏损额分别为4.35亿元、8.25亿元和12.57亿元,叠加今年上半年亏损的5.45亿元,寒武纪上市以来累计亏损达到30.62亿元,而其上市时的IPO募资额仅为25.82亿元。

值得注意的是,公司在毛利率方面出现逐渐修复趋势。寒武纪上半年毛利总额8110.97万元,毛利率70.86%,毛利率较上年同期提升15.93个百分点。主要系公司在供应链的影响下,调整销售策略,优化产品成本结构所致。

但与此同时,受下游客户库存周期性调整性影响,公司的存货跌价准备比例持续上升,数据显示,上半年寒武纪存货账面余额为5.39亿元,存货跌价准备3.2亿元,跌价占存货账面余额的59.18%。

而去年同期,寒武纪存货账面余额为4.16亿元,存货跌价准备4724.67万元,跌价准备仅占存货账面余额的11.36%。

上半年,寒武纪研发投入高达4.83亿元,而如前所述其同期营收仅为1.14亿,研发投入占营业收入的比例为421.56%,较上年同期增加55.22个百分点。目前,公司拥有980人的研发团队,占员工总人数的77.47%,77.04%以上研发技术人员拥有硕士及以上学历。

而澜起科技2023年第二季度实则现营业收入5.08亿元,环比增长21.11%;实现归属上市公司股东的净利润0.62亿元,环比增长215.08%;剔除股份支付费用影响后的归属于上市公司股东的净利润为0.89亿元,环比增长75.02%。

受益于DDR5内存接口芯片出货量占比提升,公司2023年第二季度毛利率为58.83%,较第一季度提升5.54个百分点。

公司主要产品包括互连类芯片产品线以及津逮®服务器平台产品线两大类。

截至2023年上半年,上述两块业务分别占公司营收比重为98.14%、1.49%。具体来看,2023年上半年公司互连类芯片产品线实现销售收入9.1亿元,同比下降26.37%,毛利率为57.01%。其中,第二季度该产品线实现销售收入4.98亿元,环比增长20.57%,毛利率为59.55%,较第一季度提升5.6个百分点。

而津逮服务器平台产品线上半年实现销售收入0.14亿元,同比下降98%,毛利率为15.37%。与此同时,津逮服务器平台产品线在2023年一季度的销售收入和毛利率也都大幅下滑,数据显示,今年一季度,澜起科技津逮服务器平台产品线销售收入断崖式下滑至0.05亿元,较上年同期下降幅度高达98.33%,毛利率大幅下滑至6.29%。

把握AIGC趋势

事实上,虽然几家公司由于业绩下滑陷入了不同程度的“阵痛期”。但AIGC作为具有强确定性的颠覆性技术,能否在未来为几家公司带来积极影响值得关注。

寒武纪在财报中透露称,报告期内,公司推理软件平台在模型性能优化、大模型和 AIGC 推理业务支持、推理性能优化等重点方面均实现了突破和进展。训练软件平台在通用性、性能等方面取得了优化,在大模型和 AIGC 训练领域、推荐系统等重点领域实现了改进和迭代。

目前,公司的主要产品线包括云端产品线、边缘产品线、IP 授权及软件。

在大模型和 AIGC 推理业务支持方面,公司研发了大语言模型分布式推理加速库BangTransformer,进行了 LLaMA、GLM、BLOOM、GPT-2 等主流生成式大语言模型的适配工作。

值得注意的是,在业绩交流会上,寒武纪坦承,在云端智能计算市场和边缘智能计算市场中,目前市场份额主要由英伟达等企业所占据;在智能计算集群系统市场,基于英伟达GPU产品的集群占据市场优势地位。在产业链生态架构方面,公司自主研发的基础系统软件平台的生态完善程度与英伟达相比仍有一定差距。

而澜起科技则是通过推出CPU产品来切入国内服务器市场。服务器是数据中心的“心脏”,其本质是一种性能更高的计算机,但相较于普通计算机,服务器具有更高速的 CPU 计算能力、更强大的外部数据吞吐能力和更好的扩展性,运行更快,负载更高。

澜起科技表示,自2019年推出津逮CPU以来,一直致力于满足本土市场对安全可信计算的需求。而2023年上半年,受宏观环境影响,服务器及计算机行业需求下滑,行业整体面临去库存的压力。

但随着AIGC的快速发展,将有望带动AI服务器的需求增加,从而一定程度上缓解行业去库存的压力。

TrendForce集邦咨询预计,2023年AI服务器(包含搭载 GPU、FPGA、ASIC 等)全球出货量近120万台,年增38.4%,占整体服务器出货量近9%,至2026年将占15%。

报告期内,澜起科技积极推进服务器内存接口及配套芯片DDR5 MRCD/MDB的研发,并计划在年底前完成相关研发工作并推动第一子代产品量产,待量产后,有望在该产品未来的全球市场中占据重要份额。

(作者:张梓桐 编辑:陶力)

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。