存量首套房贷利率下调首日:有人月供骤降三千 有人分文未变

21世纪经济报道记者 唐婧 北京报道

存量房贷利率调整大幕正式拉开。

根据中国人民银行、国家金融监督管理总局发布的通知,9月25日起,银行将开始下调存量首套住房商业性个人住房贷款利率水平。此次调整范围为首套住房贷款、二套转首套,以及公积金组合贷中的商业性个人住房贷款。总体来看,调整分为两类情形:首套房和二套转首套。对于首套房贷利率调整,客户将不需要任何操作,银行将主动批量调整。

记者多方了解到,由于今日早间大量借款人涌入贷款行App查询调整情况,建设银行等个别银行App出现了系统繁忙、反应延迟的现象,另有多名借款人反馈不同银行之间的服务品质也有不同,平安银行、招商银行等股份行于数日前就发短信通知提醒,部分国有大行在此方面则少有动静。另外,各家银行都在官网、官方公众号等渠道,不断更新关于存量房贷调整的问答。

作为房贷发放主力军,国有大行稍显迟滞也是情有可原。数据显示,截至6月末,我国个人住房贷款余额38.6万亿元,其中建设银行以64067.05亿元居首,然后依次是工商银行63743.9亿元、农业银行63171.24亿元、中国银行48564.54亿元、邮储银行23240.63亿元和交通银行14968.27亿元。六家国有大行的个人住房贷款余额体量占比已经超过七成。

有业内人士估算,全国有近1亿个首套房存量贷款合同,而其中因利率偏高面临协商调整的借款人约4000万户。利率调整后,这些借款人的财务负担会有明显下降,平均降幅约为0.8个百分点。不过,根据记者多方采访的情况来看,不同时间阶段、不同地区的借款人对本次存量首套房贷利率调整的反应却大有不同。

有郑州购房者月供骤降三千

郑州的刘先生告诉记者,在父母的帮衬下,自己于2021年10月在郑州周边购买了一幢近200平米的别墅,打算用于父母的养老。“我当时以等额本息方式向银行贷款了406万元,期限为30年,且在6.2%以上的房贷利率‘精准站岗’,历经5年期LPR数次下调后已经降至5.77%,今天早上打开App一看已经降至4.3%,感觉月供压力骤然变小。”

经测算,刘先生的房贷利率从5.77%降至4.3%之后,月供从23744.67元降至20211.16元,每月可省下超过3500元。当被问及省下来的金额准备如何打算时,这位购房者给出的答案却是“存起来”或者“提前还贷”。他还说,很高兴终于摆脱了“高位站岗”,但目前每月超过2万元的月供仍然压力不小,且最近越来越意识到生活中的不确定因素很多,无论是负债还是投资理财都应该保持谨慎。

广州的王女士告诉记者,自己是2018年10月在广州购房,今天早上打开银行App发现自己的房贷利率从4.89%降至4.3%而不是自己预期的4.2%,经向客服咨询后了解到,自己的重定价日期是10月31日,所以要等待10月31日之后才会降至4.2%,预计200万房贷届时月供可以节省超过1000元,打算用于其他家庭生活支出。她还说,期盼已久的存量首套房贷利率终于落地,此刻感到如释重负,高兴地准备请朋友们喝咖啡。

另有广州的陈女士和赵女士表示,今天浏览银行App发现自己的房贷利率的确有所下调,陈女士的月供预计能省下数百元,赵女士的月供能省下千余元。赵女士说会把这笔钱存起来以供不时之需,陈女士说虽然数百元金额不大,但也是一笔不错的额外补贴。

北京的李先生告诉记者,自己是在2022年1月在北京购房,近日也认真学习了存量首套房贷利率下调相关的政策文件和银行发布的客户问答,虽然早就推断出自己的房贷利率没有下调的空间,但今天打开App时收到不予调整的提示时还是有些失望。他提供的截图显示,“该笔贷款已为所在城市首套房贷利率政策下限,不再本次调整范围内。”

他还向记者笑言,自己的房贷利率虽和北京当时的利率政策下限一样,但也有LPR+55个BP,对比全国各地的下限来看应是最高,也算是另一种形式的“高位站岗”了。他还说,未来会密切关注北京的“商转公”政策的变化情况,以及收入水平允许的情况下会努力攒钱提前还贷。

北京的孙女士向记者透露,自己是2021年一季度在北京购房,且在今年8月31日存量首套房贷利率调整政策出炉之前就已经多方腾挪提前还贷,目前个人住房商业贷款的部分已经全部还清。她对没赶上这波利好并不后悔,接下来很关心公积金贷款利率能否再度下调。孙女士还说,今年以来投资理财的收益率实在不如人意,做出提前还贷的决策也是理性考量。

还有北京的程女士告诉记者,自己购买首套房的时间是2016年,当时是按照基准利率打85折,后期未转换LPR,现在不知道是否要将固定利率转成LPR,目前实际执行的房贷利率低于当前5年期LPR的水平。她还称,银行信贷经理说转了并不划算,可以后期再看看情况。

汇总来看,所有受访者对本次存量房贷利率调整都持积极态度,但部分受访者对省下来的金额是否用于消费仍然有所踟蹰,而投资理财收益率和实际执行的房贷利率的相对变化,仍是是否继续提前还贷的关键考量。

批量调整落地、线上申请开闸

部分借款人在查询到利率调整信息后表示:“为什么有的房贷利率可以降至4.2%,有的只能降至4.3%,有的甚至更高?”

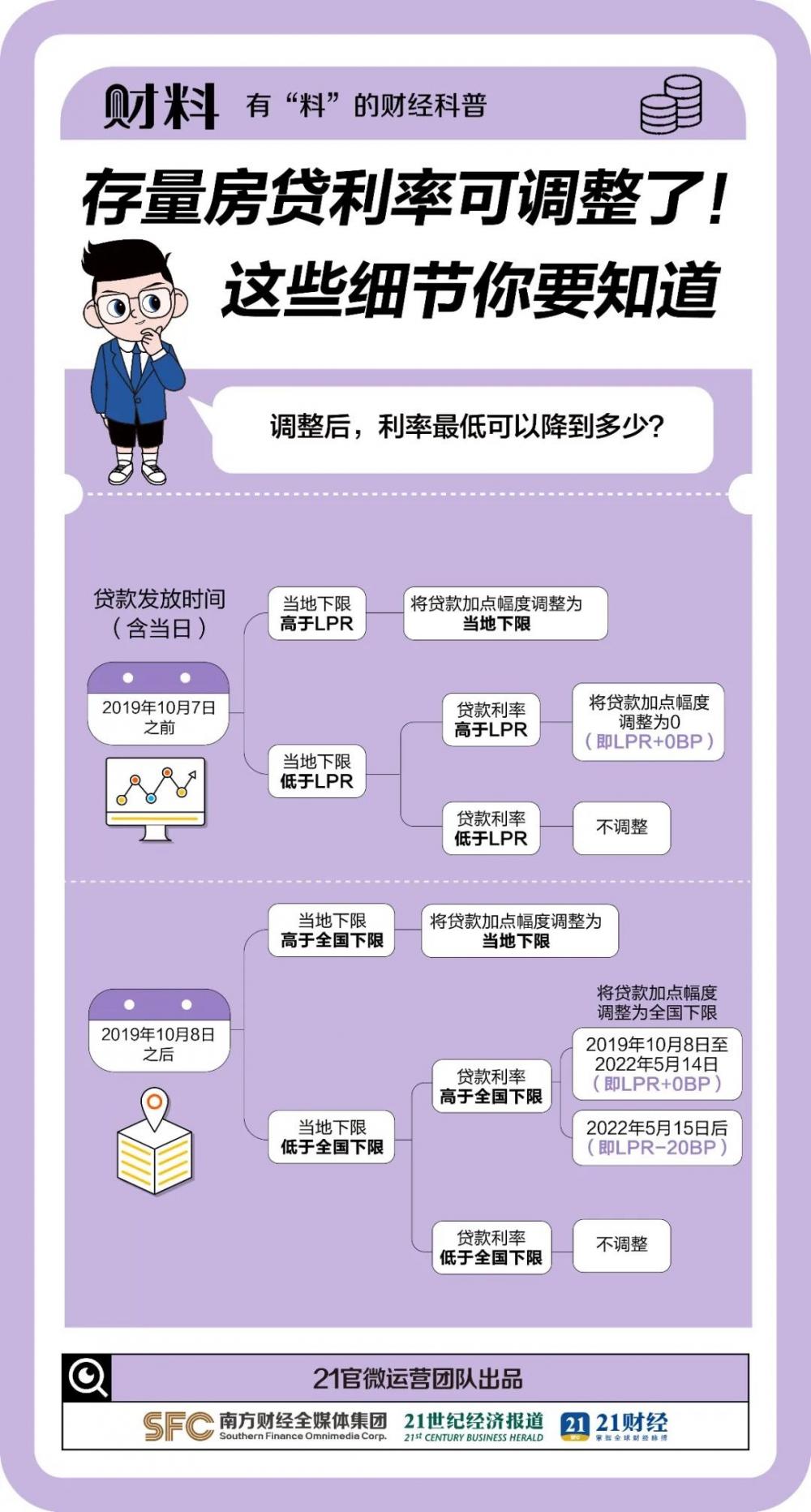

一言以蔽之,本次只涉及银行加点部分,不涉及LPR取值调整,具体调整幅度则与当地当时的首套住房贷款利率政策下限密切相关。

根据建行官方客服微信号发布的《存量住房贷款利率调整客户问答(二)》,符合本次调整范围的贷款,根据贷款发放时间按以下两个时间段确定调整水平:2022年5月14日(含)前发放的贷款,一般情况下调整为LPR;2022年5月15日(含)之后发放的贷款,一般情况下调整为LPR-20个基点。但是,如所在城市单独发布的首套住房贷款利率政策下限高于上述调整水平,按所在城市首套住房贷款利率政策下限调整。

至于同一地区放款时间相隔数月的两位借款人的房贷利率为何一位降至4.2%,另一位降至4.3%,则与借款人与贷款银行约定的重定价日有关。

建行客服表示,由于每个借款人选择的LPR调整日期可能不同,当前每笔贷款实际适用的LPR值可能存在差异。若合同约定的LPR调整日期为“每年1月1日”,该笔贷款目前适用的LPR是2022年12月发布的5年期以上LPR(4.3%);若合同约定的LPR调整日期为贷款发放日的“对月对日”,例如贷款发放日为2020年7月3日,LPR就在每年7月3日调整一次,该笔贷款目前适用的LPR是2023年6月发布的5年期以上LPR(4.2%)。

据了解,借款人房贷利率中的LPR值只有在每年的房贷利率重定价日才能进行调整。重定价日是借款人与银行签订房贷合同的时候设置的,在每个重定价日,贷款利率由最近一个月相应期限的LPR利率+基点重新计算确定。

以上述接受采访的广州王女士为例,她发现自己的房贷利率从4.89%降至4.3%而不是预期的4.2%,经向客服咨询后了解到,自己的重定价日期是10月31日,所以要等待10月31日之后才会降至4.2%。一位中小银行个贷部人士也作出了类似的回复。

另据各行此前公布的时间节点,9月25日至10月25日将是银行调整存量房贷利率的集中申请期。9月20日,人民银行货币政策司司长邹澜曾在国务院政策例行吹风会上透露,预计超过九成符合条件的借款人可在第一时间充分享受政策红利,其他借款人的存量房贷利率也将在10月底前完成调整。

对于贷款时为非首套房但现在已符合所在城市首套政策的购房家庭,也就是“二套转首套”的房贷利率申请,多家银行在客户问答中表示,由于“因城施策”原因,各城市二套房认定的情形复杂多样,无法通过银行系统直接识别,所以需要借款人向银行提供首套房贷款相关证明资料。借款人可以从9月25日起向银行提出申请并提供证明材料。收到申请后,银行将对调整申请逐笔进行人工审核,并于10月25日对审核通过的业务进行统一批量调整。

一位房地产金融专家曾向记者表示,存量房贷利率如何有序落地考验的是监管和从业者的共同智慧。多位专家亦向记者指出,推动存量房贷利率下调的过程中必须要“稳”字当头。如今,围绕本轮大规模调整,商业银行有条不紊,从人员服务、客户沟通、系统搭建方面都做了较为充分的准备。

记者留意到,国有六大行、股份行以及多家中小银行均发布了关于9月25日存量首套住房贷款利率调整通知、细则,便利客户后续查询利率调整结果、还款金额等。工行、农行、中行、建行手机银行均已上线“存量房贷利率调整”功能,可以查询个人住房贷款的贷款金额、本金余额、当前执行利率、利率计算方式、发放时是否首套房贷等信息。

(作者:唐婧 编辑:曾芳)

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。