综合宏观、技术面、日历效应来看,市场当前处于极端底部区域,尽管技术指标显示市场仍处不利格局,但短期风险偏好有望抬升,叠加高胜率的日历效应,市场有望迎来较为有力的反弹。

节后效应或将重演,关注近期超跌板块

9月24日周报认为:“尽管技术指标显示市场仍处不利格局,但短期风险真空叠加成交出清,在放量滞涨信号出现前,市场有望延续反弹。”全周来看,指数维持窄幅震荡,wind全A下跌0.37%,市值维度上,上周代表小市值股票的国证2000上涨0.94%,中盘股中证500微跌0.14%,沪深300下跌1.32%,上证50下跌1.72%;上周中信一级行业中,医药和机械表现领涨,医药上涨2.52%;非银金融和房地产表现最差,非银金融下跌3.11%。上周成交活跃度上,机械板块资金流入明显。

从择时体系来看,我们定义的用来区别市场整体环境的wind全A长期均线(120日)和短期均线(20日)的距离变化不大,最新数据显示20日线收于4776点,120日线收于4939点,短期均线位于长线均线之下,两线距离由之前的-3.33%变化至-3.3%,绝对距离大于3%,市场继续处于下行趋势格局。

市场进入下行趋势格局,核心的右侧观测指标为市场赚钱效应指标何时转正,当前赚钱效应值为-2%;赚钱效应一旦转正意味着将结束当前的下行趋势格局。但短期而言,宏观方面,下周最为重要的数据当属美国的通胀数据和国内的金融数据,从预期数据来看,均朝利好方向变化,有利于风险偏好的抬升;技术面上,两周前的极度缩量信号出现后,市场开启了震荡上行的走势,目前尚未出现放量滞涨信号,显示反弹动能有望持续。日历效应上,过去11年,以沪深300指数为例,节后一周9年上涨2年下跌,平均上涨1.41%。综合来看,市场当前处于极端底部区域,尽管技术指标显示市场仍处不利格局,但短期风险偏好有望抬升,叠加高胜率的日历效应,市场有望迎来较为有力的反弹。

配置方向上,我们的行业配置模型显示,进入10月份,我们的行业配置模型继续持有困境反转板块,9月首推的医药建议继续持有,但需要注意的是过去三周的强势表现或有回调风险;此外TWOBETA模型推荐的周期上游在9月获得了3.26%的收益,10月信号仍继续推荐。主题方面,假期最为重要的是华为汽车和数据要素相关新闻成为焦点,短期有望驱动相关板块回暖。在市场反弹的预期下,前期超跌的板块有望更易获得青睐;多维度综合来看短期重点配置新能源车和化工板块。

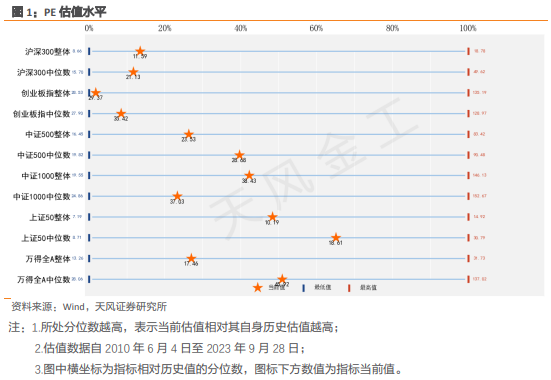

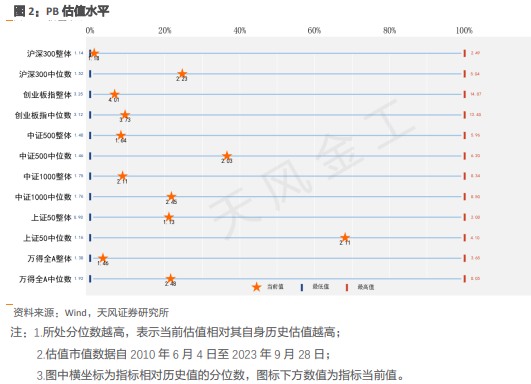

从估值指标来看,wind全A指数PE低于30分位点,属于偏低水平,PB低于5分位点,属于极低水平,结合短期趋势判断,根据我们的仓位管理模型,当前以wind全A为股票配置主体的绝对收益产品建议仓位70%。

择时体系信号显示,均线距离-3.3%,距离绝对值大于3%,市场处于下行趋势格局;核心的右侧观测指标为市场赚钱效应指标何时转正,当前赚钱效应值为-2%;赚钱效应一旦转正意味着将结束当前的下行趋势格局。综合宏观、技术面、日历效应来看,市场当前处于极端底部区域,尽管技术指标显示市场仍处不利格局,但短期风险偏好有望抬升,叠加高胜率的日历效应,市场有望迎来较为有力的反弹。我们的行业配置模型显示,进入10月份,我们的行业配置模型继续持有困境反转板块,9月首推的医药建议继续持有,但需要注意的是过去三周的强势表现或有短期回调风险;此外TWOBETA模型推荐的周期上游在9月获得了3.26%的收益,10月信号仍继续推荐。主题方面,假期最为重要的是华为汽车和数据要素相关新闻成为焦点,短期有望驱动相关板块回暖。在市场反弹的预期下,前期超跌的板块有望更易获得青睐;多维度综合来看短期重点配置新能源车和化工板块。

风险提示:市场环境变动风险,模型基于历史数据。

(作者:天风研究 )

声明:本文由21财经客户端“南财号”平台入驻机构(自媒体)发布,不代表21财经客户端的观点和立场。