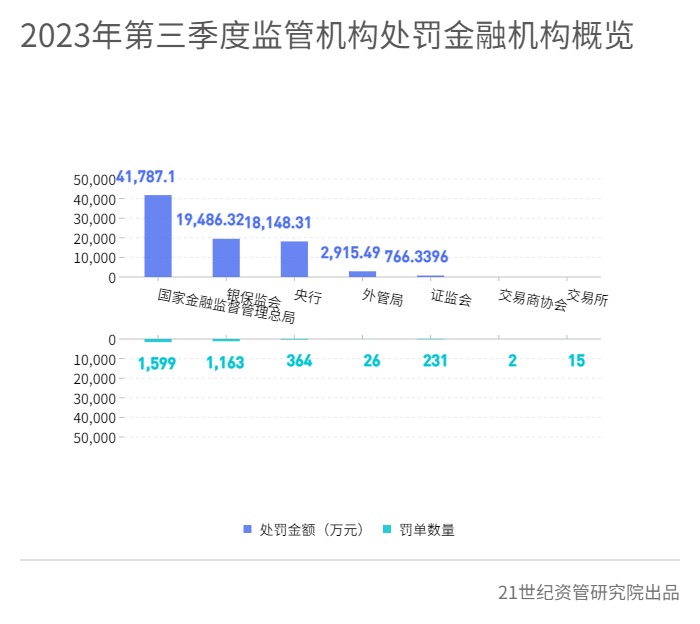

今年三季度金融机构共收到3400张罚单,合计被罚8.31亿,其中国家金融监督管理局及其前身银保监会合计处罚金额最多,达6.13亿。央行处罚金额也达接近2亿。

其中,8月份处罚金额3.59亿,是第三季度的小高峰,也是年内的第二高峰,仅次于今年2月的5.53亿。

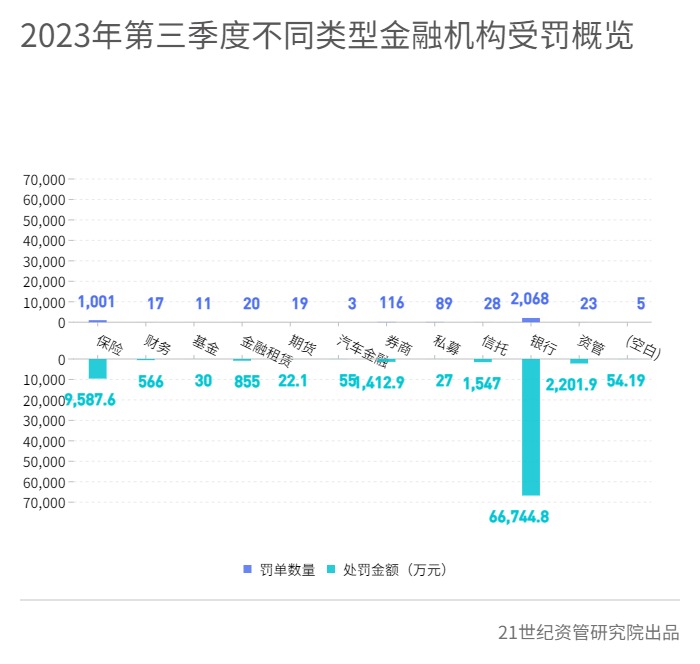

从机构类型来看,第三季度银行合计被罚6.67亿,保险机构合计被罚9587.6万,资产管理公司合计被罚2201.9万。

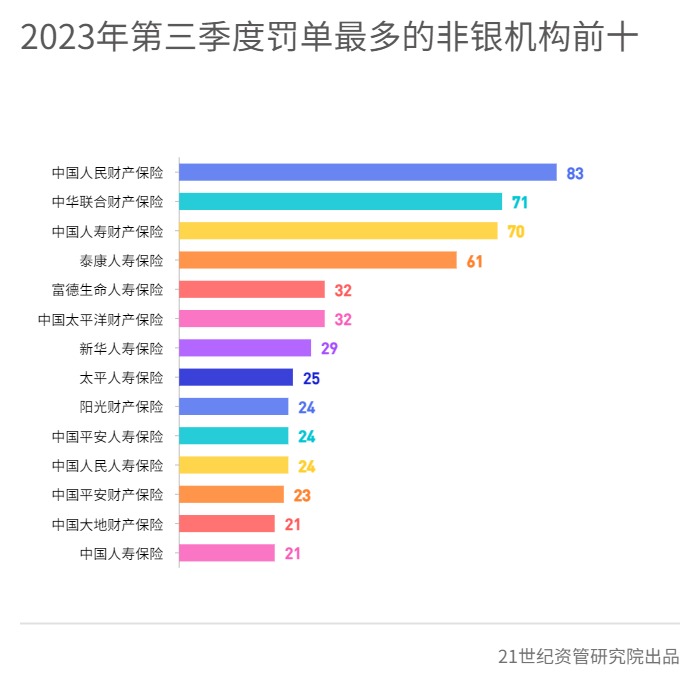

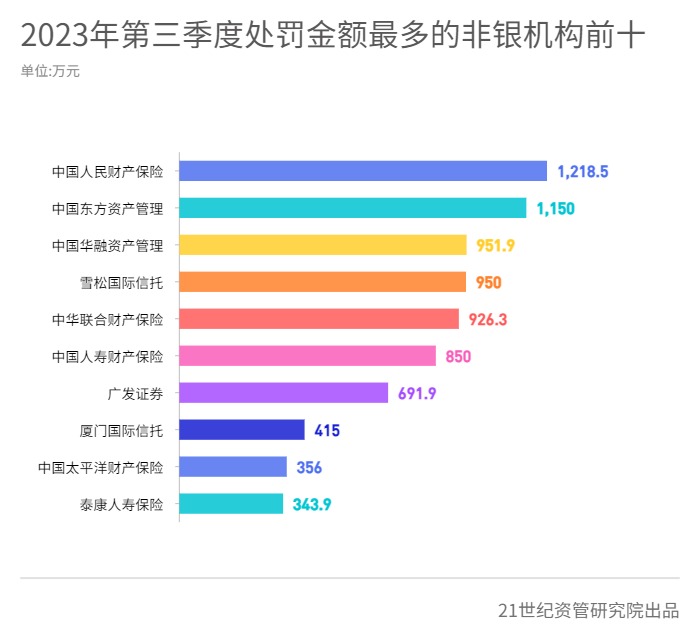

农业银行是第三季度领罚单最多并且合计处罚金额最多的银行,邮政储蓄银行的罚单数量和处罚金额均排前三。非银机构中,中国人民财产保险的罚单数量和处罚金额均最多。此外两大资产管理公司中国东方资产管理公司、中国华融资产管理公司今年第三季度被重罚,处罚金额在非银机构中排第二、第三。两家信托公司雪松国际信托和厦门国际信托因资金被挪用等违法违规问题被重罚。

本文内容包括:

一、金融业今年9月份及第三季度被罚总体情况;

二、银行机构和非银机构今年第三季度处罚排行

三、金融机构大额罚单分析

四、今年第三季度典型合规问题

五、金融机构被列为被执行人、失信被执行人情况

六、金融机构第三季度被罚缘由分布

一、金融业今年9月份及第三季度被罚总体情况

第三季度金融机构罚单每月在1000张以上,处罚金额超过两亿,8月达到小高峰3.59亿。

2023年第三季度,罚单最多的机构类型为银行,其次是保险,券商、私募、信托分别排第三、第四、第五。

处罚金额上,银行和保险依然分别排第一、第二,资产管理公司、信托、券商分别排第三、第四、第五。

9月金融机构共收到金融六司1049张罚单,合计被处罚2.18亿元,环比减少39.21%。

从不同金融机构类型来看,主要是银行的处罚金额明显减少,环比8月减少47.43%。券商和资产管理公司处罚金额也明显减少,环比分别减少79.53%、86.2%。

信托公司处罚金额则在8月处罚金额为0的基础上环比大增,合计处罚金额1535万元。

在经历8月大额罚单频出后,9月大额罚单明显减少,9月最大的罚单为雪松国际信托被罚690万的罚单,排第二的罚单为宁波银行被外管局宁波市分局罚670万的罚单,厦门国际信托415万罚单排第三。

9月银行业领罚单数量最多、处罚金额最大的均为农业银行,罚单数量排第二、第三的分别是建设银行、鄂尔多斯银行,处罚金额排第二、第三的分别是宁波银行、中国银行。

非银机构中,9月罚单数量排前三的是中国人寿财产保险、泰康人寿保险、新华人寿保险,处罚金额排前三的是雪松国际信托、厦门国际信托、中国人寿财产保险。

二、银行机构和非银机构今年第三季度处罚排行

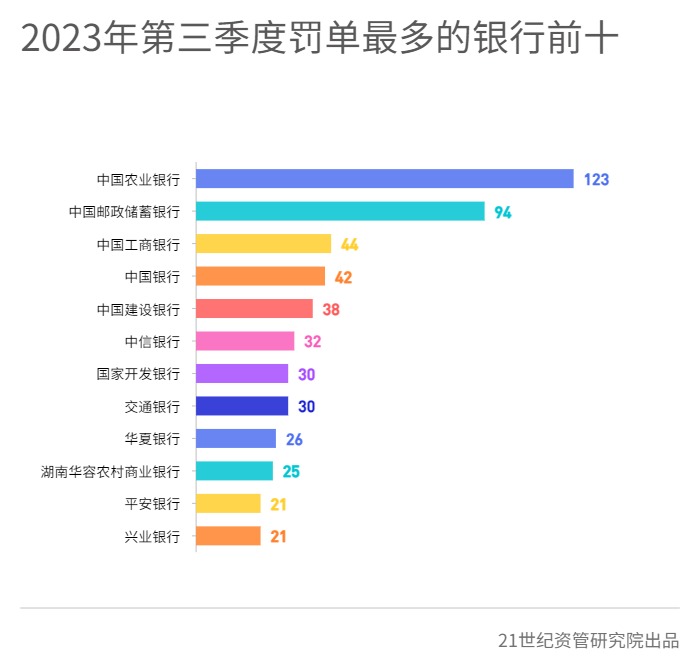

今年第三季度罚单数量排前三的银行分别为农业银行、中国邮政储蓄银行、工商银行。

处罚金额最多的银行同样为农业银行,民生银行由于领罚金额超4000万的大额罚单合计被罚金额排第二,邮政储蓄银行处罚金额排第三。

非银机构中,保险机构包揽罚单数量前十,其中中国人民财产保险的罚单数量和处罚金额均最多。中华联合财产保险、中国人寿财产保险的罚单数量分别排第二、第三。合计处罚金额方面,中国东方资产管理公司、中国华融资产管理公司分别排第二、第三。

三、金融机构大额罚单分析

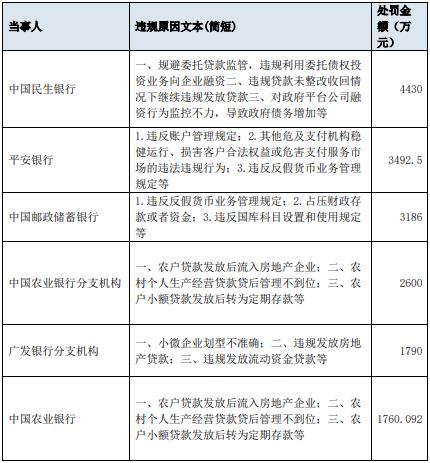

今年第三季度共有6张处罚金额超过千万的大额罚单,大额罚单主要集中于国家金融监管管理总局8月18日和央行于7月7日集中公布的罚单。

8月18日下午,国家金融监督管理总局一连发布6张罚单,其中民生银行总行、农业银行总行,以及农业银行分支机构、广发银行分支机构被罚金额均超过千万。

其中民生银行因14项违法违规行为被处罚,主要涉及对此前监管要求整改的问题未整改或整改不到位,甚至继续违规操作,民生银行则披露称,此次受处罚是对 2020 年原银保监会对民生银行此前年度业务整改评估检查发现问题罚款 4780 万元。处罚决定书显示,总行被罚4430万元,分支机构被罚350万元。

农行总行和分支机构均被罚超过千万,主要涉及贷款发放不审慎、违规放贷、贷后管理不到位/不尽责,贷款回流用于归还本行贷款、缴纳银承保证金、转存定期存款等。其中总行被罚1760.09万元,没收违法所得60.09万元,分支机构被罚2600万元。

广发银行分支机构的上述千万罚单也主要涉及信贷方面违规,主要涉及违规发放贷款、未严格落实受托支付、虚增存贷款规模等,被罚1790万元。

农业银行、广发银行曾回应称此次受到处罚为原银保监会2019年检查的处理结果。

央行7月7日也集中公布了一批大额罚单,其中对平安银行、中国邮政储蓄银行处罚的罚单超过千万元,并且处罚涉及众多相关责任人。平安银行涉及10项违法违规行为,被罚款3492.5万,没收违法所得1848.67元;中国邮政储蓄银行涉及8项违法违规行为,被罚款3186万。违法违规行为主要涉及违反反洗钱法、违规占压财政存款或资金。

四、今年第三季度典型合规问题

1、汉口银行水果湖支行因被骗贷约1.5亿大案被罚

9月28日,汉口银行水果湖支行及7名相关人士因贷前调查不审慎、贷后管理不尽职被重罚,汉口银行水果湖支行被罚款100万,时任汉口银行股份有限公司行长助理兼汉口银行股份有限公司水果湖支行行长徐欣被罚禁止终身从事银行业工作,时任客户经理刘志坚、康争、王龙分别罚禁止从事银行业工作10年、5年、2年。时任汉口银行股份有限公司水果湖支行副行长叶豫飞、时任汉口银行股份有限公司水果湖支行行长助理陈华、时任汉口银行股份有限公司水果湖支行综合管理部经理助理孙亮均被警告。

裁判文书显示,汉口银行水果湖支行时任客户经理刘志某、康某、王某曾涉及河南迪汇达实业有限公司(以下简称“迪汇达公司”)1.5亿骗贷案。当时迪汇达公司因贷款到期而申请续贷,根据规定应重新办理授信,客户经理需要与借款人下游购销商当面会签三方协议,但时任客户经理刘志某、康某、王某未按规定到迪汇达公司的下游购销商签订《货款支付三方合作协议》,而是将上述协议交给迪汇达公司人员,迪汇达公司人员加盖虚假印章后交还。被告进而出具“拟同意该公司融资申请”的结论,最终以贸易链融资形式为迪汇达公司发放1.5亿元授信额度。而迪汇达公司早在建厂时就背负民间债务,后因经营不下去停产。

后刘志某、康某均因违法发放贷款罪被判刑。因骗取汉口银行开具的银行承兑汇票172张,造成汉口银行损失人民币约1.48亿元,迪汇达公司实际控制人、总经理均因犯骗取票据承兑罪被判处刑罚。

2、两家信托公司因资金被挪用等违法违规问题被重罚

信托公司受房地产行业风险频发影响经营风险增加,一些违法违规行为遭监管部门重罚。今年三季度信托公司合计处罚金额达1547万,相比今年上半年785万明显增加。其中雪松国际信托被罚金额最大,收到一张金额高达690万的罚款。厦门国际信托收到信托业第三季度第二大罚单,被罚415万。雪松国际信托和厦门国际信托合计处罚金额也在信托公司中分别排第一、第二。

两家信托公司涉及违法违规行为较多。其中雪松国际信托涉及13项违法违规行为,包括调拨固有资金供大股东使用未如实记账、信托项目成立不审慎、投后管理不尽职导致信托资金被挪用,信托计划投前调查不到位、信托项目管理不尽职等,导致信托财产受到损失等。作为雪松控股旗下信托公司,雪松信托去年已暴雷,雪松系企业涉嫌非法吸收公众存款被公安局立案,实际控制人张劲今年5月已被采取刑事强制措施。 厦门国际信托有限公司涉及7项违法违规行为,同样存在资金被挪用的问题,因贷后管理不到位导致部分贷款资金被挪用,此外还被查出项目审查/审批不审慎、超需求发放贷款、信贷管理机制不健全、风险数据不准确等问题。

3、两大资产管理公司第三季度被重罚

两大资产管理公司中国东方资产管理公司、中国华融资产管理公司今年第三季度合计处罚金额分别达1150万元、951.9万元,在非银机构中分别排第二、第三。其中东方资产15张罚单,华融资产7张罚单,均包括相关个人的罚单。

东方资产及4家分支机构均被处罚,涉及投资资金违规投向四证不全的房地产项目、以收购不良债权为名向企业提供融资、违规通过集团内协同业务规避集中度监管、未严格执行内控管理制度导致资金被挪用于股权投资等违法违规行为。

中国华融资产管理公司及3家分支机构均被处罚,违规投资非公开发行股票、收购非金企业不良债权未进行定价、未足额计提资产减值准备、通过不适当的转让方式掩盖风险等违法违规行为。

五、金融机构被列为被执行人、失信被执行人情况

1、金融机构被列为被执行人情况

截至10月8日,第三季度金融机构共有1666条被执行人信息,其中银行被列为被执行人信息有489条,兴业银行被列为被执行人的次数最多(67次),其次是工商银行(33次),盛京银行以27次排第三。

保险公司今年第三季度有856次被列为被执行人,中国人民财产保险股份有限公司被列为被执行人次数依然最多(235次),其次是中国平安财产保险股份有限公司(116次)、中国太平洋财产保险股份有限公司(78次)。今年上半年也同样是中国人民财产保险、中国平安财产保险、中国太平洋财产保险排前三。

券商今年第三季度有13条被列为被执行人的记录,其中德邦证券被列为被执行人的次数最多。

基金公司(含公募、私募、创投公司、基金销售公司等)今年第三季度有74条被执行人信息,其中私募基金被列为被执行人信息较多。

2、被列入失信被执行人名单情况

银行2023年第三季度有1条失信被执行人记录,为石家庄汇融农村合作银行留营小区分理处上了一次失信被执行人名单。

保险公司2023年第三季度有20条被列为失信被执行人的记录,其中安心财产保险有限责任公司上失信被执行人名单的次数最多,达14次。都邦财产保险股份有限公司烟台中心支公司有两次上失信被执行人名单。

私募基金(含私募股权基金、创投基金、其他私募基金)今年第三季度也有不少上失信被执行人名单,共41次。其中泛海投资基金管理有限公司10次上失信被执行人名单,上海兆赢资产管理有限公司7次上失信被执行人名单。

六、金融机构第三季度被罚缘由分布

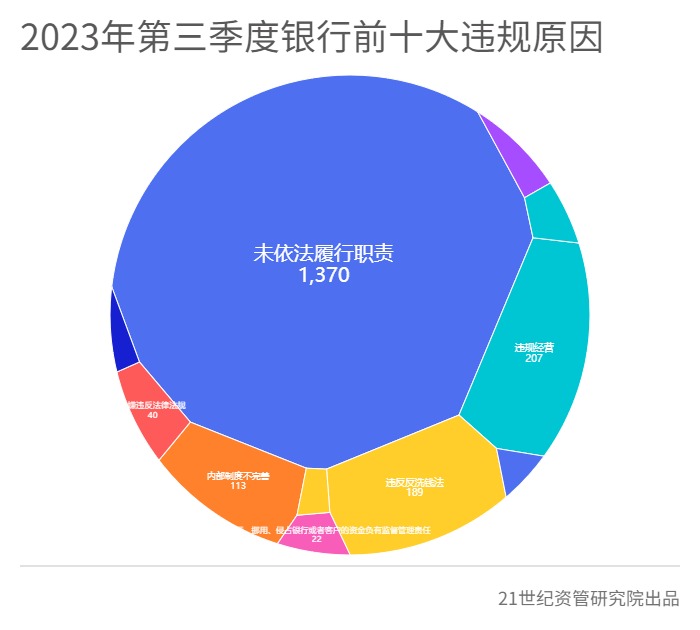

今年第三季度银行业被罚次数居前的违规原因为未依法履行职责、违规经营、违反反洗钱法、内部制度不完善、涉嫌违反法律法规等。

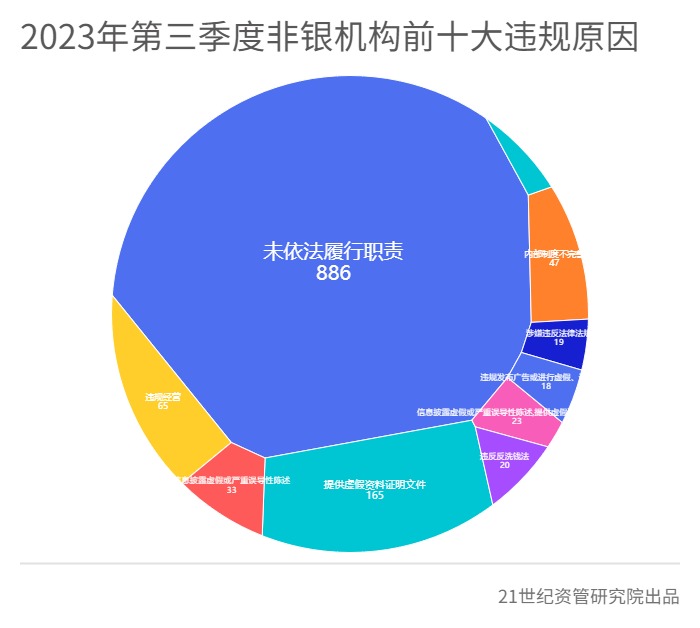

今年第三季度非银机构被罚较多的违规原因为未依法履行职责、提供虚假资料证明文件、违规经营、内部制度不完善、信息披露虚假或严重误导性陈述等。

(本文的数据支持方为企业预警通)

(作者:唐曜华 编辑:方海平)

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。