组件投标最低价跌破1元/瓦,光伏企业价格上演“极限挑战”

21世纪经济报道记者 彭硕 北京报道

“硅料价格的快速走低”、“组件产能的迅速扩张”,两大因素叠加下,位于行业制造链条最下游的光伏组件环节正在迎来价格骤降。

10月18日,央企华电集团2023年第三批集采开标的开标结果显示,n型组件双面招标最低投标价降到了1.08元/瓦,p型组件单/双面价最低投标价0.9933元/瓦。

0.9933元/瓦——这一价格的出现,不仅标志着组件价格步入“一元”时代,其同时意味着,光伏制造端的全产业链环节开始迎来整体性的亏损,行业迈入搏杀、洗牌阶段。

“当下,非一体化的组件企业的组件单纯制造环节的成本1.1-1.2元/瓦附近。而要保持合理利润,组件价格至少要在1.3元/瓦以上。”中国有色金属硅业分会专家委副主任、国际半导体行业协会(SEMI)中国光伏标委会联合秘书长吕锦标表示,按照现在的硅料价格,组件价格在1.3元/瓦附近,行业才有利润,如果按照1块钱/瓦的最低价,绝大多数企业肯定亏损。三四线小厂可能要大部分要出局。

不止一家企业向 21 世纪经济报道记者表示,比起价格,行业目前更担心行业非理性竞争的局面会持续多久。

“现在的组件市场就好像2021年年初的硅料市场一样:小厂担心抢不到订单,通过低价抢单把价格打穿后,整个市场价格都被带着往下崩。以前硅料高价局面持续了2年多,现在组件低价持续多久没人知道。”某头部高管张军(化名)向记者表示。

组件价格骤降

在华电集团的集采开标数据传来之前,光伏组件就已经开始了“跌跌不休”的模式。

作为光伏制造环节的最末一环,组件价格受上游硅料影响十分剧烈。2022年12月份,随着硅料产能释放的信号出现,去年年底开始,组件价格已然开始一轮下调。当时,双面P型组件的平均价格从12月初的1.9元/瓦元附近大幅下滑至1.5元/附近。

当时间来到2023年,随着硅料的进一步放量,组件价格开始一路走低,并在4月份开始了向下冲刺。

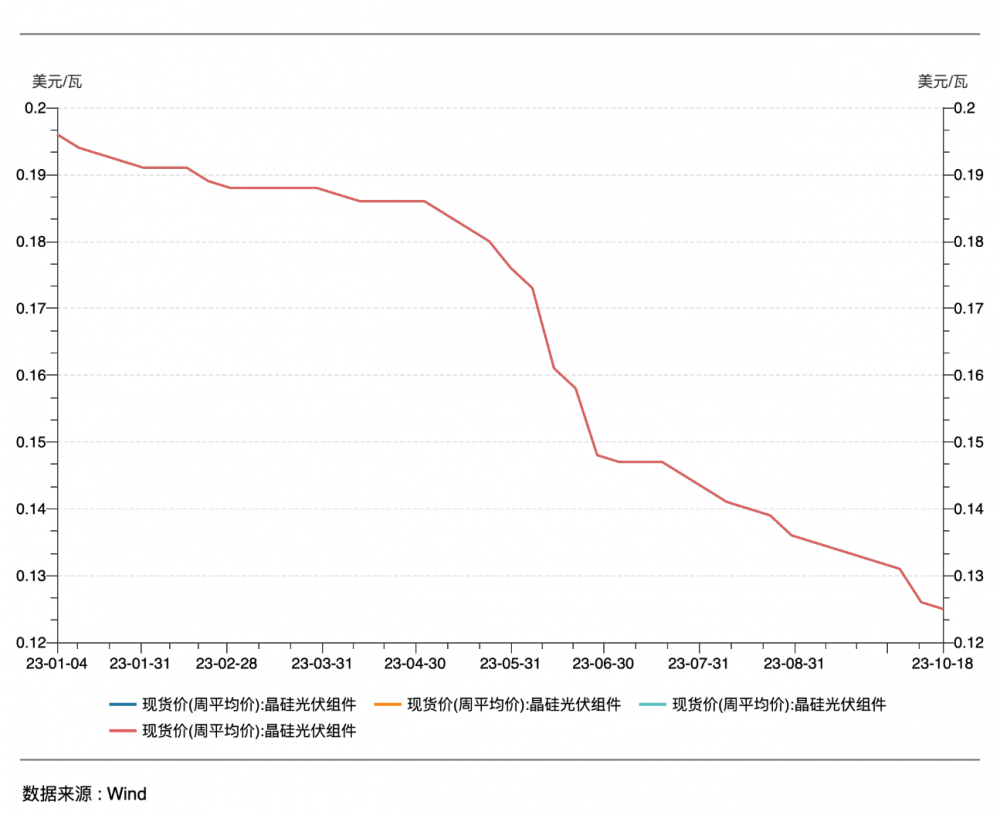

Wind数据显示,自2023年1月开始,晶硅组件的周平均现货价格从0.197美元/瓦(约合1.44元人民币/瓦)附近一路走低。最新组件周平均最新报价已经低于0.13美元/瓦(约合0.99元/瓦)以下,区间跌幅36%。

而随着此次华电集团投标的价格消息出现,意味着光伏行业绝大多数企业的成本线都将被击穿。

10月18日,华电集团2023年第三批光伏组件集采日前开标,总采购规模为约9GW(瓦),分6个标段,共41家企业参与投标。其中,标段1至标段5均为N型组件,平均价格在1.152元/瓦至1.198元/瓦不等。但标段6的P型组件投标最低价跌破1元/瓦,为0.993元/瓦,均价则为1.103元/瓦。

“1.2元/瓦的平均价格已经低于绝大多数组件行业成本线了,更遑论最低1元/瓦以下了。”张军给记者算了一笔账:电池片的价格约为0.6元/瓦,封装成本的平均0.6元/瓦,最低0.5元/瓦,也就是说,组件企业单纯从制造成本最低也要1.1元/瓦,加上其他成本要超过1.2元/瓦。

吕锦标认为,按照最新8.2万/吨附近的硅料价格计算,组件至少要达到1.3元/瓦附近,企业才可能有合理利润,现在1.2 元/瓦附近的价格,即使头部“垂直一体化”企业也可能只是堪堪盈利,甚至会亏损。

21 世纪经济报道记者选取了四大垂直一体化中一体率最高的两家企业——晶科能源(688234.SH)、晶澳科技(092459.SZ)为成本考察样本。经推算得知,三季度的二者的组件销售成本约在1.1-1.2元/瓦附近。

2022年第二季度,晶科能源的组件规模为17.76GW, 营业成本为246.03亿元(也包含少部分硅片、电池片出货)。组件销售成本约为1.39元/瓦。晶澳科技组件出货量为12.25GW,营业成本151.66亿元,算下来,组件销售成本为1.24元/瓦。

考虑到硅料价格因素,根据PVinfo 报价,Q2 硅料均价为14.4 万元/吨。三季度硅料平均价格下降到8.5万元/吨附近。按照硅料每降低1万/吨对应组件降0.027元的惯例值测算,预估晶科能源三季度组件销售成本1.23元/瓦,晶澳科技组件销售成本1.08元/瓦。

击穿成本线之谜

组件价格下行固然有上游硅料价格走低的行业因素,但更多光伏行业人士认为,单纯的硅料下跌无法解释组件价格会击穿成本。他们认为,“整体性产能过剩”才是更出现1元/瓦以下价格的关键所在。

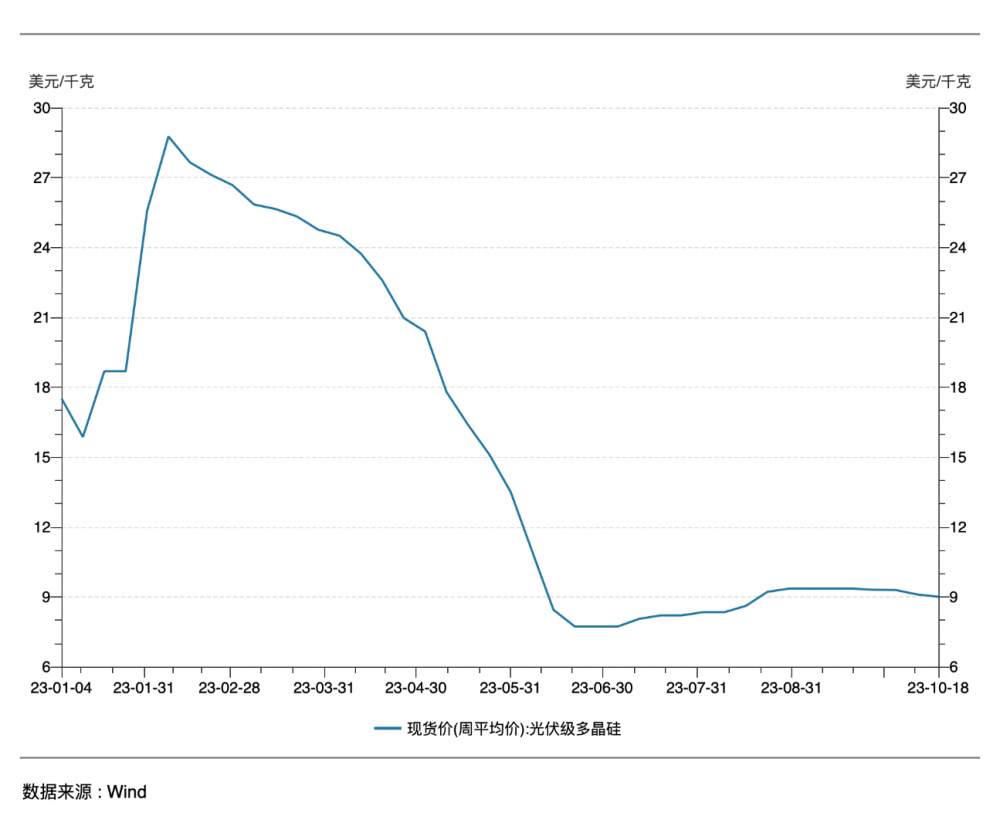

Wind数据显示:硅料价格在2023年1月末触及年内高点29美元/千克(约合212元人民币/千克)附近后,开始一路走低,直至2023年6月底来到最低点7.5美元/千克(约合55元人民币/千克)。到今年10月,光伏价格已回升到80元/千克附近。

吕锦标估算,去年,硅料价格在30万元/吨附近时,组件价格维持在1.9元/瓦左右,当时价格下,组件企业只能勉强维持微利。如今,硅料价格来到8万元/吨,22万元/吨的差价,将给组件降低0.5-0.6元/瓦的成本。

“也就是说,组件价格应该在1.3-1.4元/瓦附近,组件企业才能保持基本的利润。现在1.1-1.2元/瓦的均价显然是跌穿了组件企业的成本,大部分企业肯定是亏损的。”吕锦标表示。

作为行业一直存在的“灰犀牛”,近年来,“整体性产能过剩”已经被多次讨论。

据集邦咨询预测,2023年全球光伏组件产能可达1034GW,其中中国产能约占8成,也即超过800GW。但包括彭博财经等机构预计,最乐观的估计,今年全球组件市场组件装机最大值450GW。市场产能远远超出。

“正是因为产能过剩压力已经充分显现,三四线小厂在恐慌下疯狂抢单导致了价格崩溃。”张军认为,这次华电集团的这次招标情况正体现了小企业的恐慌:除了天合光能报价在1.1元/瓦以下外,其余报1.1元/瓦以下价格的都是不知名的企业。但也正因小企业的无序,这轮低价要维持多久一时间难以判断。

吕锦标指出 ,“大企业家大业大,要维持产业链正常运转,往往有着自己的订单策略。即使一个单子不赚钱,还有其他单子贴补。但小厂通过一锤子买卖,价格这么低肯定是承受不住。”

某二线组件企业的首席科学家向记者表示,伴随着电池的更新迭代(N型取代P型),原有的P型产能落后面临淘汰,也为三四线小企业低价抢单制造了动机。

“PERC电池的也分好几代,更早几代的PERC电池性能较差,在N型取代P型局面下,更早的PERC电池产线成为更加落后产能,面临市场淘汰,他们肯定想在被淘汰前尽可能地出货。”

(作者:彭硕 编辑:朱益民)

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。