高风险银行改革化险有望加速推进:数量降至仅300余家,资产占比不到2%

有序推动高风险银行风险处置或包含三个方面。

21世纪经济报道 记者李愿 北京报道

当前,高风险中小银行是银行业乃至金融业的重要风险源头。

日前召开的中央金融工作会议强调,要全面加强金融监管,有效防范化解金融风险。及时处置中小金融机构风险。对风险早识别、早预警、早暴露、早处置,健全具有硬约束的金融风险早期纠正机制。

在学习传达中央金融工作会议精神时,央行、金融监管总局均将化解中小金融机构风险作为重要工作之一。央行表示要稳妥处置重点区域和重点机构风险;金融监管总局表示,要发挥专业优势、加强指导协调、把握节奏策略,及时处置高风险中小金融机构。

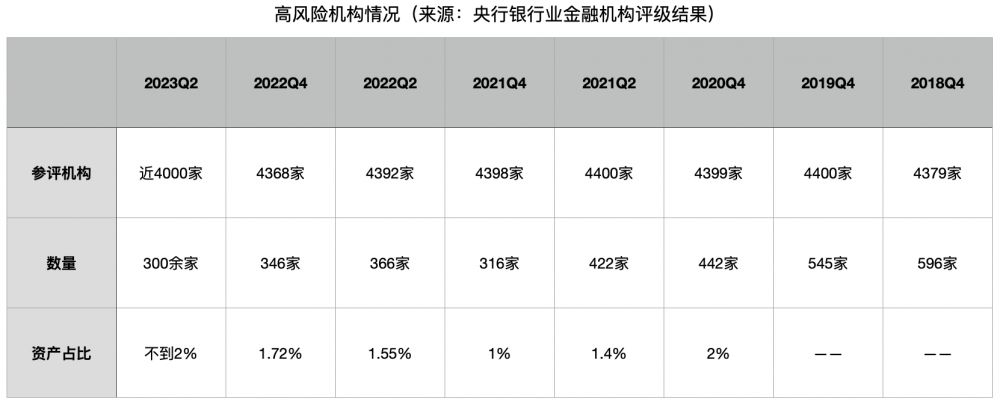

11月13日,央行金融稳定局在最新文章中表示,持续推进中小银行改革化险,“一省一策”加快农村信用社改革,稳步推动村镇银行改革重组和风险化解。并披露了2023年第二季度银行业金融机构评级结果情况:高风险银行数量仅300余家,资产占全部银行的不到2%。

“强化金融保障体系建设,分类施策、及时处置高风险中小金融机构风险,切实防范风险跨区域、跨市场、跨境传递共振,牢牢守住不发生系统性风险的底线。”谈及下一步工作,央行金融稳定局表示。

高风险机构减少近半

早识别是及时处置中小金融机构风险的重要前提。为准确识别银行业金融机构风险,早在2015年下半年,央行就推出了定量模型和定性评价相结合的存款保险评级体系,并通过差别化费率、风险监测、早期纠正和风险处置等一系列差别化政策工具,促进金融机构公平竞争和稳健经营,强化市场约束。

在《中国金融稳定报告(2017)》中,央行首次披露称,两年多来,其对全国3800多家金融机构开展了评级工作,从无到有进行了探索,评级结果客观地反映了投保机构的经营和风险状况,为差别费率核定和风险监测、早期纠正提供了重要依据。

2017年12月,央行正式启动央行金融机构评级工作,评级指标体系重点关注资本管理、资产质量、流动性、关联性、跨境业务和稳健性等宏观审慎管理要求。2018年,央行按季度开展央行金融机构评级工作,并对评级指标体系进行了完善。

此后,央行会定期披露金融机构评级结果。如,2022年四季度央行金融机构评级结果显示,2022年四季度,央行完成了对4368家银行业金融机构的央行评级。评级结果显示,我国银行业金融机构整体经营稳健,高风险机构较2019年峰值时压降近半,风险总体可控。

高风险机构(评级结果为8-10级和D级的机构)方面,全国高风险机构数量较峰值已减少303家,现有346家高风险机构总资产占参评机构总资产的1.72%。具体来看,城商行中有13%的机构为高风险银行,农合机构(包括农村商业银行、农村合作银行、农村信用社)和村镇银行高风险银行数量分别为202家和112家,资产规模占参评机构的0.78%。

11月13日,央行简要了披露了2023年第二季度银行业金融机构评级结果情况:高风险银行数量仅300余家,资产占全部银行的不到2%。详细情况仍有待央行披露完整报告。

从整体趋势看,高风险机构数量呈现不断下降的趋势,但2022年二季度评级结果显示高风险机构数量有所反弹。“发生变化的原因主要是,前几年一些地方名义上高风险机构下降了,但实现方式是不良资产非洁净出表,2022年初发现后,要求数据还原,所以有一些又变回高风险机构。”一位资深监管人士解释称,并表示预计2023年底高风险机构的数量和总资产占比还会进一步下降。

据了解,存款保险制度能有效发挥存款保险防范挤兑、差别费率、早期纠正、风险处置等核心功能。10月31日,央行披露的参加存款保险的金融机构名单显示,截至9月末,3962家金融机构参加了存款保险。

集中在个别省份

对于中央金融工作会议“及时处置中小金融机构风险”的要求,中诚信国际研究院认为,结合此前《关于金融工作情况报告》提出的“有序化解高风险中小金融机构风险,推动兼并重组,该出清的稳妥出清”来看,后续重点地区和重点机构的改革化险将加速推进。

并表示,有序推动高风险银行风险处置或包含三个方面:一是通过机构整合、引战重组等方式兼并重组优化市场布局,增强中小金融机构发展动力;二是对于不具备拯救价值,重组或重整完成后仍不符合设立条件的,有序实施市场退出;三是拓展中小银行资本金补充渠道,截至10月31日,中小银行资本补充专项债发行规模达1523亿元,是2022年全年630亿元的2.4倍。

在2022年四季度央行金融机构评级结果中,央行表示,从地区分布看,绝大多数省份存量风险压降成效明显,高风险机构集中于个别省份:上海、浙江等10个省市辖内无高风险机构,13个省市辖内高风险机构维持在个位数水平。而从历史评级结果表述看,高风险机构越来越少,且越来越集中在某几个省份。

近期,国家金融监督管理总局地方监管局在学习中央金融工作会议精神时,不少省份表示要把中小银行改革化险作为重中之重。如,辽宁表示积极配合省委省政府加快实施农信系统第二批改革,稳妥有序推进城商行化险改革,切实维护区域金融稳定有序;推动中小银行完善公司治理,增强资本实力和抗风险能力,立足当地开展特色化经营,重归健康可持续发展轨道。河南表示按照“强化党建、完善治理、减量提质、风险出清”的总体思路,拓宽银行资本金补充渠道,推动中小银行完善公司治理,增强资本实力和抗风险能力。甘肃表示发挥专业优势、把握节奏策略、争取政策支持,坚持“猛药去疴治已病,抓早抓小治未病”的思路方法,统筹推进辖内重点机构、重点领域、重点业务和重点地区风险防范化解。吉林表示扎实开展农村中小银行机构改革化险专项行动,继续采取务实管用的强监管、严监管措施,压降存量风险敞口,严防严控增量风险。

在及时处置中小金融机构风险的同时,中央金融工作会议也要求要严格中小金融机构准入标准和监管要求,立足当地开展特色化经营;金融监管总局也表示要深入推进中小金融机构改革转型。

“在监管方面,须严格控制股东资质审查,推进中小金融机构分类监管;在经营方面,要鼓励中小金融机构依托区域发展特色和中小微企业融资需求,聚焦重点客群,开展特色化、精细化、差异化经营。”民生银行首席经济学家温彬认为。

对于中小银行资本补充,上海金融与发展实验室主任曾刚表示,中小银行确实存在资本补充渠道有限的问题,需要进一步拓展资本补充渠道。在内源融资方面,要引导中小金融机构通过差异化、特色化经营来提高经营业绩,以提升利润来补充资本金;在外源融资方面,对符合条件的中小银行,可以适度扩大其融资渠道,特别是发债、上市等市场化融资渠道,创造更好的资本补充环境。

(作者:李愿 编辑:曾芳)

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。