南方财经全媒体记者 孙诗卉 实习生 杨瑞 上海报道

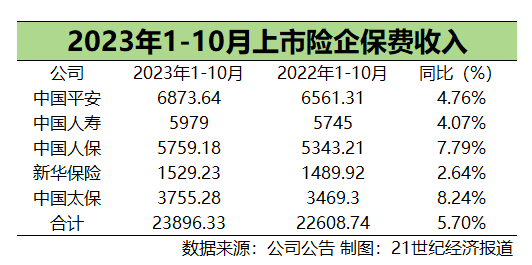

近日,A股五大上市险企中国人寿、中国平安、中国人保、中国太保、新华保险陆续披露前10月保费收入。数据显示,A股五大上市险企前10月,合计实现保费收入2.39万亿元,较去年同期的2.26万亿元,同比增长5.70%。

具体来看,中国平安1-10月实现保费收入6873.64亿元,同比增长4.76%;中国人寿实现保费收入5979亿元,同比增长4.07%;中国人保实现保费收入5759.18亿元,同比增长7.79%;新华保险实现保费收入1529.23亿元,同比增长2.64%;中国太保实现保费收入3755.28亿元,同比增长8.24%。

单位:亿元

从单月情况来看,十月险企保费收入回落趋势未有明显改善,仍然延续了九月的保费负增长惯性。业内认为,一方面7月底预定利率切换后有一段销售低迷期是正常情况,另一方面当前阶段也并非传统销售旺季,叠加“报行合一”、规范“开门红”等因素,当前的保费收入下滑是行业调整的正常情况。

十月单月寿险保费承压 对2024“开门红”仍具信心

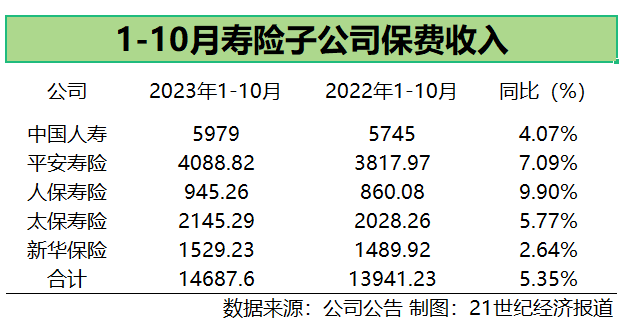

寿险方面,数据显示,5家寿险公司前三季度合计实现保费收入1.47万亿元,同比增长5.45%。具体来看,中国人寿累计实现保险保费收入约为5979亿元,同比增长4.07%;平安人寿实现保费收入4088.82亿元,同比增长7.09%;人保寿险实现保费收入945.26亿元,同比增长9.9%;太保寿险实现保费收入2145.29亿元,同比增长5.77%;新华保险实现保费收入1529.23亿元,同比增长2.64%。

单位:亿元

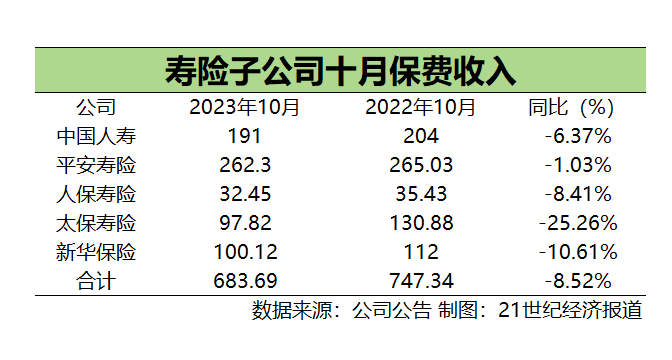

虽然前十月数据尚可,但大多来自上半年的寿险业绩井喷,经过上半年的需求消耗,以7月底3.5%预定利率产品下架为节点,下半年寿险如行业此前预期的一样进入了下行通道。自九月开始,五家A股上市险企保费收入均出现不同程度的负增长,目前来看,10月单月寿险保费也并未扭转颓势。太保寿险10月保费为97.82亿元,同比下降25.26%;新华保险10月保费为100.12亿元,同比下降10.61%;中国人寿、平安寿险、人保寿险分布同比下降6.37%、1.03%、8.41%。

单位:亿元

十月保费收入的负增长,国君非银刘欣琦团队认为,主要是受个险客户储蓄需求提前透支以及银保“报行合一”背景下保险公司调整费率导致业务停滞的影响。国联证券非银分析团队则认为,各寿险公司的保费增速延续下滑,主要是由于客户需求阶段性疲软以及公司的业务重心逐渐向2024年倾斜等因素所致。

8月以来,国家金融监督管理总局向多家人身险公司下发《关于规范银行代理渠道保险产品的通知》明确要求,银保渠道佣金费用需严格“报行合一”。据了解,为了调整和优化业务系统,有部分保险公司短期内没有开展银保新业务,暂时关闭了银保渠道。

10月中旬,金融监督管理总局向各人身险公司下发《关于强化管理促进人身险业务平稳健康发展的通知》 (以下简称《通知》),提出“规范承保管理,不得采取大幅提前收取保费并指定第二年保单生效日的方式进行承保,不得将客户实质为保费的资金存放于其他投资理财类账户,防止出现承保空档,引发合同纠纷,滋生经营风险。”此外,还要求严控“报行合一”,确保实际费用不高于报备费用。

对外经济贸易大学保险学院教授王国军指出,监管在保险公司“开门红”之际下发通知,旨在进一步保护投保人、被保险人、受益人的合法权益,“监管延续此前控制保险公司费用的思路,特别是借鉴了车险监管对营销费用“报行合一”的做法。由监管部门统一控制附加费用可以在一定程度化解单家保险无法降低支付给第三方高比例佣金的问题,打破行业的囚徒困境,维护行业利益。”

值得注意的是,虽然在监管引导行业“年度间业务平稳发展”的背景下,上市公司开门红普遍延后,不过市场对于2024开门红仍然具有信心,刘欣琦团队认为24年开门红仍会保持NBV(新业务价值)正增长,预计有两大驱动因素:一是需求端在银行存款利率下调、权益市场波动的背景下,客户对于保本储蓄仍然具有旺盛的需求;二是在“报行合一”的背景下预计保险公司产品费率将得到有效压降,从而推动产品价值率的提升。

财险保费增速稳定 非车增长继续分化

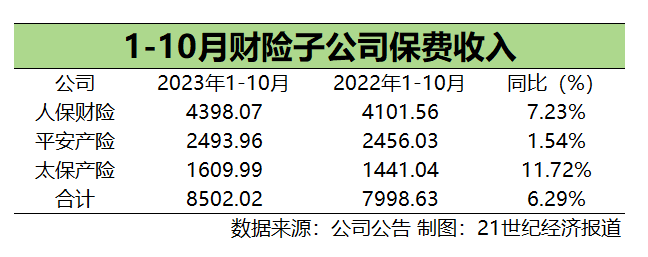

财险方面整体来看,增速较为稳定,主要得益于车险方面的稳定表现,而非车增长各险企则持续分化。3家财险公司人保财险、平安财险、太保产险前10月合计实现保费收入8502.02亿元,同比增长6.29%。

单位:亿元

具体来看,1-10月太保产险实现保费收入1609.99亿元,同比增长11.72%,增速最高;人保财险前三季度累计保费收入4398.07亿元,同比增长7.23%;平安产险实现保费收入2493.96亿元,同比增长1.54%,增速垫底。业内认为平安财险保费表现分化可能系非车业务拖累。

从细分险种来看,国君非银刘欣琦团队认为,车险保持稳定,非车险持续分化。非车预计仅太保财险实现正增长,而平安财险受业务结构优化影响导致非车负增长。人保非车险10月同比降低3.4%,主要受意外险、信用险、农险拖累。

(作者:孙诗卉 编辑:肖琦)

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。