235万亿信贷变局:增速或回落至10%以下,结构“四增两减”

21世纪经济报道记者杨志锦 上海报道

“盘活低效占用的金融资源,提高资金的使用效率,虽然不会体现为贷款增量,但同样能为经济高质量发展注入新动力。”央行11月27日发布的《2023年第三季度中国货币政策执行报告》(下文简称“报告”)表示。

近期盘活存量金融资源引起市场广泛关注。中央金融工作会议指出,盘活被低效占用的金融资源,提高资金使用效率。存量金融资源中,信贷最为庞大。央行数据显示,截至今年10月末人民币贷款余额达到235万亿元。

此次报告专栏文章对盘活存量金融资源进行了探讨。根据央行阐述,盘活存量贷款要求信贷结构有增有减,其中房地产贷款、融资平台贷款占比会出现下降,科技创新、制造业、绿色发展、普惠小微等贷款趋于上升。

由于“增”、“减”不同步,有时会导致短期信贷增长出现一些波动。报告表示,要避免对单月增量等高频数据的过度解读,而要评估增量和存量贷款支持经济增长的整体效能。

值得注意的是,强调盘活存量,并不意味着新增不重要,新增信贷仍会保持适度增长,但增速可能会下降,市场预计后续信贷增速可能回落至10%以下。短期来看,明年新增信贷总量预计保持稳步增长,但一季度新增信贷规模相比今年可能会有下降,以使全年信贷投放更加均衡。

接近央行的人士表示,未来央行将继续着力优化增量贷款投向,提升金融服务实体经济的质效。同时考虑到增量贷款每年仅约为存量的十分之一,存量和增量贷款在支持经济发展方面的作用本质上相同,将更多推动盘活存量贷款,减少对新增债务的依赖。

为何要盘活存量贷款?

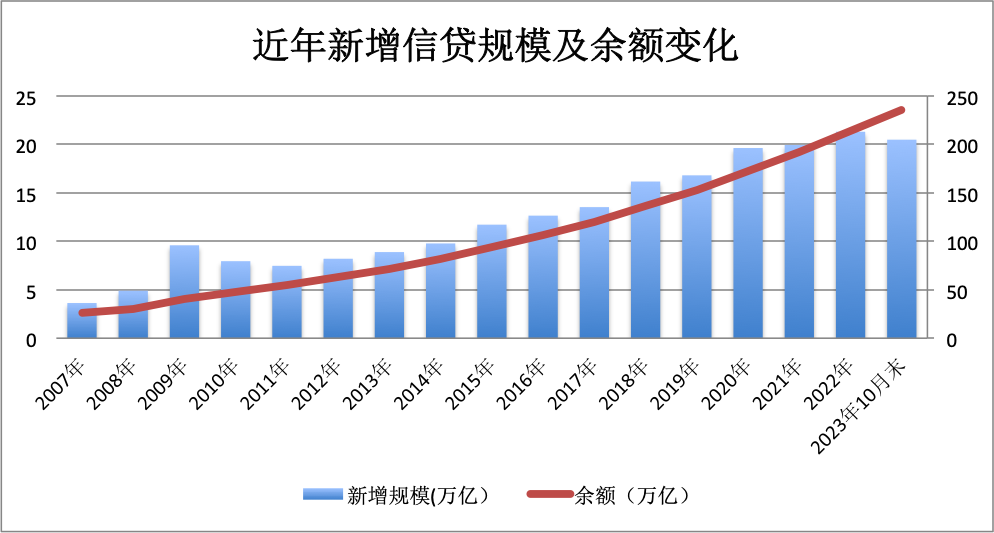

中国融资结构以间接融资为主,信贷是实体经济融资的重要渠道。回顾来看,新增信贷整体呈现稳步增长的态势。央行数据显示,在推出四万亿刺激政策的2009年,新增信贷规模由上年的4.9万亿元骤升至2009年9.59万亿元,但此后五年间新增信贷规模有所回落,至2015年才超过10万亿元,2022年则首度超过20万亿元。

央行最新数据显示,今年前十个月人民币贷款增加20.5万亿元,市场预计全年规模可能达到23万亿元左右,再度创出新高。与此同时,存量信贷规模也在“水涨船高”,2016年余额首度超过百万亿元,2022年首度超过200万亿元,今年10月末余额达到235万亿元。

“较之其他融资方式,我国贷款增速一直稳定保持在两位数以上的较高水平,保持了金融对实体经济支持力度的稳固。”报告表示。

央行行长潘功胜11月8日在金融街论坛上表示,目前我国银行体系贷款余额超过200万亿元,社会融资规模余额超过300万亿元,过去几年,每年贷款新增20万亿元左右,社会融资规模新增30多万亿元。盘活存量贷款、提升存量贷款使用效率、优化新增贷款投向,这三个方面对支撑经济增长同等重要。

报告解释称,不仅增量信贷能支持实体经济,盘活低效存量贷款也有助于经济增长。目前,信贷资金存量远大于每年的增量,并且存量贷款形成的企业资产、派生的货币资金,仍持续在经济循环中发挥作用。盘活低效占用的金融资源,提高资金的使用效率,虽然不会体现为贷款增量,但同样能为经济高质量发展注入新动力。

民生银行首席经济学家温彬称,今年以来,货币供应和信贷增长速度虽快,但在住户、企业资金需求偏弱的情况下,货币投放出去之后的平均周转次数下降,大量资金以定期存款的形式退出周转过程、重新沉淀在银行体系内部。

“我国货币信贷存量已经很大,存量资金循环对经济增长也有作用,如果把闲置、低效运用的存量资金充分发挥作用,即使新增贷款、货币增速慢一些,也能够有力支持实体经济。”前述接近央行人士表示。

信贷结构有增有减

报告表示,盘活存量资金、提高使用效率要求信贷结构有增有减。从“增”的一面看,要持续加强对重大战略、重点领域和薄弱环节的优质金融服务,优化资金供给结构。

这在近年来表现为,科技创新、制造业、绿色发展、普惠小微等重点领域贷款增速较高。央行数据显示,2023年9月末,“专精特新”企业贷款余额同比增长18.6%,制造业中长期贷款余额同比增长38.2%,绿色贷款余额同比增长36.8%,普惠小微贷款余额同比增长24.1%,均明显快于全部贷款增速。

中央金融工作会议提出,优化资金供给结构,把更多金融资源用于促进科技创新、先进制造、绿色发展和中小微企业,大力支持实施创新驱动发展战略、区域协调发展战略,确保国家粮食和能源安全等。做好科技金融、绿色金融、普惠金融、养老金融、数字金融五篇大文章。

前述接近央行的人士表示,结构性货币政策的落实与中央金融工作会议的要求相呼应,通过聚焦重点、合理适度、有进有退,实施好存续工具,把更多金融资源用于促进科技创新、先进制造、绿色发展和中小微企业,培育新动能新优势。

“减”的方面,报告表示,在经济结构转型升级过程中,不同成分之间自然会有所更替,相关信贷需求也随之改变和调整。其中,房地产贷款、融资平台贷款占比将趋于下降。

央行数据显示,2018年之前新增房地产贷款一度占到全部贷款增量的四成,随着住房需求中枢水平的深刻变化,房地产贷款需求趋降,近两年该占比接近0。从存量上看,2023年三季度末,人民币房地产贷款余额53.19万亿元,占贷款余额的22.7%,相比2020年末下降了6个百分点。

融资平台贷款方面,报告表示,随着金融部门积极支持化解地方债务风险,分类施策化解存量债务、严控增量债务,部分地方融资平台贷款会被逐步偿还。城投贷款方面并未有官方数据披露,中信建投通过对3381家城投公司的金融机构授信情况、共计54702条数据汇总计算称,所有商业银行在城投平台已使用授信额度大约53.2万亿元。

前述接近央行人士表示,近年来,科技创新、制造业、绿色发展、普惠小微等重点领域贷款增量和占比都在明显上升,而房地产、地方融资平台等领域贷款有所放缓。这两块合在一起后,信贷增长虽然慢了,但服务实体经济的质量和效能是明显改善的。

“中国正在经历经济增长模式的转型。传统增长模式过度依赖基础设施和房地产投资,也许短期内能实现更高增速,但也会固化结构性矛盾,损害增长的可持续性。高质量和可持续发展更加重要,我们必须更加关注经济结构调整,培育新的增长点。这是我们必须要经历的转型之路。”央行行长潘功胜11月28日在香港金融管理局—国际清算银行高级别会议上表示。

浙商证券首席经济学家李超表示,信贷结构有增有减根本性源自经济结构调整,这可能是一个长期的趋势,并可能导致信贷增量的波动。央行意在盘活存量资金、引导市场降低对增量贷款的过度关注。持续超量的信贷投放若没有有效匹配需求,可能进一步形成无效的资金积累。

不一味强求“同比多增”

央行报告还指出,与经济金融结构深刻演变相适应,分析信贷增长也要有多元视角,科学看待、有取有舍。从“取”的一面看,在新发展阶段分析金融总量指标要有更多元视角。在推动金融高质量发展过程中,不仅要看信贷总量增长,更要看科技创新、先进制造、绿色发展、中小微企业等重点领域的合理融资需求是否得到充分满足,评估增量和存量贷款支持经济增长的整体效能。

前述接近央行人士表示,在盘活存量背景下,不要简单看信贷总量增长甚至“同比多增”,而要评估增量和存量贷款支持经济增长的整体效能。短期一味强求“同比多增”,并不符合经济发展规律,反而可能造成“虚增”、“空转”甚至透支中长期可持续增长的潜能。

央行报告称,从“舍”的一面看,衡量信贷支持实体经济的成效,不宜过于关注新增贷款情况。我国经济已由高速增长阶段转入高质量发展阶段,信贷增速本身需要适配经济增长逐步提质换挡,加上信贷结构中“增”的一面和“减”的一面在时间上可能不同步,有时会导致短期信贷增长出现一些波动,要避免对单月增量等高频数据的过度解读。

2022年以来房地产市场出现调整,导致房地产贷款需求下降,但其他类贷款暂时无法弥补空缺,信贷数据月度间波动加大。央行数据显示,2022年4月、2022年7月、2023年7月新增信贷分别是6454亿元、6790亿元、3459亿元。由于居民部门提前偿还按揭贷款规模较大,今年7月新增信贷规模创2009年12月以来新低。

而在数据公布的当月,监管部门即召开货币信贷工作座谈会。从过往看,在信贷会议召开后,当月信贷环比上月会出现明显的反弹,如2022年5月新增信贷1.89万亿,环比增加1.2万亿;2022年8月新增信贷1.25万亿,环比增加约0.6万亿。其原因在于,会议召开后,银行通过票据冲量或者加大了储备项目的信贷投放,但贷款需求有所透支。

11月17日,人民银行、金融监管总局、中国证监会联合召开金融机构座谈会指出,要落实好跨周期和逆周期调节的要求,着力加强信贷均衡投放,统筹考虑今年后两个月和明年开年的信贷投放,以信贷增长的稳定性促进我国经济稳定增长。

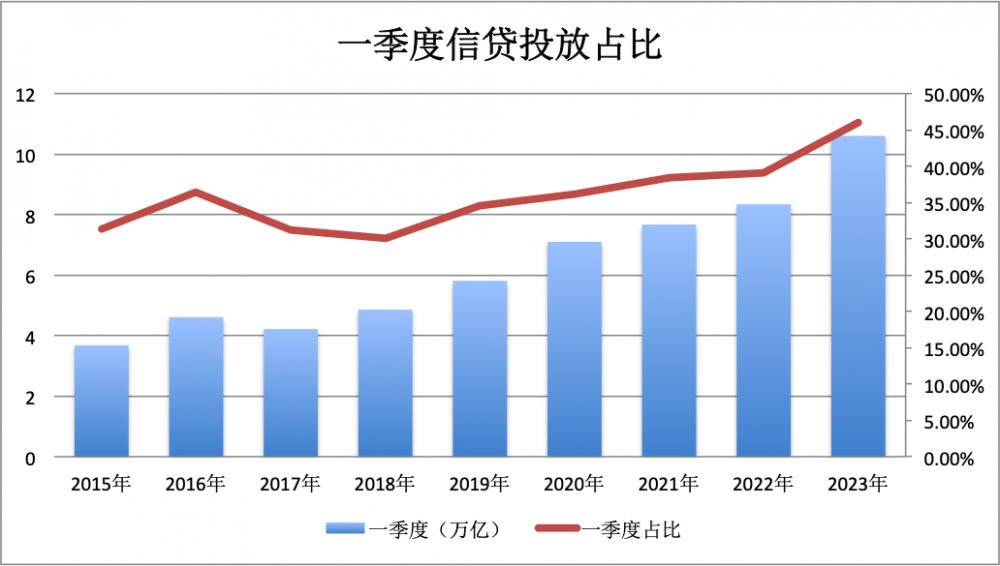

“过去几年,虽然每年贷款都同比多增,但‘大月过大、小月过小’波动更为突出,这很大程度上是信贷本身在提质降速过程中,信贷结构中‘增’的一面和‘减’的一面在时间上可能不同步。”前述接近央行的人士称,“着力加强信贷均衡投放,统筹考虑今年后两个月和明年开年的信贷投放”,就是希望1月“开门红”时点或3月、6月等贷款大月不要冲太猛,适度向前后贷款“小月”进行平滑,通过增强信贷增长的稳定性,提升经济恢复发展的稳定性。

央行数据显示,2015年-2021年一季度信贷投放规模占全年信贷规模的35%左右。2022年靠前发力的要求下,一季度信贷投放规模占比提升到近四成。今年一季度新增信贷规模为10.6万亿,约占到全年新增规模的46%,创出新高。

温彬预计,明年一季度的信贷增量也将有所平稳,维持在过去五年同期的均值水平,季末月和季初月的信贷波动将大幅降低。但在“五篇大文章”和“三大工程”等重点领域的拉动下,实体经济有效融资需求或有所改善,全年新增信贷总量保持稳步增长。

李超表示,我国信贷过去数年始终保持10%以上增长,预计未来信贷增速存在回落至10%下方的可能,信贷增量强调结构有增有减,注重信贷对重点领域的支持效果。

央行数据显示,过去10年信贷平均增速为13.5%,呈现稳步下降的趋势。今年10月末,人民币贷款余额235万亿元,同比增长10.9%,相比去年末下降0.1个百分点,相比2017年、2012年末分别下降1.7个百分点、4个百分点。

(作者:杨志锦 编辑:包芳鸣)

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。