量与价的考验。

写在前面:

时隔十年,中国酒业再度迎来周期拐点。

白酒行业今年调整信号不断:价格倒挂、库存高企、业绩分化、股价腰斩、展会降温频繁上演,但行业龙头和强势区域品牌依旧逆势高增长,展现出强大韧性。啤酒行业今年继续推进高端化进程,但高端化带动啤酒行业向好的趋势能否持续?国产葡萄酒的缩量周期还在继续,但临近年末进口葡萄酒终于等来中澳就葡萄酒关税达成解决共识的好消息。

岁末年初之际,21世纪经济报道推出系列文章,聚焦这一年最具代表性的酒企,拆解酒业变局之年。

21世纪经济报道记者肖夏 重庆报道

五粮液提不提价?

茅台酒提价官宣已满一月,八代五粮液是否跟进依旧是行业最热门的话题,渠道、券商、咨询公司、行业媒体纷纷建言。到底该不该提价,两方都给出了充足理由。

21世纪经济报道记者从接近经销商的渠道了解到,经过前几周反复讨论,经销商整体逐渐倾向于提价,力主提价的主要是大商,但何时提价、提价幅度有待官宣。

过去十年,五粮液(000858.SZ)采取跟随战术,产品持续升级换代,多次提高出厂价、指导价对齐龙头,在行业保持了领跑身位。尽管近年千元价格带竞争加剧,八代五粮液的份额依旧远超对手。

回顾今年,五粮液在产品动销、品牌建设、出海探索、终端建设方面均有积极举措,尤其是通过深度参与一系列国际、国家级盛会,近年力推的“大国浓香、和美五粮、中国酒王”品牌主张得到了重点传播。

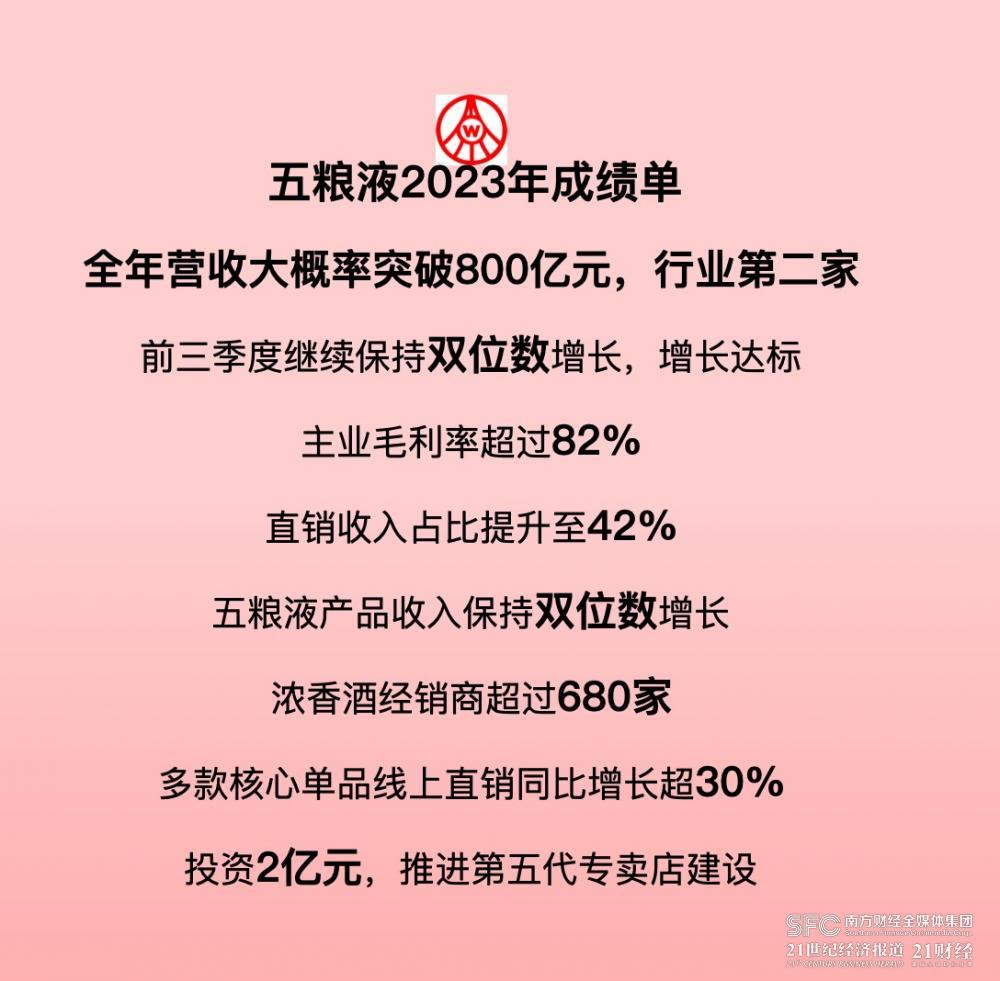

如管理层年初预期,今年五粮液业绩保持两位数增长,前三季度营收超过625亿元,全年大概率将再上一个百亿台阶,成为行业第二家年营收突破800亿元的酒企。

但在整体行情转弱的趋势下,白酒行业保增长的策略进一步从量向价倾斜:受益于产品结构性升级的酒企,今年普遍逆势高增长。

已完成一轮产品升级的五粮液,正面临量与价的考验:八代五粮液是营收绝对主力,继续放量会让批价承压,控量有利于品牌和价值,但要完成“十四五”千亿目标,又需要保持量的稳定。

提价之辩:五粮液才是高端白酒天花板

不同经销商对于五粮液提价的两方看法,21世纪经济报道此前已有报道。近期多家机构也加入其中,对高端白酒提价的逻辑和效果进行探讨。

华创证券食品饮料团队近日研报分析认为,高端白酒的出厂价是品牌地位的重要标签,酒企竞相提价本质也是为了争夺品牌位序,而终端价更受市场供需影响,且经过渠道端的过渡承接和利润分配,出厂价变动对其影响有限,目前“茅五泸”品牌位序已基本确定,短期提价不会引起品牌位序的明显变动。

东兴证券食品饮料首席分析师孟斯硕认为,高端酒企涨价其实是为了打破目前酒企和市场的平衡、创造新的供需平衡。一旦五粮液、国窖率先提价,其他主流酒企跟随可能性大,高端白酒竞争会在新价格上博弈平衡。

五粮液之于高端白酒,某种程度上比茅台更关键。

在4月的成都春糖会上,盛初集团董事长王朝成提到今年高线次高端白酒面临较大压力,其中一个原因是受制于五粮液的价格,“茅台价格变化对大多数白酒影响不大,而五粮液是中国99%白酒价格的天花板。”

到了11月的秋糖会上,王朝成再次谈到五粮液,提出五粮液如果要涨价需要减量,否则行业主流高端产品价格难以突破。

五粮液的引领地位,在上世纪八九十年代就已确立。1990年代,五粮液销售收入持续领跑整个白酒行业。1995年举办的第50届国际统计大会上,国家统计局、国际统计大会中国组委会、中国技术评价中心联合授予了五粮液“中国酒业大王”称号。

2000年代,五粮液规模继续领跑行业,大批贴牌产品的推出功不可没。这类产品虽然带来了量,却稀释了五粮液主品牌的价值。同时早期助推五粮液走向全国的大商制,也逐渐对五粮液的终端价格管控造成阻碍,加上阶段性提价不及预期,五粮液后被茅台超越。

2010年代,五粮液持续推进贴牌产品瘦身,维护主品牌价值。2017年后启动“二次创业”,推出“百城千县万店”计划推进渠道改革, 降低对大商的依赖,并提出“控盘分利”模式,强化对经销体系的掌控力。

到了2019年,五粮液看中时机推出八代五粮液,完成了主力产品的又一次升级。过去两年,五粮液新管理层就位后,推动了八代五粮液的出厂价和指导价与飞天茅台看齐,并通过推进直销、强化数字化建设等举措,进一步强化终端动销、提升利润。

今年上半年,五粮液酒类产品收入接近419亿元,其中直销模式收入近176亿元,占比近42%,与茅台一道处于领先。上半年五粮液前五大经销商的销售总额占比不到17%,对大商的依赖比起往年已大幅减轻。

基于白酒行业份额向龙头企业进一步集中的判断,五粮液近年对品牌传播也进行了调整,提出了“大国浓香、和美五粮、中国酒王”品牌主张,强调五粮液长期以来在品类和行业的引领地位。

(21记者摄)

通过与高端平台保持高强度合作,五粮液品牌的高端站位近两年进一步巩固。今年五粮液继续围绕国际级经贸盛会、文体盛事开展营销,深度参与了APEC峰会、博鳌亚洲论坛、中国国际进口博览会、链博会、世界品牌莫干山大以及在成都举办的大运会、世界科幻大会等一系列国际、国家级盛会。

五粮液还与央视达成了深度合作,先后成为今年央视春晚、秋晚的重要赞助方。根据五粮液今年5月的公告,与中央广播电视总台将在今年强国工程和2024年春晚上继续开展合作。

产品、渠道、品牌共同发力,目前第八代五粮液在千元价格带依旧保持着统治地位,去年五粮液主品牌收入突破670亿元。竞争对手中,规模突破百亿的只有国窖1573和今年有望达标的茅台1935,郎酒青花郎、君品习酒、内参酒、梦之蓝M9等千元级白酒普遍还在几十亿元甚至十几亿规模。

盛初今年报告预测,五年后千元级白酒规模有望突破1500亿元,其中五粮液占比超过一半。

五粮液结构性升级仍有空间

然而五粮液虽然当前规模领先,增长相对前一阶段有所降速。

2016年以来的这一轮白酒景气周期,导致近年高端白酒竞争加剧,酱酒、清香型白酒、区域浓香型白酒纷纷尝试推出千元价格带新品。但与此同时,整体白酒消费规模持续下行,产品结构升级所带来的业绩提升成为行业增长的主要驱动力。

今年业绩保持高速增长的山西汾酒、迎驾贡酒便是此类代表,其目前正处于从次高端进向高端价格带跃迁的阶段,全国化程度也还有空间,有充足的增长势能。

而五粮液早已实现全国化,在高端价格带也一直维持着较大体量,八代五粮液升级的拉动效果前两年已经释放。

安信证券研报就认为,由于渠道利润有限, 当前一些经销商对八代五粮液的定位主要是导流产品,寻求周转而非利润。

而且由于面临地方的业绩增长要求,五粮液近年来也在持续放量,很难有余力拉开价差。

2020年到2022年,五粮液产品销量从不到2.8万吨增长到近3.3万吨,今年上半年销量超过2.1万吨,同比增长超过15%,一定程度上缩小了与茅台酒在量上的差距。

不过从茅台近年的发展可以看出,高端白酒并非没有进一步升级的空间。贵州茅台去年和今年上半年依旧保持相对较快的增长,与其两方面的产品结构升级有关:

一方面,主力的茅台酒尽管产能放量受限,近年还是通过增加非标产品和推进直销,变相提升了出厂价,带来了收入和利润的提升。有研报就认为,近年非标产品在茅台总营收中的比例,有望从2020年的23%提升到今年的40%左右。

另一方面,茅台通过推出茅台1935等新品,将系列酒天花板从次高端提升到千元价格带,带动了系列酒的营收和盈利快速增长。

五粮液近年也在推进产品矩阵的建设。五粮液主品牌目前形成“1+3”的产品格局,除了八代五粮液,还包括千元价格带的低度五粮液、超高端价格带的经典五粮液和五千元价位的501五粮液。浓香系列酒在此前“4+4”的结构基础上,进一步向五粮特曲、五粮春、五粮醇、尖庄四大全国性单品聚焦。

不过目前五粮液主品牌还是依靠八代五粮液,五粮液1618、低度五粮液等产品与八代五粮液的价格区分并未拉开。而浓香系列酒价格带主要集中在500元以下次高端,缺少一款能提升系列酒天花板的大单品。

即将于12月18日在宜宾举行的中国国际名酒博览会期间,五粮液浓香酒公司将举行新品上市发布会,有望进一步丰富五粮液的产品矩阵和品牌体系。如能推出一款价格带明显提升的大单品,既能为系列酒打开上升空间,也将缓解主力产品的增长压力。

此外,五粮液今年还在继续推动渠道建设,两年内计划投资2亿元在全国范围内高质量建设一批第五代专卖店,进一步完成对终端的布局。

或许正如华创证券研报所说,当前的核心不在于提多少出厂价,而是进一步推动产品多元化、渠道扁平化,才能真正做到核心单品的量价平衡、经营自如。

(作者:肖夏 编辑:林曦)

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。