风物长宜放眼量。

作者:大师兄,编辑:小市妹

如果要评选2023年最郁闷的网络大V,胡锡进可能是重要候选者之一。

沪指3100点附近入场的胡锡进,虽然介入点位并不高,还是遭遇了市场的重锤。但是,如果对A股历史稍有了解,如果我们把投资周期稍微放得长远一些,我们会意识到,当下的A股确实具有非常难得的投资价值。因为A股的周期性极强,最困难的时候,往往也是拐点即将出现的时候。

展望2024年,A股无疑会比今年要好。

从业绩端来看,持续发力的宏观调控,不断深入的经济转型,必定会产生累计效应,中国经济增长仍有足够保障,上市公司的业绩增长也将得到有力支撑。

从估值端来看,A股各大指数都到了历史最底部区域,时间和空间上都孕育着估值修复的内在动力。而美联储进入降息周期带来的新一轮货币宽松预期,为A股修复估值提供了外部推力。

大势向好的背景下,明年A股行业行情如何演绎,哪些方向有更好的投资机会?

【科技股能否继续狂飙?】

2023年A股最大的亮点,无疑是科技股。电子、通讯、传媒、计算机等科技板块,全年表现精彩纷呈,其中算力、光模块、游戏等细分行业,诞生了很多涨幅翻倍甚至5倍以上的大牛股,与整体行情的低迷表现形成鲜明对比。

▲今年涨幅前10行业指数,来源:同花顺

事实上,科技股在熊市末期的逆势上涨,并非没有先例。

2013年,A股同样表现低迷,沪深指数已经持续下跌近4年,但是以TMT为代表的科技板块,出现了整体性逆势暴涨的奇观,以科技股为主的创业板,当年涨幅甚至接近翻倍。

科技股的逆势爆发,往往伴随着重要的事件性推动和重大的产业变革。

2013年4g网络的正式商用,成为当年拉动TMT和移动互联网等科技板块的序幕。

随后的2014到2015年,4g网络逐渐普及,互联网+成为当时市场最耀眼的明星,互联网+金融、互联网+游戏传媒、互联网+生活服务等细分行业中,涨幅超过10倍的公司可谓比比皆是。

今年A股科技股爆发的背景,是人工智能的发展让市场看到了新一轮产业化革命的前景:

年初美国ChatGPT的横空出世,带动了A股人工智能产业链的炒作狂潮,英伟达AI芯片的供不应求,也印证着下游各路大模型创业的热火朝天,同时给上游的存储芯片、算力、光模块的业绩爆发提供了很大的现实支撑。

事实上,随着数据,算力,算法等基础设施的积累和完善,人工智能已经到了大规模爆发的前夜。作为移动互联网之后人类最重要的产业变革,人工智能的想象空间无疑比移动互联网更大,持续时间也会更长,意味着更大更长远的投资机会。

结合历史的经验、产业的演进,以及科技股在牛市环境中的更强爆发力,2023年的人工智能在资本市场的爆发,可能只是预演。2024年到2025年,以人工智能产业链为代表的科技股,包括上游的半导体、算力,下游的人工智能+金融、传媒、软件、游戏等各类AI应用场景、可能仍是A股市场最重要的主题性投资机会。

【周期股能否困境反转?】

过去两年的低迷行情中,养猪、锂矿等周期性行业,是表现最惨的板块之一,猪价和锂价从前几年罕见的周期高位大幅下滑,导致上市公司的业绩和股价也随之出现巨大跌幅。

从时间和空间周期来讲,这些陷入周期困境中的行业,2024年都有可能迎来困境反转,背后的逻辑,自然是价格暴跌后产能逐渐出清,从而带来行业供求格局逆转和新一轮景气周期。

最近3年来,猪价在大部分时间在18块以下,已经跌破了绝大部分猪企的成本价。长期亏损导致叠加规模扩张,带来大批猪企出现现金流压力,意味着养猪行业产能大规模去化的时间,已经越来越近了。

碳酸锂目前价格已经跌到10万附近,相比年初的周期高点跌幅超过80%。虽然主营锂辉矿的企业还有盈利,但是盐湖提锂的成本几乎被击穿,产能去化也即将出现。考虑到储能等新兴行业对锂的增量需求,锂矿供需格局或许将在2024年下半年之后迎来反转。

当然,行业周期变化莫测,没有人能完全准确预测到周期性产品价格反转的确切时间。退一步讲,即使猪价和锂价明年不能重回上升周期,也不过是在为未来反转继续蓄势,周期只会迟到,不会缺席。而且周期底部时间越长,未来上升周期的时间和空间将更加可观。

困境反转一旦到来,这些周期类上市公司的业绩和市值都具有极大弹性,其中一些具备成本优势和产能弹性的公司,股价一年十倍的涨幅也并不少见。

保持定力,静待反转来临,就是此时对待困境中周期股最好的态度。

【白马股能否卷土重来?】

作为A股核心资产和权重板块,大市值绩优白马股的持续大幅下跌,是本轮市场调整的主要拖累因素。

2021年2月A股见顶以来,

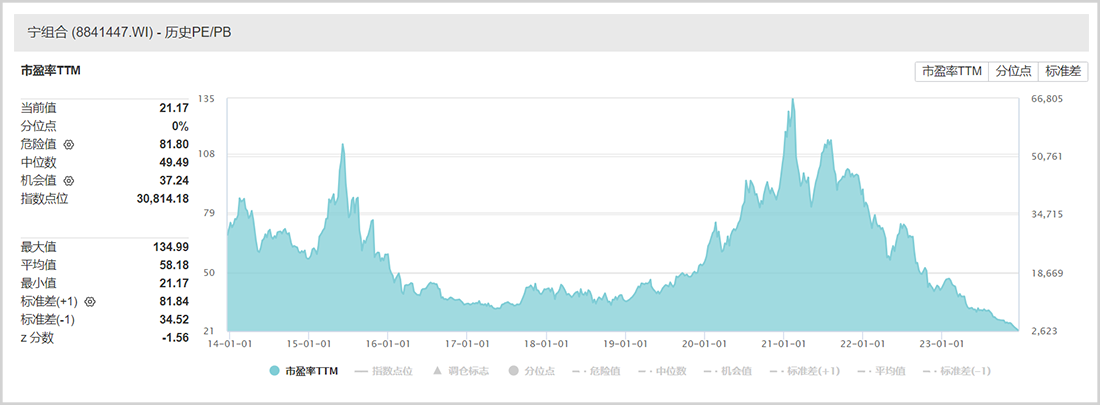

代表传统行业白马股的贵州茅台跌幅接近50%,代表新兴产业白马股的宁德时代跌幅超过60%,以传统行业白马股为主的茅指数、以新兴行业白马股为主的宁组合双双腰斩,这在过去几乎是不可想象的事情。

被市场抛弃的绩优白马股,在业绩上其实并没有出现问题。

贵州茅台最近2年仍然保持着每年20%左右的业绩增速,稳得让人惊叹,宁德时代的营收和净利润最近2年年化增速超过100%,即使在中国经济下行阶段,这些中国最优秀的公司,仍然保持了持续稳健的业绩增长。

导致白马股持续大跌的核心因素,是为几年前透支的估值泡沫买单。

2019年到2021年的白马股超级大牛市,优质白马股经历了罕见的巨大上涨,贵州茅台两年内涨了5倍,估值最高时pe超过70倍,宁德时代涨了近10倍,估值最高时pe更是高达200倍以上。机构抱团,散户跟风,让核心资产在情绪高峰时贵到离谱,也在情绪退潮时落得一地鸡毛。

经过最近两年的持续下跌之后,当下的白马股显然又到了非常有吸引力的阶段。

目前,茅指数的市盈率已经大幅低于历史中位数,宁组合甚至比历史上所有时候的都要便宜,曾经因为过高估值被投资者吐槽的核心资产,已经具备很高的性价比。特别是在美联储降息之后,外资、机构等青睐价值投资的长线巨量资金有望重新杀回A股,绩优白马股明年出现估值修复行情,具有很大确定性。

▲来源:Wind

对于当下持有绩优白马股的投资者来讲,最好的方式仍然是坚定持有。

做多核心资产,本质上就是做多中国的国运。如果是长期闲钱,在这么便宜的位置配置A股核心资产,亏的最多是时间,最终是很难亏钱的。

就像胡锡进所说,只要我不卖,股市就割不了我的韭菜。

免责声明

本文涉及有关上市公司的内容,为作者依据上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)作出的个人分析与判断;文中的信息或意见不构成任何投资或其他商业建议,市值观察不对因采纳本文而产生的任何行动承担任何责任。

——END——

(作者:市值观察 )

声明:本文由21财经客户端“南财号”平台入驻机构(自媒体)发布,不代表21财经客户端的观点和立场。