扫地机器人厂商需要更快的技术研发能力以及更高效的供应链管理能力。

撰文 | 张 宇

编辑 | 杨博丞

题图 | IC Photo

2023年,扫地机器人行业持续“遇冷”,市场规模进一步萎缩,并且行业形势也从“产品迭代提价”转变为“以价换量”。

根据中怡康的报告,2023年上半年,中国扫地机器人市场规模为63.6亿元,同比下降0.6%,而在2022年,扫地机器人市场规模增幅为9%,这意味着扫地机器人需求低迷,行业发展已经无限逼近天花板。

压力之下,扫地机器人行业龙头率先启动“以价换量”策略,纷纷将核心产品进行降价促销,以换得销量的提升,同时稳住自身的市场份额。综合官方指导价、6·18价格和双11价格来看,科沃斯、追觅科技降价幅度较大,而石头科技则采用推出性价比新品的方式,整体降价幅度不如前两者。

造成这一现象的根本原因在于最近两年闯进扫地机器人行业的入局者越来越多,由此带来了市场逐渐饱和的问题。目前,扫地机器人市场已挤进上百家扫地机器人厂商,美的集团、格力电器等家电巨头也纷纷入局,行业竞争异常激烈。

尽管入局者众,但消费端的需求却不增反降。奥维云网数据显示,2018年至2020年是扫地机器人高速发展的阶段,年销量均超过600万台,而到了2022年,销量降至441.4万台,2023年上半年,扫地机器人销量进一步下滑5.39%至145万台。

多位购买过扫地机器人的消费者向DoNews表示,最初扫地机器人作为一种新兴科技产品,给消费者带来了极大的新鲜感和期望。然而随着时间的推移,不少消费者发现扫地机在很多方面存在或大或小的不足,比如重污清洁不到位、自清洁效果差劲以及除菌体验不便利等等,而这些不足导致用户体验严重不如预期,对于再次购买的欲望并不强烈。

一、困于“高端化”陷阱

在2019年之前,扫地机器人的价格基本维持在千元左右,比如上市于2016年的小米第一代扫地机器人售价为1688元。

直到2019年“双十一”期间,云鲸首款产品小白鲸J1正式面市,主打“洗扫拖一体”功能,售价为3888元,以一己之力拉升了扫地机器人的价格定位,随后科沃斯、石头科技、追觅科技等扫地机器人厂商相继跟进,纷纷推出了各自的高端产品。

奥维云网数据显示,2020年、2021年和2022年,中国扫地机器人行业均价分别为1687元、2424元和3175元,其中带自清洁功能的基站类扫地机器人线上均价分别为3992元、4021元和3964元。

截至目前,在京东平台上,追觅科技的X30系列和空间大师Master系列的售价分别为5000+元和8000+元;石头科技的P10系列售价为4000+元,而科沃斯X2的售价也达到了5000+元。

扫地机器人厂商一味追求高端化,已经远远超出了消费者的价位预期,QuestMobile的数据显示,年轻用户线上消费能力在3000元以上的群体占比仅为9.3%。《2021年扫地机器人市场发展白皮书》的调查结果更直观展现主流消费者的价格期待:64%的消费者能接受的扫地机器人价位不超过2000元。

事实的确如此,在消费走弱的背景下,扫地机器人的高端化并没有起到刺激销量的作用。

奥维云数据显示,2022年扫地机器人行业销量同比下降23.8%,其中科沃斯的年销量约为311.89万台,同比下滑12.5%;石头科技的年销量为224.6万台,同比下滑20.35%。

进入2023年以来,两大扫地机器人龙头的情况并没有好转。2023年双11期间,科沃斯和石头科技均十分默契地没有公布战报,与往届双11期间的高调表现形成了鲜明对比,不容忽视的是,两者均以线上销售为主,而每年双11又是一年中冲击销量的重要节点,种种迹象表现,扫地机器人行业已经急速刹车。

“以价换量”势在必行,为了止住销量下滑趋势,扫地机器人厂商不得不暂时放下高端化策略,转而打响“价格战”。

以科沃斯T10 OMNI、石头科技G10S和科沃斯X1 OMNI的价格走势为例,科沃斯T10 OMNI的均价一直缓慢下行,2022年12月均价较2022年6月下降了20%;石头科技G10S也进行了平缓降价,较2022年6月降幅10%;科沃斯X1 OMNI在2022年12月的均价也较2022年6月降价了15%。

可见,“以价换量”也成为了2023年扫地机器人行业的一个重要趋势。虽然单品的降价策略可以有效提升市场占有率,但扫地机器人并非是规模优势非常显著的行业,无法通过极致压缩利润率挤走竞争对手,如果“以量换价”的行业形势继续发展下去,那么市场或将很快由增长停滞沦为规模萎缩,这将给发展前景蒙上一层阴影。

如何通过规模化、模块化等形式逐步实现良性降价并扩大客户群体,同时加快研发步伐,继续通过产品创新带动消费需求的增长,将是扫地机器人厂商在2024年的重点工作。

二、行业龙头严重受挫

作为扫地机器人行业龙头,科沃斯的业绩表现在很大程度上反映出了整个行业的现状及发展前景。

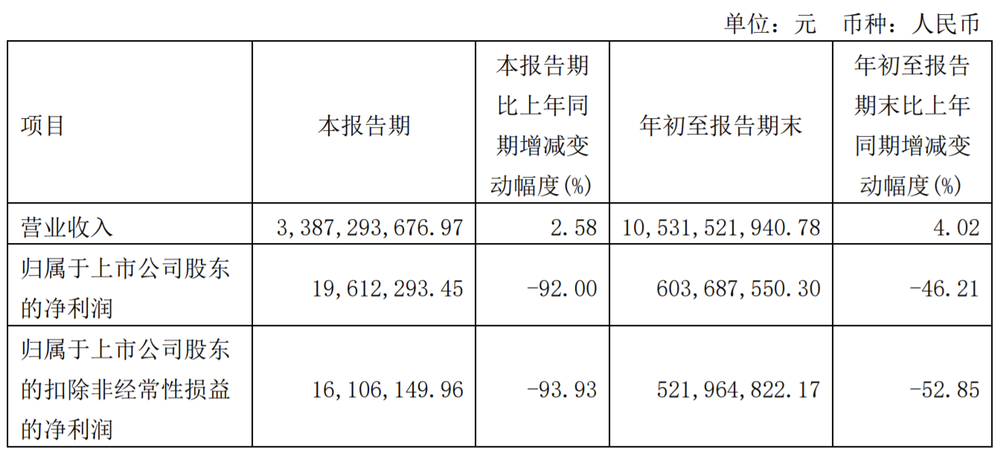

根据科沃斯的2023年第三季度财报,其在2023年第三季度的总营收为33.87亿元,同比增长2.58%;归母净利润为1961.23万元,同比下降92.00%,而2023年前三季度,总营收为105.32亿元,同比增长4.02%;归母净利润为6.04亿元,同比下降46.21%。

图源:科沃斯财报

科沃斯在总营收增速放缓的同时,还陷入了增收不增利的漩涡。对于第三季度归母净利润同比下降92.00%,科沃斯解释称,主要是受宏观和竞争等因素影响,国内市场投入产出回报下降及部分新品类拓展前期投入所致。

事实上,科沃斯的经营业绩早已陷入困境。2023年上半年,其总营收和归母净利润同样不太理想。根据财报,科沃斯在2023年上半年的总营收为71.44亿元,同比增长4.72%;归母净利润为5.84亿元,同比下降33.40%。可见,在第三季度,科沃斯依旧有延续了总营收增速放缓以及增收不增利的状态。

值得注意的是,在对外宣传时,科沃斯一直声称是高科技企业,但从研发费用来看,“高科技企业”的定位或许很难站得住脚。根据财报,2023年前三季度,科沃斯的研发费用仅为6.05亿元,占总营收的比例为5.74%,约为销售费用的六分之一。事实上,科沃斯的研发费用一直占比不高,2019年至2022年,其研发费用分别为2.77亿元、3.38亿元、5.49亿元和7.44亿元,占总营收的比例分别为5.21%、4.67%、4.20%和4.85%。

与此同时,科沃斯的销售费用却居高不下。2019年至2022年,科沃斯销售费用从12.32亿元增至46.23亿元,销售费用占总营收的比例从21.58%攀升至30.18%。2023年前三季度,科沃斯的销售费用为34.16亿元,占比进一步上涨至32.43%。

通过科沃斯的财报以小见大,可以窥得扫地机器人行业的一个现状:现阶段扫地机器人行业正面临销量萎缩的局面,而为了维稳销量,只能加大销售费用支出并且缩减研发费用支出。这一策略影响之下,扫地机器人厂商或将难以形成差异化的技术优势,无法与竞争对手拉开差距,进而陷入到恶性循环之中。

行业萎靡不振,业绩增长受挫,科沃斯在资本市场上的热度也开始降温。截至12月22日A股收盘,科沃斯的股价最终为38.43元/股,相较于年内最高价98.37元/股,科沃斯的股价已惨遭腰斩,跌幅超过60%,相较于巅峰时期,超过1000亿元的市值灰飞烟灭。

三、出海能否打开增量空间?

2023年扫地机器人行业遭遇瓶颈期,扫地机器人厂商不得不将目光瞄向海外市场,以寻找新的增长空间。

2023年下半年以来,科沃斯的扫地机器人新品已在中国、欧洲、东南亚、韩国、日本、澳大利亚、新西兰同步供货,并且即将在美国上市;石头科技正在持续建立全球分销网络,目前已在美国、日本、德国、韩国等地设立了海外公司,在美国Amazon、WalMart等线上平台开设线上品牌专卖店。目前,石头科技在德国、澳大利亚、日本等14个国家已做到市占率前三。

此外,云鲸智能也表示将加速布局海外市场,未来将针对海外消费者不同的需求和痛点去做定制化产品;追觅科技目前已在东南亚、俄罗斯及东北欧、西南欧几个地区发展。2023年追觅科技又进驻了中东非、印度、南美等新兴市场,2023年1月至7月,追觅科技海外业务收入同比增长110%。

事实上,海外市场的确拥有广阔的成长空间。国金证券在研报中指出,大部分国家扫地机渗透率仍处低位,产品力的完善有助于海外扫地机器人渗透率迅速提升。考虑到扫地机器人迭代更新速度较快,假设产品换新周期为四年,对全球扫地机器人潜在成长空间进行测算,北美地区选取30%的渗透率作为参考,其需求量约984万台/年;欧洲地区选取25%的渗透率作为参考,其需求量约 626万台/年;日韩地区选取 20%的渗透率作为参考,其需求量约390万台/年。综合来看,全球扫地机器人市场空间约为4544万台/年,与2022年1196万台/年的销量相比,仍有280%的增长空间。

不过,布局海外市场也意味着各家扫地机器人厂商接下来将面临更激烈的市场竞争。iRobot等欧美扫地机器人企业的国际化步伐更早,并且在全球市场有更稳定的渠道资源,还值得一提的是,布局海外市场并不容易,其往往有着更大的成本支出和各种阻碍,很难像国内一样大范围快速迭代,布局海外市场本质上考验的是本地化的营销能力,包括品牌怎么去和本地消费者沟通,以及财务支付、仓储物流、售后服务等体系的搭建等等。

扫地机器人厂商想要在海外市场扩大市占率,需要更快的技术研发能力以及更高效的供应链管理能力,扫地机器人行业能否在2024年迎来转机,突破点依然在技术创新层面。

(作者:DoNews )

声明:本文由21财经客户端“南财号”平台入驻机构(自媒体)发布,不代表21财经客户端的观点和立场。