自2020年大幅上涨之后,白酒板块至今已横盘调整三年,1月9日再创近一年新低(按申万二级分类,下同)。回顾2023年,受消费复苏偏弱影响,作为典型的顺周期板块,白酒消费并未如预期般强势反弹,产能也相对收缩;行业分化延续,高端白酒品牌出现一轮小规模提价潮,优势酒企展现业绩强韧性,而效益不足的中小企业逐渐被市场淘汰。

前瞻2024年,随着需求端复苏、基本面压力渐消,白酒能否迎来强弹性表现?如何挑选业绩增长确定性强的酒企?

本文将关注三个方面,展望白酒行业2024年的投资机会:

1、2023年回顾:结构型轮动行情,个股分化显著

2、2024年展望:节奏上前低后高,集中度提升延续

3、布局建议:三大主线,高端为先

2023年回顾:结构型轮动行情,个股分化显著

一、行情回顾:走势先高后低

2023年白酒板块走势来看,股价走势前高后低。年初,疫情放开初期市场较为乐观,而后进行了一定程度的修正,板块估值有所消化。2023年全年,白酒板块整体震荡下行,全年下跌11.68%;与大盘基本持平,跑赢沪深300指数0.3个百分点。

从节奏上看,机构认为可分成三个阶段:

- 阶段一:2023年年初至春节,市场预期向好,基本面改善也拉动了板块行情。

- 阶段二:春节后至五一、端午期间,传统消费淡季导致白酒需求阶段性回落,商务宴请需求反弹趋于平稳,市场预期有所降低。

- 阶段三:中秋、国庆期间延续平稳表现,短期景气度处于磨底期间。11月,受中央增发1万亿特别国债、美债收益率高位回落、茅台价格上调等消息影响,行业信心有所恢复,板块跌幅短期收窄。

(图源:德邦证券)

具体来看,白酒子板块表现进一步分化。次高端酒全年表现最为承压,苏徽酒表现领先其他白酒企业。个股方面,迎驾贡酒、皇台酒业、贵州茅台涨幅居前,全年分别上涨7.68%、5.14%、2.65%,大幅超越整体板块表现。

(图源:华安证券)

二、市场格局:品牌间分化显著

2023年,白酒行业集中度进一步提升,整体处于平稳阶段。白酒行业品牌化程度较高,量价弱复苏背景下,优势酒企渠道优化及库存缓冲优势突出。梳理多家机构研报,从供需角度来看,2023年消费场景分化下各价位产品表现分化加剧:

① 供给端:在各酒企年度增长任务相对刚性的背景下,头部酒企对渠道端的供给维持偏紧的状态,高端及区域酒企存货增量整体平稳。在厂商量价管控、渠道仍有库存安全垫背景下,“高库存低批价”不影响未来景气度向上。

② 需求端:整体来看,商务消费场景偏弱、宴席消费场景较强,中高端表现优异、高端表现稳健、次高端相对承压。

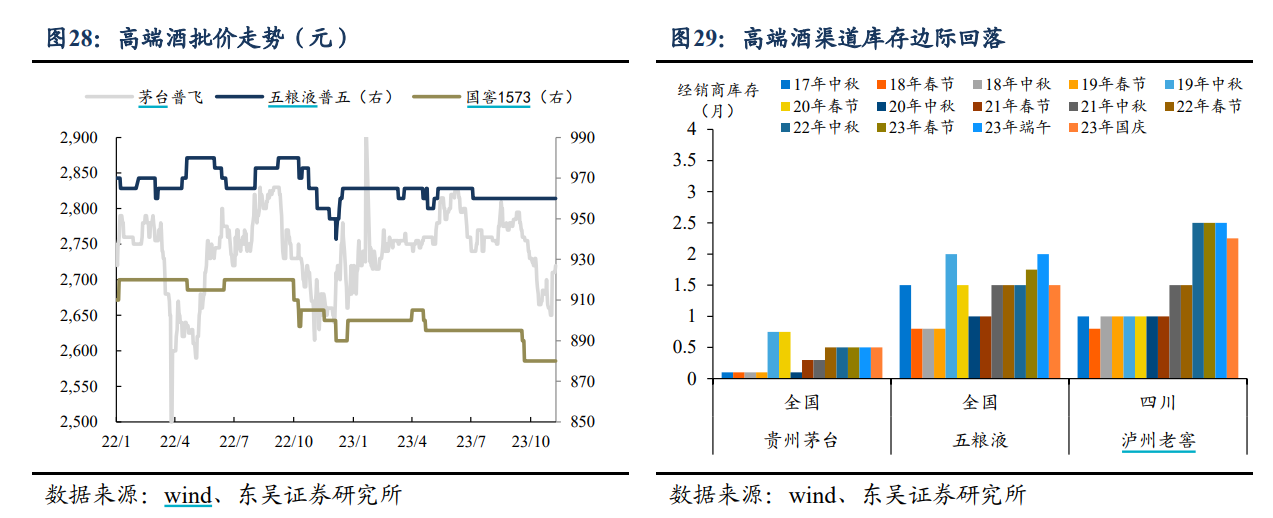

(图源:东吴证券)

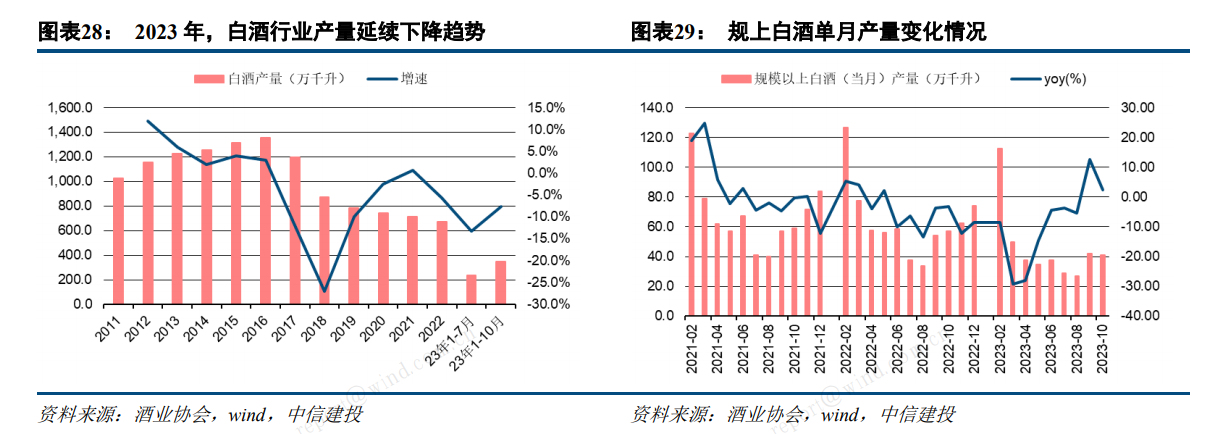

从量价角度来看,白酒量价走势背离加剧,“量减价增”情境下头部集中化趋势显著:

① 量:规模以上白酒产量持续减少。国家统计局数据显示,2023年前11月,我国规模以上白酒企业产量为395.8万升,同比下降6.0%;行业集中度提升,上市企业市场份额持续提升,中小酒企渐出清、数量逐年下降;

(图源:中信建投证券)

② 价:全年多家酒企均有提价动作。但多数随着动销的走弱,品牌方通过扫码红包、费用等多种方式返还,仅贵州茅台以及部分强动销的白酒品类得以成功提价。

(图源:民生证券)

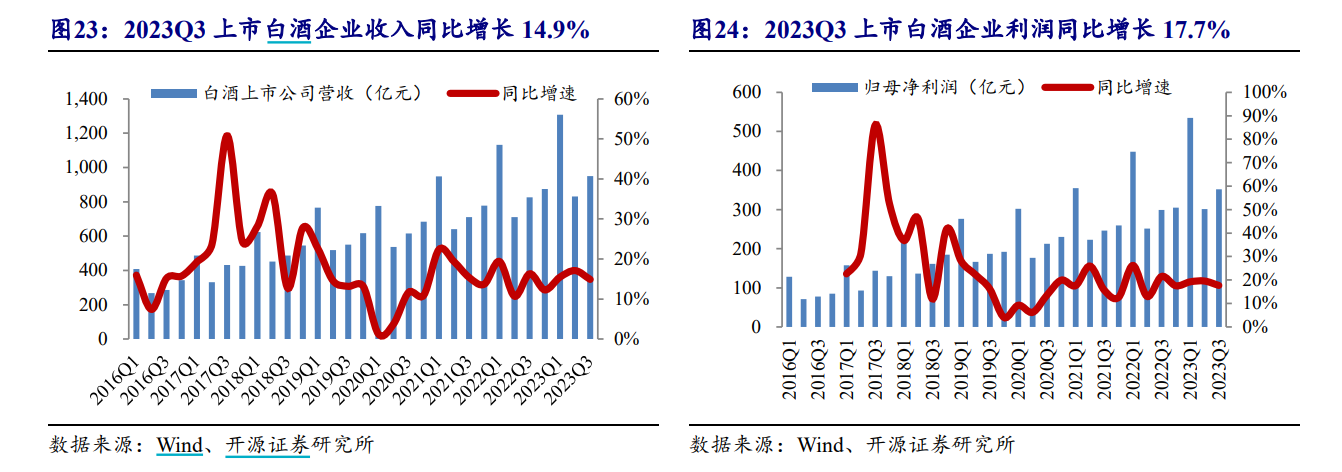

从业绩表现来看,2023年白酒虽然处于景气度相对承压阶段,但报表端依旧展现韧劲。近期,贵州茅台、今世缘已披露2023年业绩预告,均超额实现全年任务——贵州茅台全年营收、归母净利润均同比增长17.2%;今世缘营收突破百亿规模,同比增长27.41%。

截至2023年三季度,受益于暑期和双节假期消费,白酒上市公司整体收入和净利润同比增长。据开源证券统计,2023Q3上市白酒公司整体收入949.4亿元,同比增长14.9%,实现净利润352.0亿元,同比增长17.7%。

(图源:开源证券)

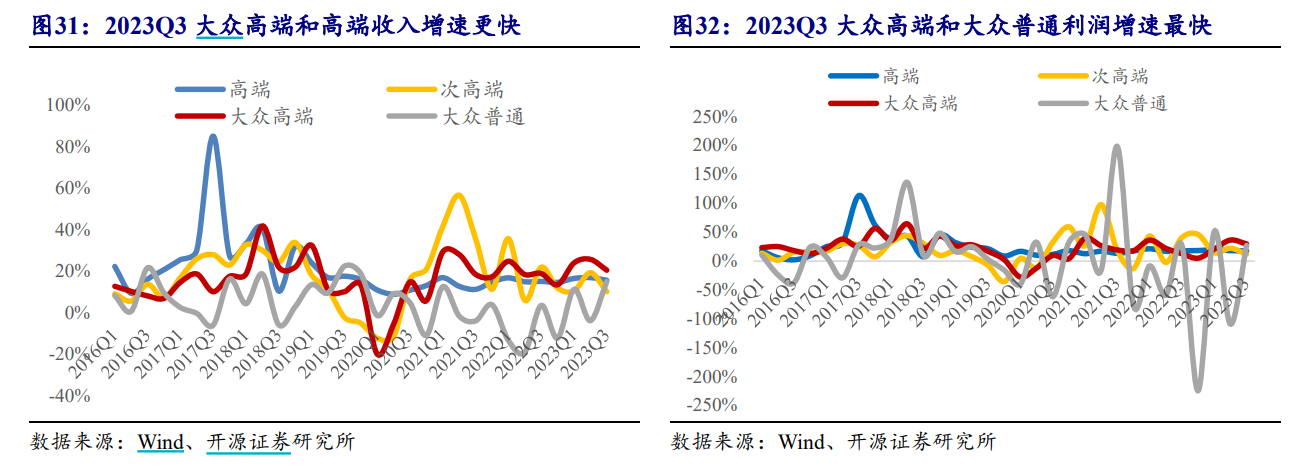

按价格分类来看,开源证券指出,高端白酒盈利稳步提升,经营韧性较强;次高端白酒以商务和宴请消费场景为主,复苏较为疲软;大众高端酒延续弹性增长,以苏徽酒为代表的区域龙头实现快速增长。

(图源:开源证券)

三、板块估值具备性价比

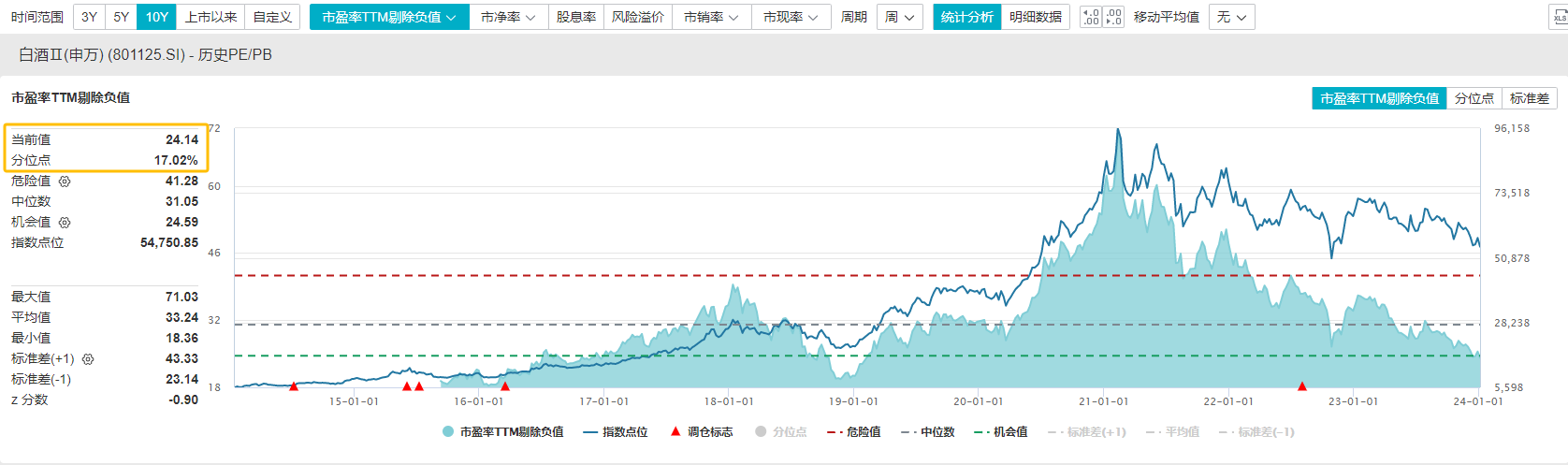

2023年白酒板块估值波动下行,市盈率已回落至近十年低位水平。截至1月12日,白酒板块市盈率TTM(剔除负值)为24.14倍,处于近十年历史估值17.02%的分位点。

(图源:Wind)

国信证券指出,当前白酒板块进入估值切换阶段,多个白酒企业业绩预期与估值表现背离较大,主要白酒龙头对应估值仍处于偏低水平,具有较高性价比。

2024年展望:节奏上前低后高,集中度提升延续

前瞻2024年,白酒行业景气度如何?多家机构预计,经济与消费的复苏将成为影响行业趋势的重要因素,随着2023年下半年扩内需、促消费、稳增长等政策持续落地,看好2024年白酒迎来复苏行情:

东吴证券认为,伴随经济复苏及资产价格回升,居民白酒消费需求有望实现边际改善。

开源证券指出,展望全年,随着场景恢复叠加经济好转,白酒行业将呈现加速恢复趋势。首先上半年场景恢复带动白酒销量稳步增长,其次下半年随着经济增长提速,消费意愿和能力提升下,白酒产品价位有望恢复上行趋势。

同时,华安证券也表示,2024年将是白酒的关键年份,宏观与需求层面有支撑,库存有望进入拐点时刻,批价存在向上动力,但同时行业“分化与竞争”也将更加严重。

一、节奏上预计前低后高,年中是关键

2024年,多数酒企增长规划均未回调,同时考虑到酒企2023Q1业绩的高基数基础,对2024Q1造成一定的基数压力。机构普遍认为,全年白酒报表端估计呈前低后高的走势:

东吴证券预计,2024年春节更多呈现酒企节奏合理调控,报表相对平稳过渡。此后伴随消费需求渐进复苏以及基数回归常态,报表表现或逐步向好。年中位置对于经济预期判断决定了估值方向,因此年中将是关键时刻。

国信证券亦指出,2024年春节预计回归真实动销水平,高基数下增速或将边际放缓。上半年酒企仍将延续“去化库存”主线,强品牌力、高周转率的单品预计表现更优;下半年随经济活跃度提升和商务交流需求逐步回暖,重点关注2024年中秋国庆旺季表现。

(图源:国信证券)

二、个股分化延续,竞争集中度进一步提升

分价格来看,机构预计行业复苏前期高端先行,部分强区域酒企;次高端、区域酒多数酒企渠道库存仍待消化,报表增速有待盘整。

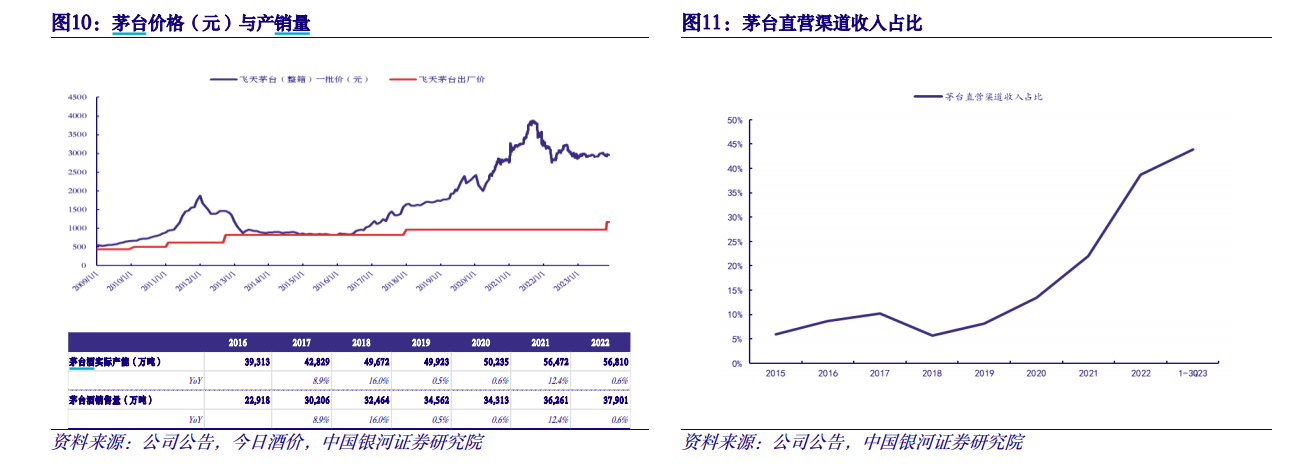

① 超高端:茅台将继续稳健领跑

2023年11月,贵州茅台时隔6年首次提价20%,为2024年业绩增长贡献了更多的确定性。通过回顾茅台近几次提价历史,机构均认为,将对其业绩有极大提振效果,或助力茅台量价齐升局面形成。据银河证券测算,其收入预计将增厚7—8%。

(图源:银河证券)

② 高端:千元价格带有望率先回暖,或打破稳态格局

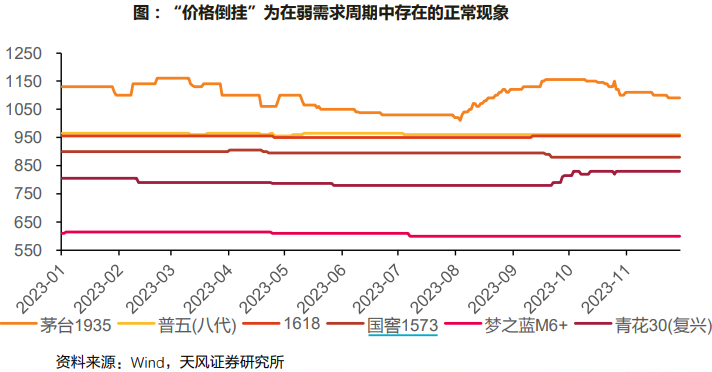

2023年,白酒行业整体批价波动收敛,千元价格带白酒品牌的价格均出现了一定的疲软,价格“倒挂”成常态。

(图源:天风证券)

未来,价格短期内或将持续倒挂。具体来看,天风证券指出,高端白酒更偏向于大众消费或商务社交,更注重周转率的提升,提价意义主要为实现品牌提升和促进回款,而实际批价走势和需求端匹配措施等更相关。

展望2024年,多数机构认为,千元高端白酒有望率先回暖、持续稳健表现:

东吴证券认为,茅台提价背景下,2024年高端白酒量价操作更具主动权,叠加财政发力带动投资修复对高端商务需求的传导,2024年有望见证高端酒作为复苏领头羊,报表端再度相对占优。

浙商证券也表示,目前看茅五泸的核心高端产品均延续稳健表现,弱周期下高端酒企业绩确定性更强。

此外,内部来看,高端白酒稳定格局或生变,批价差距拉大,竞争格局或产生分化。华安证券预计,2024年在“跟随提价+量价控制”的影响下,高端白酒竞争格局将更加复杂,同时千元价格带将出现分化,管理优势突出的酒企或将跑出批价差距,同时“掉队”现象也将同时出现。

③ 次高端/区域酒:竞争加速白热化,集中度或提升

2024年,次高端白酒竞争格局会如何演变?机构普遍预计,次高端酒短期内个股间业绩分化将延续;中长期经济复苏将拉动次高端酒价格带上移,仍看好次高端成为潜力最大的价格带。

天风证券认为,随着年会、商务等消费场景的逐步修复,次高端酒企有望在经济向上之际,从动销至报表端,均呈强弹性。

东吴证券预计,次高端商务消费伴随顺周期传导或将逐步修复,有望迎来景气向上拐点。由于各家酒企渠道库存及产品结构存在差异,个股业绩筑底进程不一,增速分化将有所延续。

2024年,区域酒能否延续超预期表现?多数机构预计,强区域酒企竞争或进一步白热化,业绩韧性较强的区域酒有望享受集中度提升红利。

开源证券预计,2024年区域强势酒企市场份额将进一步提升,区域龙头酒企持续加强竞争力,分化进一步加剧。整体来看,结构升级将成为区域酒业绩增长的主要驱动力之一。

天风证券认为,预计2024年宴席消费场景表现或仍将有超预期表现,区域酒龙头扩容下“攻势”不减,强势区域如苏酒、徽酒龙头将继续通过强品牌力抢夺主流价位份额,向上升级获取增量。

整体来看,在产能扩张与产销量下滑矛盾下,天风证券指出,“集中度提升”替代“消费升级”成为当前行业核心驱动力。预计2024年消费升级方向不改、但趋势放缓,行业核心驱动力正逐步从以“价”为主的“消费升级”,转化至凸显个股价值的强阿尔法行情中。

(图源:天风证券)

布局建议:三大主线,高端为先

2024年,如何挑选业绩增长确定性强的酒企?机构普遍关注高端龙头、强区域龙头、经营改善的次高端酒企三大投资主线。

中信建投证券:2024年业绩确定性、产品结构优化、市场价格稳中有升以及渠道库存良性将是评价酒企基本面改善的核心指标,应该聚焦白酒企业运营能力,把握低估值、低预期下优质白酒标的三条投资主线:

① 大香型龙头:品牌强、估值低、需求稳,如【贵州茅台、五粮液、泸州老窖、山西汾酒】。

② 强运营区域龙头:市场根基深,运营精细化,高质量增长可期,如【古井贡酒、迎驾贡酒、今世缘、金徽酒】。

③ 运营改善酒企:聚焦治理升级,关注酒业黑马,如【舍得酒业、酒鬼酒、老白干酒】。

民生证券:2024年行业需关注核心变量——宏观经济环境,可以把控的是优选品牌质地好,区域产业周期向上、产品周期仍处上行期、品牌竞争格局改善(价格与渠道毛利稳定)的标的。现阶段以高势能为先,关注优先级为高端品牌>区域品牌>次高端价位。

德邦证券:从竞争来看,高端格局稳定、壁垒强,竞争相对温和,次高端竞争加剧,短期内波动性较大。一线名酒在全国、区域龙头在当地品牌认可度较高,对渠道的议价能力较强,抗风险能力更好。整体上,2024年上半年倾向于确定性更强的高端+强区域酒,下半年加强对次高端的关注。

(研报来源:银河证券、浙商证券、华安证券、天风证券、德邦证券、民生证券、国信证券、开源证券、中信建投证券、东吴证券等)

(本文内容来自持牌证券机构,不构成任何投资建议,亦不代表平台观点,请投资人独立判断和决策。)

(作者:余诗棋 编辑:梁明)

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。