“牵扯到50多万投资者,资金规模超1300亿元。”

21世纪经济报道记者 曹媛 深圳报道

长期深陷“庞氏骗局”诟病的鼎益丰,在监管部门两次风险提示后,近日因自称开展“数字期权”而受到关注。

1月16日上午,21世纪经济报道记者实探鼎益丰国际资产管理集团(简称“鼎益丰”)位于深圳福田区的办公楼。

“公司确实现在是‘干锅’了,没钱了,等中东的合作顺利推进后,第一批钱会在今年(2024年)9月份给大家。”在现场,鼎益丰一位李姓工作人员如是表示。

此前2023年,深圳市防范和处置非法集资工作专班办公室已经两次对鼎益丰相关业务进行过风险提示,“以‘禅意投资法’等吸引投资人认购‘鼎益丰’关联主体的‘原始股权’或‘期权’,存在非法集资风险。目前,相关投资活动已出现‘返利延期’‘合同到期未退款’‘难以兑付’等情况。”

多位鼎益丰投资人告诉记者,从2023年8月开始,鼎益丰已经出现了兑付危机,本金和利息难以兑付。正值此时,鼎益丰开始推行所谓的“数字期权”转型,部分投资者认为这像是稳住他们的“缓兵之计”。2024年1月10日,鼎益丰发布公告称“所有投资者自2024年1月10日起到2024年9月10日止一律不能退出,封闭八个月。”

值得注意的是,鼎益丰发布上述公告时,同日亦宣布非执行董事及投资者关系委员会成员梁家辉,已辞去公司所有职务,当日起生效。受市场消息影响,香港上市公司“鼎益丰控股”(0612.HK)当日股价持续跳水。

此外,据媒体报道,自2023年9月开始,鼎益丰控股部分自然人股东如梁家辉、荆思源及王梦涛均陆续出售持股,其中梁家辉出售150万股、荆思源出售160万股,王梦涛出售83.2万股。

1月17日,鼎益丰控股(0612.HK)早盘一度跌近27%。某鼎益丰投资者告诉记者,“我买了600万鼎益丰的股票现在陆续都亏光了。”

鼎益丰位于深圳的某办公场所,投资人告诉记者以前这里坐的全是工作人员(记者拍摄)

难以兑付:高管携款潜逃,投资人愤而维权

1月16日,21世纪经济报道记者来到鼎益丰位于深圳福田区的办公楼下时,已有数十人聚集在楼下维权。路边挂着“珍惜一生血汗,远离非法集资“的横幅,大厦一楼大堂显眼处也摆放着“警惕高息诱惑,远离非法集资”的海报,鼎益丰所处楼层的墙壁也张贴着报警电话。

投资人王丽(化名)告诉记者,她从2023年8月开始就已经再没收到过分红,“我投资鼎益丰已经有8年了,今天就是来咨询情况。但我还是来太晚了,投资人来这边要钱已经持续很久了。”

另一位投资人李旭(化名)也向记者表示,他一开始接触鼎益丰只投了10万元,尝到了“甜头”后决定跟进,2022年10月他又在鼎益丰投资了10万元进行所谓的“股权投资”,销售经理承诺年化收益率是36%,本应在2023年10月到期兑付本息,但目前还未兑付。李旭目前的诉求是,“我现在只想把本金要回来,利息我都不要了!”

记者来到鼎益丰所在楼层,因为找不到公司相关领导,十几位投资人正围着上述鼎益丰工作人员“讨要说法”,现场来维权的投资人投资额度从几万元到上千万元不等,大多是抵押车、房进行投资的投资人。该李姓工作人员表示,“目前公司已经‘干锅’了(没钱了),牵扯到50多万投资者,资金规模超1300亿元,我也在里面投了200万。”

多位投资人和李姓工作人员在现场指称,鼎益丰资金链断裂,一是鼎益丰高管马小秋卷钱跑路;二是投资人听闻高管携款跑路,纷纷讨要本金利息,导致鼎益丰出现“挤兑”。但这些说法尚未得到监管和官方确认。

隋广义和马小秋都是鼎益丰的核心人物和管理层,二人2011年共同创立了鼎益丰集团,隋广义出任董事局主席,马小秋担任总裁,马小秋还在多个鼎益丰相关公司中担任要职。而据媒体报道,在2023年年中已出现“隋马不合” 的传闻。

鼎益丰李姓工作人员表示,“马小秋此前主管鼎益丰的第二、第三投资部门(其内部称‘二部’‘三部’),马小秋上个月携款跑路偷渡美国被警方羁押,目前状态是取保候审。此次携款潜逃‘掏空’了鼎益丰二、三部门的‘家底’,导致属于这两个部门投资人的本金、利息难以兑付,其他部门也受到牵连。”

某属于鼎益丰第七投资部的投资人告诉记者,“我是通过亲戚投资的鼎益丰,没有直接联系销售人员,目前找不到和我们对接的七部销售经理,听说七部也解散了。”此外,诸多投资人告诉记者自己的销售经理已经联系不上了,“我的销售经理说自己目前在封闭培训,每次问都很敷衍或者不回复我。”投资人李旭告诉记者。

在鼎益丰的维权现场,内部工作人员引导前来维权的投资人将矛头指向马小秋,此外还将矛头指向其他“情绪激动” 的维权投资者,“公司现在拿不出钱给你们,很大原因也是之前好多人‘撒泼打滚’来要钱。”

鼎益丰工作人员在现场称,“隋主席正在给大家找‘接盘侠’,大家这样闹会吓走中东的合作伙伴,到时候真的暴雷了谁都拿不到钱。”

鼎益丰深圳办公场所楼下横幅(记者拍摄)

“缓兵之计”?中东注资转型“数字期权”

正值资金链断裂危机之时,鼎益丰推行所谓的“数字期权”转型。

2024年1月10日,鼎益丰发布一则公告,公告标题赫然写着“全体投资者重大利好通知”。公告对投资者提出三大要求:一是所有投资者自2024年1月10日起到2024年9月10日止一律不能退出,封闭八个月,因为上市统计股权需要固定,不可股数变动,封闭期满有不愿上市者到期一律退出;二是2024年2月1日起所有分红一律按每月0.5%进行,按季度分红,一年分红四次;三是对于所有上市投资者,一律签署保底资产管理合同书,满10年者资产保底增值20倍。

部分投资者认为“数字期权”转型是鼎益丰为了稳住他们的“缓兵之计”。鼎益丰工作人员在现场称,“和中东的数字期权合作顺利的话,2024年9月第一批资金就会到账,就会给大家继续分红。”目前鼎益丰大部分工作人员也以9个月为期限向投资者承诺,呼吁投资者坚持到集团转型成功。

北京泽亨律师事务所律师冯志远告诉记者,“所谓的数字期权是最近比较流行的说法,公司基于业务之需将账户冻结后不再还本付息,把相关业务活动转变为数字期权,同时告知未来继续给投资人支付本息,如果在将来被认定构成违法犯罪的情况下,这种以数字期权名义冻结账户的行为就有可能是换汤不换药,实质上仍是‘非法集资’。它其实就是为了拖延时间让客户继续相信公司有能力还本付息,一旦资金链断裂,就面临新的无法兑付的困境。”

“数字期权”转型到底是什么?上述公告显示,“鼎益丰国际资产管理集团正式申请在国际数字资产交易所上市,以鼎益丰国际资产作为底层资产进行锚定。按着资产估值在国际数字资产交易所发行等值的‘数字期权’进行全球交易。”

1月16日下午,记者参加了鼎益丰内部的一场投资者沙龙,“公司人事变动和大环境影响,导致鼎益丰出现困难,目前转型是我们唯一的路。”一鼎益丰男性工作人员在沙龙上为投资者讲解鼎益丰的“数字期权”转型之路。

该工作人员声称,“目前鼎益丰已具备‘数字期权’转型的条件,一是隋主席荣升亚洲华侨银行副行长兼国际投行部总裁,因此具备了开展数字期权等业务的资质;二是中东某财团将为鼎益丰注资300亿美元,合作‘数字期权’,他们看重了我们的长白山文旅等资产、五家上市公司、50万投资人以及隋主席的价值。”

根据鼎益丰某销售人员向记者提供的截图,鼎益丰所谓的“亚洲华侨银行”成立于2021年4月12日,全称为“华侨亚洲有限公司”,所属省份在香港特别行政区,经营状态为“仍注册”。

2023年12月22日,华侨银行官方账号发布公告称,“近期我行微信公众号私信收到不少有关‘隋**担任华侨银行高管职位’的询问,相关消息也在网络及社交媒体上流传。华侨银行中国提醒广大客户和投资者,相关消息纯属谣言,请勿轻信上当。”

图源:华侨银行官方社交账号

而鼎益丰上述“数字期权”转型的第二个关键角色是中东财团。上述鼎益丰工作人员称,中东卡西米王子此前对鼎益丰考察后,中东财团将为鼎益丰集团注资300亿美元,折合成人民币大概是2000亿人民,鼎益丰目前债务是1300多亿人民币,能够完全覆盖。

记者发现,鼎益丰将与中东财团开展哪些合作目前无从查证,但卡西米王子确有其人,根据公开资料,卡西米王子全名为谢赫·穆罕默德·本·祖马·卡西米,是“阿拉伯联合酋长国(The United Arab Emirates)”卡西米皇室的王子。

据媒体报道,2023年8月,就有自称GAT投资银行、国际俱乐部,IP地址在阿联酋的短视频账号发出广告,政府部门及企业家均可通过发送邀请函的方式,邀请卡西米王子前往考察参观。记者也发现,这位卡西米王子受邀到各个公司“考察”,如中驾全联、北京长城文化交流促进会、鼎益丰集团、广东省精英会企业家文化俱乐部等。

尽管鼎益丰所谓的“数字期权”转型疑点重重,但上述鼎益丰工作人员仍坚称在场的投资人“与公司同舟共济”,“一是没到期的合同配合公司进行股权转型,二是合同到期后再续期1年以上。”

卡西米王子受邀到各公司“考察”(图源网络)

大肆吸金:鼎益丰是否涉嫌非法集资?

为了庆祝鼎益丰与中东的合作,鼎益丰销售人员向记者推荐了一款“1+3+6”投资产品,他声称,“一年可以退,四年可以退,十年可以退,一年一倍,十年十倍。每个季度提前分红,比如100w,只需要转97w,第四个月提前分红,每年溢价88%。”

如此高收益的“高息保本”投资产品在鼎益丰层出不穷。曾参与过鼎益丰投资的袁黎(化名)告诉记者,“我们家在2019年底拿出10万元投资,销售经理告诉我们,这笔钱会投资某养老地产,1年的利润在200%至300%,我们家都是做地产行业的,当时觉得很离谱,房地产行业的利润率一般在16%、17%左右,不可能那么高。”

2023年,深圳市地方金融监督管理局已经两次公开发布风险提示鼎益丰存在非法集资风险,但鼎益丰内部工作人员却屡次以“办公场所并未关闭”“业务还在正常开展”来安抚投资人。

记者致电深圳市地方金融监督管理局。对方表示,“持续关注企业有关情况,如果发现该企业存在违法行为,职能范围内将依法进行处理。要是您认为企业涉嫌犯罪的,也可以携带相关材料向公安机关去报案。”

那么鼎益丰是否涉嫌非法集资?最高人民法院在近年陆续出台规制非法集资犯罪的司法解释,其中2022年3月1日起施行的《关于审理非法集资刑事案件具体应用法律若干问题的解释》就非法吸收公众存款或者变相吸收公众存款的行为仍总结为需同时具备四个特征,包括非法性、公开性、利诱性和对象不特定性。“非法集资现象很常见,非法集资情形在刑法领域可能涉嫌非法吸收公众存款罪和集资诈骗罪两种犯罪。”冯志远律师向记者分析称,“鼎益丰是否涉嫌非法集资,一切以公安机关的立案为准,目前尚不能完全判断但有可能性。”

根据深圳市地方金融监督管理局“风险提示”及记者与鼎益丰销售人员的对话内容,广东广强律师事务所高级合伙人、非法集资辩护中心主任曾杰向记者表示,鼎益丰相关业务可被初步判断为私募基金类案件中的非法集资行为(涉嫌),暴露出非法集资行为中的“利诱性”及“非法性”特征。

“非法性”体现在鼎益丰在深圳的经营主体不持有金融许可证、不具备从事金融业务资质。而销售人员明确承诺保本付息则具有“利诱性”。

而“公开性”与“社会性”特征较为隐蔽。相关机构往往会组织一定人员范围内的公开宣传推荐活动,以此规避“公开性”与“社会性”特征。如记者向鼎益丰销售人员表示仅有20万资金用于投资时,上述销售人员回应称,“鼎益丰是100万起投,你可以积累资金再来参与。”曾杰认为,这也是在刻意避开“社会性”的问题。

而在“公开性”方面。记者翻阅上述销售人员社交媒体发现,该人员并未在公开宣传鼎益丰相关投资产品等。但在某投资社区,该人士介绍了鼎益丰公司的运营产业及利润来源,并声称,“鼎益丰公司的盈利能力可以覆盖掉你的收益,因为任何一个板块都足够覆盖。”

南开大学法学院司法与社会研究中心研究人员孙树光曾撰文称,因为刑事程序的启动需要满足“四性”的形式要件,很多私募股权基金管理人以其具备基金管理资质为名大肆吸收资金进行资金运作,更多的人游走在行政违法的温床上,无论是对于合格投资者还是底层资产均未进行穿透式核查。

“从而给‘爆雷’埋下了安全隐患,一旦资金链发生断裂,行政处罚的‘肌无力’现象展露无遗。”他强调。

集资套路:股权转让吸收资金

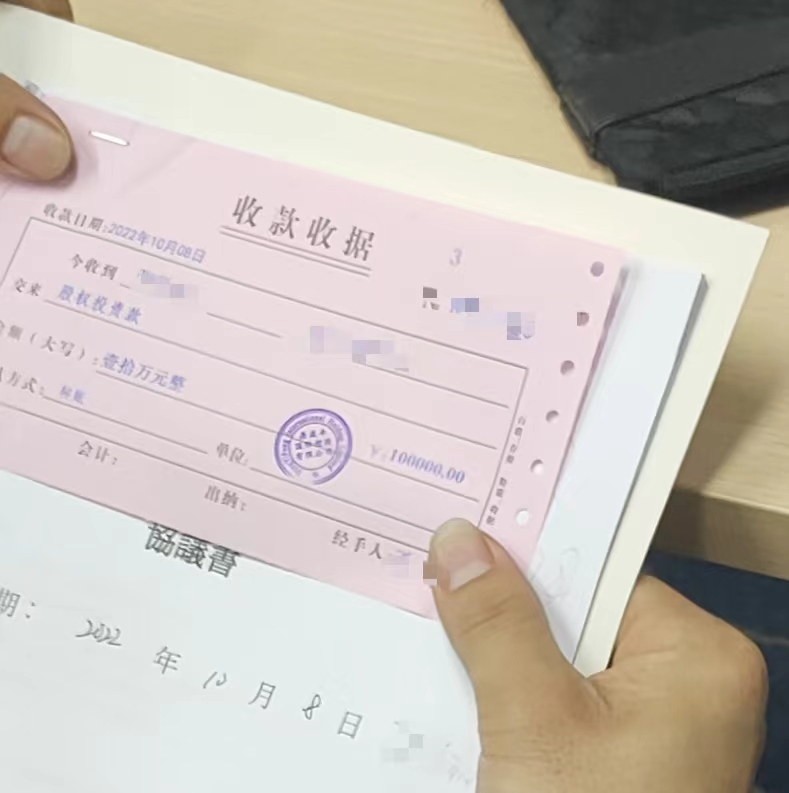

根据多位投资者向记者出示的与鼎益丰签订的收款收据,都用于“股权投资”。记者发现,鼎益丰吸收资金的主要手法是通过承诺高息分红或高额溢价回购,向投资者销售“原始股权”。

某投资者向记者出示的与鼎益丰签订的收款收据(受访者供图)

长期以来,“鼎益丰”关联的主体众多,且分布在全国各地。2021年,湖南省株洲市天元区成功清退涉嫌非法金融活动募集资金349万元,从中可窥见“鼎益丰”集资套路一二。

根据公开信息,2021年9月,根据群众举报,株洲市防化非法经营风险办和天元区防化非法经营风险办对位于天元区华人街的株洲市鼎益丰道运文化创意有限公司进行行政调查。根据调查,该公司自2019年7月开始,在不具有金融资质的情况下,以品茶、读书、传播道德文化为名,大力推介“深圳市丰源芯科技产业控股有限公司”的股份,向不特定群众以股份转让的方式吸收资金,并承诺前3年按投资金额的1%支付月度分红,3年期满后,再按投资款的264%回购股份,调查结果为该公司行为涉嫌非法集资。在涉嫌非法集资两个月后,9月3日,天元区防化非法经营风险办在该公司驻地显眼处张贴风险提示。在张贴风险提示后3天,株洲市防化非法经营风险办联合天元区防化非法经营风险办对鼎益丰法人代表陈某进行了警示约谈,要求其对349万元集资款进行清退,共涉及到投资人23名,并要求公司法人注销公司营业执照。

“相较于其他非法集资形式,私募基金类非法集资能够吸引一些高净值的客户,往往它的规模就会特别大。”曾杰表示。

而记者也发现,尽管深圳市地方金融监督管理局已经两度进行“风险提示”,部分投资人依旧坚持“不愿报警”。

冯志远律师认为,这种集资类犯罪的参与人或客户不想报警的心态,首要原因在于其有可能确实相信公司属于正常的经营活动,包括经营模式、宣传手段、还本付息是否及时等等,均会影响客户的判断。

第二个原因,在于客户投资款项较多、利息较高,基于逐利动机,对于还本付息还抱有一种会回款的侥幸心理。

第三个原因,在于如果报警的人员较多,案发之后,涉及款项数额巨大,而查扣的资金不能完全覆盖,将导致按比例返还的情况下,自己的投资款可能面临较多的损失。客户选择不报警,也是从另一方面降低自己的损失。

第四个原因,在于有部分人员已经报案,但是公安机关基于初查需要时间等因素,案件无法做到立即立案,尤其是在面对较为复杂的案件时,更需要经过详细调查以便获得足够扎实的证据,才能依法作出更加准确地判断。在该过程中,部分客户因为时间过久,导致主观上认为报案也无法获得有效救济,进而对于进行刑事报案就会持消极态度。

(作者:曹媛 编辑:周鹏峰,视频剪辑,许婷婷)

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。