【投资要点】

① 跨境电商品牌出海趋势加强,大幅提升海外仓需求,这家龙头两日大涨近20%,2023年业绩大超预期,分析师看好公司有序扩仓+库容率提升将推动盈利能力改善。

② 逆市走强!这家白电企业近一个月涨近30%,同期板块涨幅仅约2%,有何亮点?

1、乐歌股份(300729.SH)

1)近期行情

1月24日,跨境电商概念早盘走强,乐歌股份(300729.SH)在此前一日大涨的基础上继续高开走强,截至收盘涨4.78%报20.81元。1月23日和24日两个交易日,公司累计涨幅达18.98%。成交额上,公司已连续两日成交额超6亿元。

(图源:南财金融终端)

公司2023年Q4业绩预告超预期。业绩预告显示,公司预计2023年归母净利为6.1-6.5亿元,同比增长179-197%(其中3.6亿元为公司年初出售小仓的资产处置收益);实现扣非归母2.3-2.5亿元,同比增长121-141%。其中Q20234归母净利0.93-1.33亿元,同比增长55-122%,扣非归母0.77-0.97亿元,同比增长103-156%。

业绩预告发布后,招商证券、申万宏源、天风证券等多家机构发布报告,认为公司盈利能力步入上行通道。其中天风证券分析师孙海洋上调了对公司的盈利预测,预计2023-25年公司归母净利润分别为6.3/4.6/5.2亿元(前值为5.9/4.6/5.2亿元),PE分别为9/13/11倍。

乐歌股份是国内升降桌品牌出海的代表企业,主营业务聚焦智能家居以及跨境电商海外仓业务,已打造了包括各类智能办公升降桌、智能家居桌、电动儿童学习桌等人体工学热门产品。

(图源:民生证券)

2)投资要点(天风证券、方正证券、申万宏源)

① 行业供需两旺

- 行业需求端,有望受益于跨境电商行业高景气及亚马逊对中大件提价,公司价格优势更明显;

- 供给端,续租租金上涨等因素导致的成本变化使得行业洗牌,此外仓储物流行业重视仓库位置,而在供给有限情况下,公司已合理建设完成美东、美西仓库的均衡布局。

② 海外仓业务高速增长

- 海外仓本质为跨境电商2C供应链建设,与FOB/FCA等2B外贸纯仓储不同,70-80%的收入来自终端配送代理的“一件代发”业务,成本端主要是仓租及尾程物流采购,利润来源则为规模采购转零售价差。

- 随着美国电商渗透率提升、中国跨境电商品牌出海趋势加强,大幅提升海外仓需求。公司在中大件海外仓行业中处于领先地位,累计服务出海企业超过600家。

- 有序扩仓+库容率提升推动盈利能力改善。目前,公司共运营12个海外仓,面积超过28万平米,2024年预计新增10-15万平米,同时开建美东/美西两个仓库,自建仓预计2025年投入运营,以自建仓取代租赁仓,盈利水平有望进一步提升。

天风证券认为,公司海外仓成本端具备竞争优势,与FedEx、UPS等快递服务商合作时间长、业务规模大、议价能力强,此外公司具备可用于自建海外仓的土地储备,仓库自持成本远低于仓库租金成本。

③ 自主品牌业务保持稳健

- 受益于升降桌市场渗透率提升,公司自主品牌业务保持增长。

- 作为升降桌行业头部企业,公司拥有设计、研发、制造、营销、渠道等多方面的先发优势,同时公司主动调整产品结构,推出高性价比系列,其次拓展新品类,如电动沙发等,以及开拓东南亚、中东等新市场,自主品牌总体保持稳健增长。

同时,天风证券同时提示以下风险:海外需求复苏不及预期;新开仓填仓进度不及预期;升降桌渗透率提升不及预期等。

2、海信家电(000921.SZ)

1)近期行情

1月24日,海信家电(000921.SZ)再度大涨6%,截至收盘报25.45元。公司股价从12月末以来一路震荡上行,区间累计涨幅(2023.12.27-2024.1.24)达到29.12%。对比同期申万家用电器指数的涨幅1.79%,走强明显。

(图源:Wind)

2)投资要点(天风证券、招商证券)

① 板块具备高股息优势

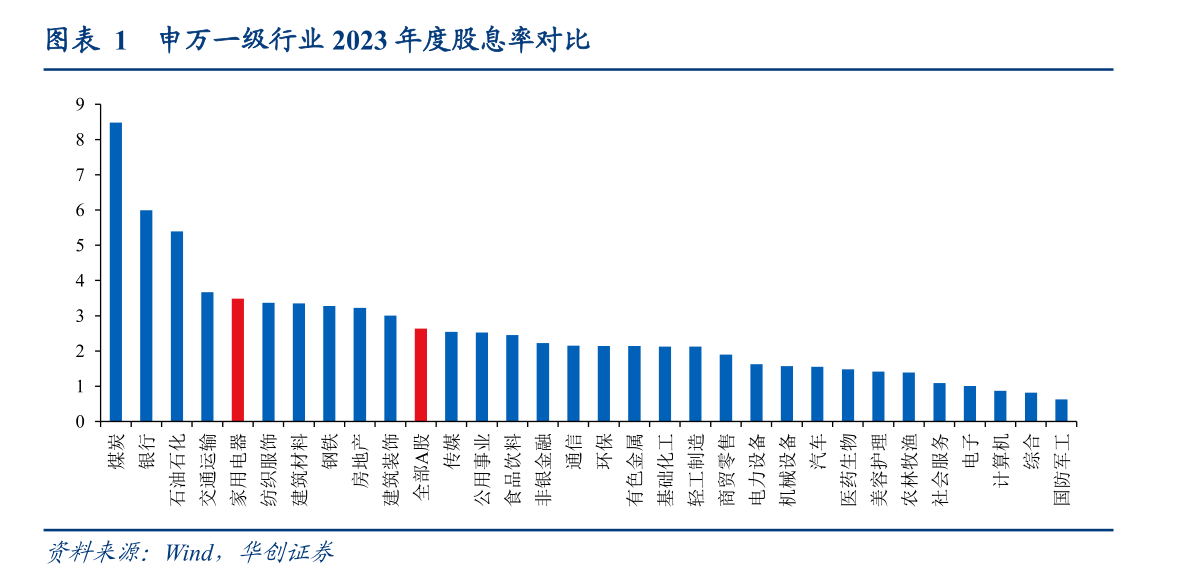

- 家电板块具备高股息率优势,2023年度股息率为3.48%,在申万一级行业中位居第5;但从分红金额来看,家电处于行业中等水平,2022年现金分红率42.5%,在一级行业中排名第13。华创证券认为,家电行业以中等的分红水平实现领先市场的股息率,主要原因在于估值较低。

- Wind数据显示,申万家用电器指数当前的市盈率为12.32倍,位于近五年的2.76%分位点,近10年的7.53%分位点,估值水平较低。

华创证券认为,借鉴海外消费龙头的表现,成熟消费公司增速换挡降至个位数前后,估值有先降后升的规律,降速后估值的主要驱动力在于股息率和回购率提升。当前家电行业格局稳定、现金流健康,企业有望积极提高现金分红和实施回购,高股息率也有望带动估值修复。

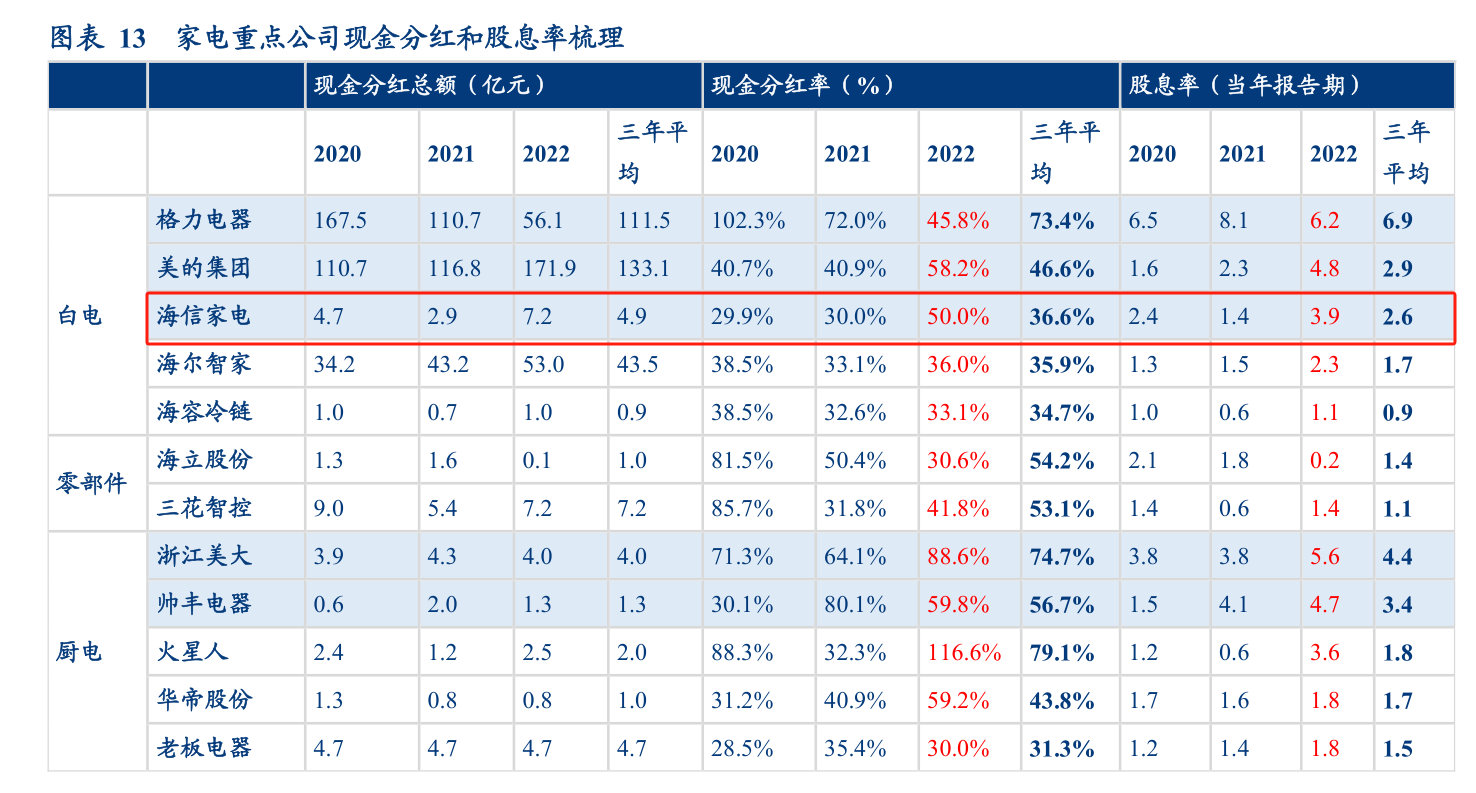

从细分个股来看,白电、小家电、厨电企业的股息率整体较高,其中2022年美的集团、苏泊尔、飞科电器、海信视像、海信家电等公司的分红金额同比边际提升明显。

(图源:华创证券)

② 业务增长稳健,外销表现亮眼

- 海信家电是国内白电龙头企业之一,业务含传统白电及中央空调。2023年Q3以来,公司央空增速稳健,其中外销继续保持高增长。

- 公司多联机份额保持领先优势,根据产业在线,2023年前11月海信系多联机内销市占率19.7%;冰洗盈利能力持续改善,Q3以来外销表现尤其亮眼。天风证券认为,后续公司外销自有品牌收入占比有望不断提升,贡献营收业绩。

③ 再推员工持股计划彰显经营信心

- 公司近期公告,拟推出2024年A股员工持股计划,首次授予的总人数不超过279人,其中董监高为8人。股份总数不超过1392万股,占总股本的1%,价格10.78元/股。分三年解锁,每期解锁比例分别为40%/30%/30%。

- 公司业绩考核的目标值为2024/2025/2026年归母净利润相较2022年分别+122%/+155%/+194%,对应归母净利润分别为31.9/36.6/42.6亿元;触发值为2024/2025/2026年净利润相较2022年分别+98%/+124%/+155%,对应归母净利润分别为28.4/32.1/36.6亿元。若业绩高于目标值则按100%解锁;处于目标值和触发值之间,解锁80%;低于触发值则不解锁。

天风证券认为,公司在2023年初推出激励计划后再度推出激励,体现了公司常态化激励的本意,公司经营与员工利益绑定逐渐深化;同时考核目标体现出公司对未来业务发展的信心。公司在2022年分红比例已提升至50%,若2024年能延续这一分红比例,对应目标业绩32亿和当前股价的股息率为5.4%左右,属于高股息率标的。

业绩预测:

天风证券预计2023-2025年归母净利润为27.9/31.9/36.6亿元(前值30.4/37.9/46.1亿元,考虑到扣除激励摊销费用及新员工持股计划(草案)的业绩目标,略有下调),对应PE为11.5/10.0/8.8倍。

同时,天风证券也提示以下风险:宏观经济尤其房地产市场波动风险;市场竞争风险;外销进展不及预期;原材料价格大幅波动风险等。

(本文内容来自持牌证券机构,不构成任何投资建议,亦不代表平台观点,请投资人独立判断和决策。)

(作者:万倩倩 编辑:梁明)

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。