21世纪经济报道特约记者 钱伯彦 慕尼黑报道

2023年,对于宝马、奔驰、奥迪德系豪华品牌三巨头而言,似乎又是波澜不惊的一年。

全球销量悉数取得增长、盈利能力预计更上一层楼、未被披露包括裁员在内的负面新闻,甚至连宝马、奔驰、奥迪的销量排名也多年未有改变。

不过,风平浪静的背后,并不代表德系三强的2023年就无懈可击。看似完美的销量数据,反而掩盖了德系三强正在面临着内部转型和外部挑战的双重巨大压力。

BBA全球销量悉数增长

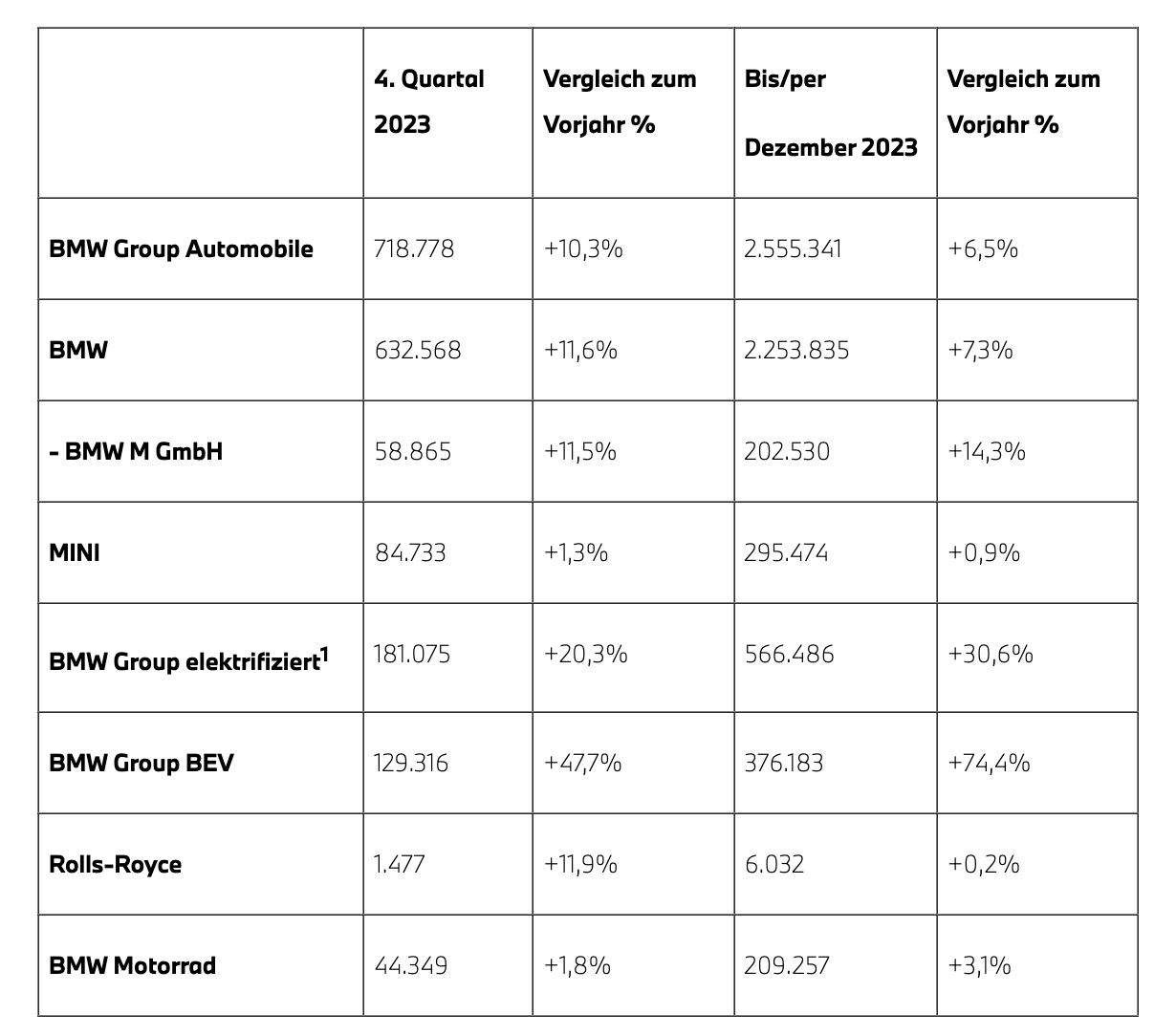

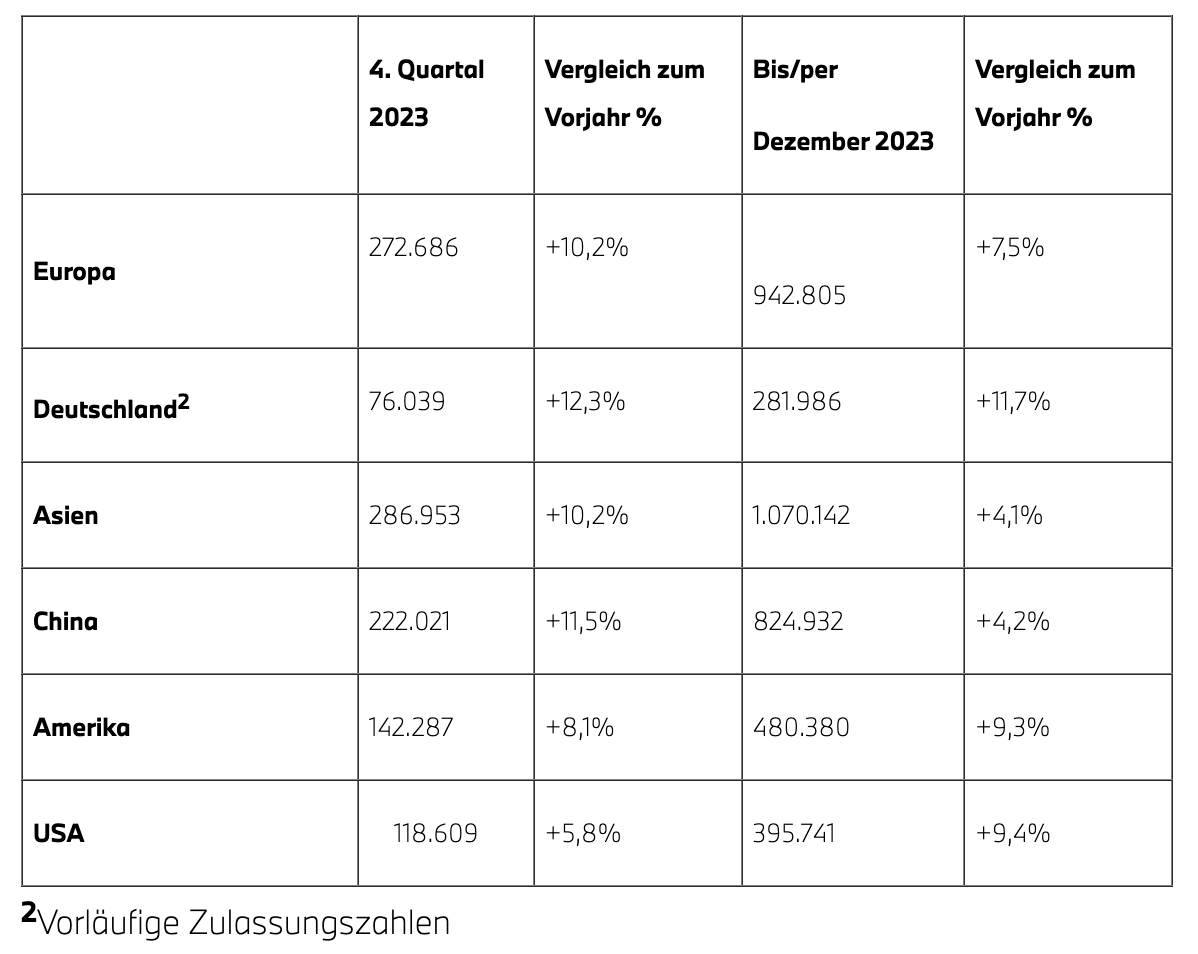

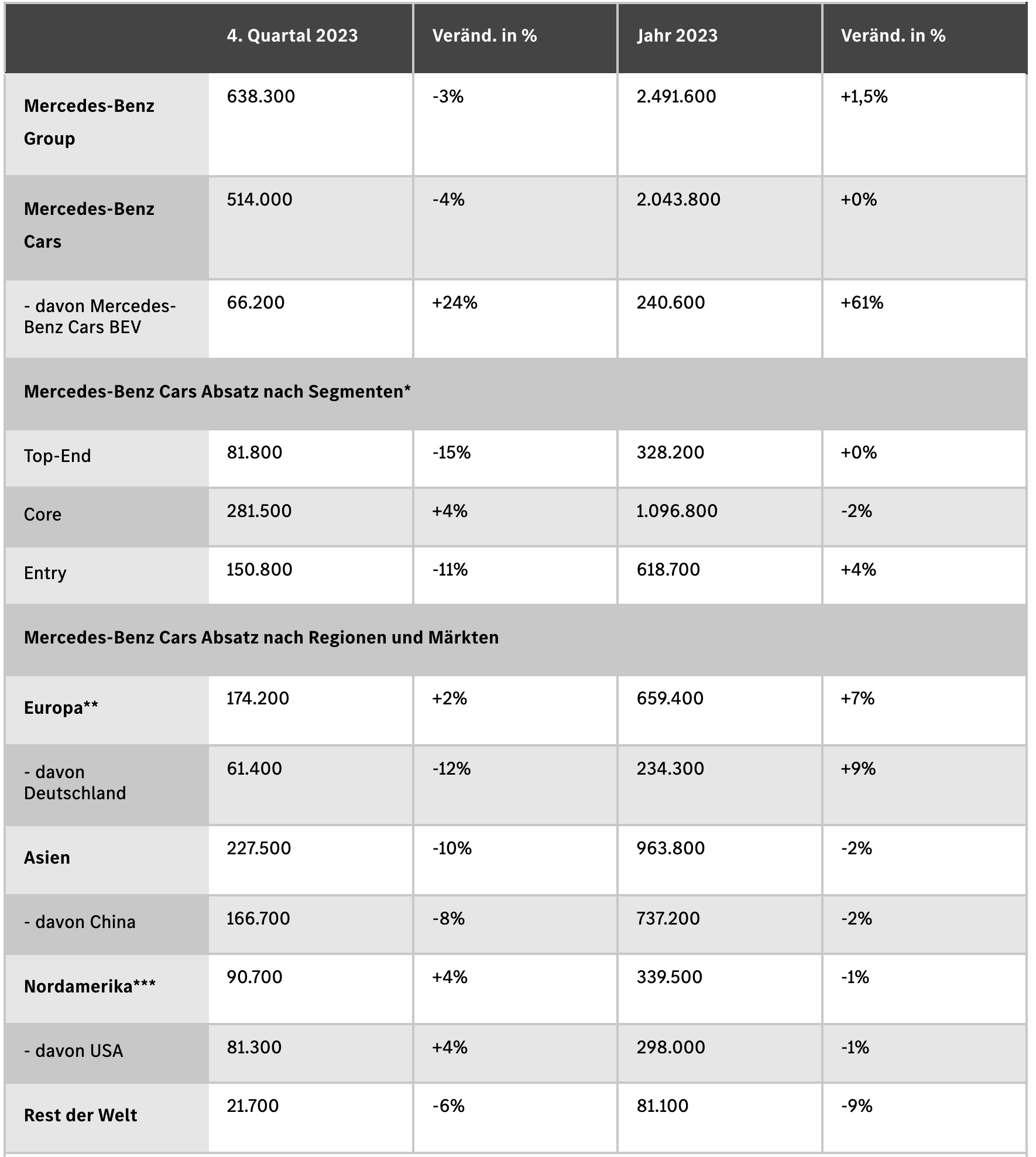

根据目前三家公司公布的销量统计报告,宝马品牌、奔驰品牌和奥迪品牌去年全球销量分别为225.38万辆、204.38万辆、189.52万辆,分别同比增长7.3%、0%、17.4%。

宝马集团旗下所有品牌去年销量达255.3万辆,同比增长6.5%。其中的增量主要由宝马品牌贡献,而MINI品牌和劳斯莱斯品牌全年增幅仅为0.9%和0.2%;奔驰集团旗下所有品牌去年销量为249.16万辆,同比增长1.5%,其中增量完全由Smart、迈巴赫等品牌贡献。

在电动车型领域,三家德企的纯电动汽车销量均取得大幅度增长,但在整体销量的占比依然较低。

在“新世代”平台正式进入量产之前还未有电动平台的宝马,电动车型销量依然最为亮眼,高达37.62万辆(含MINI品牌),同比增长超过74%,电动车型销量占比首次摸到15%。奔驰品牌的纯电动车型销量则为24.06万辆,同比增速达61%,电动车型销量占比11%,首次突破10%关口。受困于大众PPE电动平台和E1.2软件架构交付延后的奥迪电动车型销量达17.8万辆,虽然同比增速高达51%,电动车型销量占比达9%,但相较于宝马和奔驰明显落后。

在全球主要经济区域中,去年三家德国车企的增长重心无一例外地全都放到了欧洲本土以及美国市场,作为最重要单一市场的中国区销量数据,反而是最为疲弱的。

宝马集团去年在美国和欧洲分别取得了9.4%和7.5%的销量增长,中国市场增速仅为4.2%;奔驰集团则在欧洲本土取得7%的销量增长,美国市场销量略降1%,中国市场销量则下降2%;销量在全球所有区域均取得大幅增长的奥迪,在美国和欧洲的销量增幅均超过20%,分别为22.3%和19.7%,中国市场13.5%的增幅则明显落后于其他主要区域。

根据乘联会公布的数据,BBA依然领跑国内豪华车市场。其中宝马在华共交付82.45万辆(含MINI品牌),继续强势领跑,同比增长4.2%;奔驰凭借76.5万辆的在华销量成绩夺得第二名,同比微增1.70%,与2022年交付水平基本持平,但在高端豪华产品矩阵中,迈巴赫品牌、G级越野车分别实现了21%、22%的年度增长,高于整体增速;奥迪虽以72.9万辆的交付成绩稍显落后,但同比增长13.5%,是BBA中增速最快的一家。

宝马销量明细

奥迪销量明细

奔驰销量明细

虽然BBA三家德企的全年销量数据仍保持在大致同一水平,但仅就增长速度而言,除了稳扎稳打的宝马之外,奥迪表现明显更加强势,而零增长的奔驰距离疫情前2019年的246万辆巅峰销量距离依然遥远。

不过销售表现的差距更大程度直接来自于三家企业利润目标的不同,以及定价策略的差异。尤其是聚焦豪华、利润优先的奔驰,首席执行官康林松预计2023年奔驰的营业利润率将高达12%,而宝马集团预期的营业利润率则为10%。相比之下,奥迪的高速增长一方面得益于2022年的低基数效应,另一方面去年并没有重量级新车型问世的奥迪,在全球范围内的定价也相对更加激进。

千呼万唤的PPE能否拯救奥迪?

奥迪首席执行官多尔纳(Gernot Döllner)在公布去年销量数据时表示,奥迪已占据了稳健的有利位置,并预告2024年和2025年将推出一系列重量级新车型,同时也坦陈“更激烈的竞争和世界经济的不确定性将使得2024年更具挑战”。

但早在去年11月,奥迪旗下基于PPE电动平台研发的一系列车型就被曝出将再次跳票,尤其是被奥迪寄予厚望的Q6 E-tron和A6 E-tron的交付时间将被推迟至今年夏季。

根据奥迪以及大众集团原先的规划,Q6 E-tron将在2021年首发并在2022年夏季或秋季进行交付,但是实际上受困于大众集团软件子公司CARIAD严重落后的软件交付进度,直到去年慕尼黑车展Q6 E-tron才算正式亮相。

Q6 E-tron项目的严重落后一方面使得奥迪的车型产品组合严重老化,其平均6年的现有车型年限明显高于宝马和奔驰,尤其是在电动车型方面仅靠Q4 E-tron和MEB电动平台的奥迪很难与另两家德国车企进行正面竞争;另一方面,Q6 E-tron也揭开了奥迪与CARIAD之间互相掣肘尤其是两家公司研发团队之间矛盾重重的内部混乱,并最终导致了前任首席执行官杜斯曼(Markus Duesmann)不得不于去年9月走人。

上任刚刚半年的多尔纳虽然此前没有任何在车企担任董事会成员或更高级别的相关经验,但凭借其与大众集团首席执行官奥博穆的亲密关系,多尔纳得到了母公司和监事会的最大限度支持。

除了收拾杜斯曼留下的“2024年与2025年新推出20款新车型”这一“不可能完成的任务”之外,多尔纳还计划制定全新的中国战略,同时还计划对品牌形象进行全面升级,即在Vorsprung durch Technik这一主打技术牌的形象之外塑造奥迪更关注家庭型用户的新形象。

如今看来,至少在交付新车型方面,多尔纳还未给奥迪找到正确的轨道。除了Q6 E-tron之外,另一款重点车型A6 E-tron Avant的首发也从今年年初推后至5月,量产开启节点预计也将延后至今年10年。

即便是奥迪理应擅长的内燃机车型,目前也缺乏令人欣慰的消息。根据去年多家媒体的报道,奥迪的SUV Q7交付也被推迟至2025年底或2026年初。

按照大众集团之前的承诺,奥迪品牌将在2026年之前停止一切内燃机车型的研发,2033年后将停止内燃机车型的销售。这也意味着,如果奥迪无法及时完成新一代Q7的研发工作,届时这张碳中和时间表又将无法被遵守。

奔驰:聚焦豪华的双刃剑

相比于还在为追赶销量发愁的奥迪,康林松带领的奔驰则坚定地执行着利润优先于销量的战略。

虽然奔驰全球总体销量停滞不前,但无论是首席财务官Harald Wilhelm给出的12%至14%的营业利润率预期,还是奔驰品牌从2019年的5.1万欧元上升至7.5万欧元的新车平均单价,无疑康林松的聚焦豪华战略是成功的——特别是考虑到这还是在博世集团去年无法按时交付48V车载电路器件导致GLC和E级交付受限情况下,奔驰交出的成绩单。

自2019年升任首席执行官以来,被监事会要求重点逆转奔驰在资本市场上表现的康林松,通过拆分商用车业务、抛弃共享出行业务、砍掉入门级的A级和B级等一系列措施提升企业的盈利能力,试图将奔驰打造成媲美法拉利或路易威登的豪华奢侈品牌以改变资本市场的估值。

不过,如果仅从聚焦豪华战略的源头——资本市场表现而言,康林松无疑是失败的。

相比于法拉利或路易威登等奢侈品牌20倍至50倍的市盈率,奔驰如今的市盈率仅为4倍,与大众集团的市盈率完全一致,一个典型工业企业的估值水平。

过去一年内,奔驰股价始终处于阴跌区间,累计下跌幅度达10.16%,明显跑输德国蓝筹股指数DAX40约12%的增幅,也不及宝马微涨2%的资本市场表现。

投资基金Union Investment的基金经理Moritz Kronenberger就表示,从车型层面而言,奔驰缺少增长的催化剂,在2025年通过新电动平台推出新车型之前,奔驰存在“产品空洞”。

被资本市场认为缺乏增长点的一个关键就在于奔驰电动车型序列中的皇冠EQS表现明显不及预期。与2021年内部预计的5万辆全球年销量相比,汽车调研机构Marklines的数据显示2022年EQS的销售完成率不足五成。根据调研机构Dataforce的数据,去年EQS在欧洲和中国市场的销量更是跌到了3500辆和2000余辆的水平。截至去年11月,EQS的全球销量大约在1.6万辆左右。

不过,得益于去年表现亮眼的EQS SUV和EQE SUV以及在欧洲和美国15%让利的促销价,奔驰仅靠该两款车型就斩获了至少2.2万辆的电动订单。

至少相比于常年跳票的奥迪,奔驰的电动车型攻势在今年也将得到延续。今年奔驰预计将首先推出现金奶牛——越野车型G级的电动版,随着2025年MMA平台和MB.EA平台的投产,届时电动版的C级、GLC和CLA也将相继亮相。

挑战奔驰,宝马还缺少什么?

自从奔驰选择了聚焦豪华、利润优先于销量的战略之后,宝马已经连续数年牢牢坐稳德系豪华品牌三强的龙头位置。

考虑到宝马的电动车型销量更是遥遥甩开了奔驰和奥迪,再加上宝马刚刚于1月10日宣布将在未来三年内彻底停止慕尼黑母厂的一切内燃车型生产,已经确立了电动化转型优势的宝马似乎在BBA集团中正如日中天。

不过,风头正劲的宝马也并非无懈可击。至少在高端豪华领域,由于宝马新7系和i7销量持续不振,宝马传统上被奔驰压一头的尴尬处境似乎正在重现。

自从1977年宝马为了与奔驰抗衡而推出首代7系以来,无论是各代的宝马7系还是奥迪的A8,距离奔驰的S级始终仍有定位上的一线之遥。

尽管奔驰和宝马并未公布任何车型的销量数据,但是根据市场调研机构Marklines的数据,截至去年11月,奔驰S级和宝马7系的全球销量分别为5.43万辆和2.72万辆,而电动版本的奔驰EQS和宝马i7同期全球销量则分别为1.66万辆和6700辆。差距无疑十分明显。

早在宝马新7系推出之前,宝马方面就吸取了EQS更加平滑圆润的外形设计并不在东亚地区讨喜的教训,而选择着重突出7系巨大的肾形进气格栅,甚至为电动版的i7也保留了这一设计元素。时任销售董事Pieter Nota曾将i7称为“真正的杰作”。而如今这款杰作的市场表现甚至远远不如被资本市场视为失败的奔驰EQS。

不同于时下流行的各色电动平台,宝马的CLAR架构支持多种驱动形式。基于此诞生的宝马i7因此在性能方面其实十分平庸。包括624公里的续航、400V的充电技术竞争力都有限。

不过这并不影响宝马方面拒绝效仿奔驰对EQS进行折扣的价格战策略而继续维持高价。目前低配宝马i7比低配奔驰EQS售价高出9000元,而顶配版的差价更是高达1.5万欧元。

(作者:特约记者钱伯彦 编辑:张明艳)

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。