2024年首月保费出炉:8家公司收入下滑3.02%,寿险、产险表现分化|月度保费观察(1月)

南方财经全媒体记者 郑嘉意 北京报道

2024年上市保险公司交出的第一份“成绩单”并不理想。

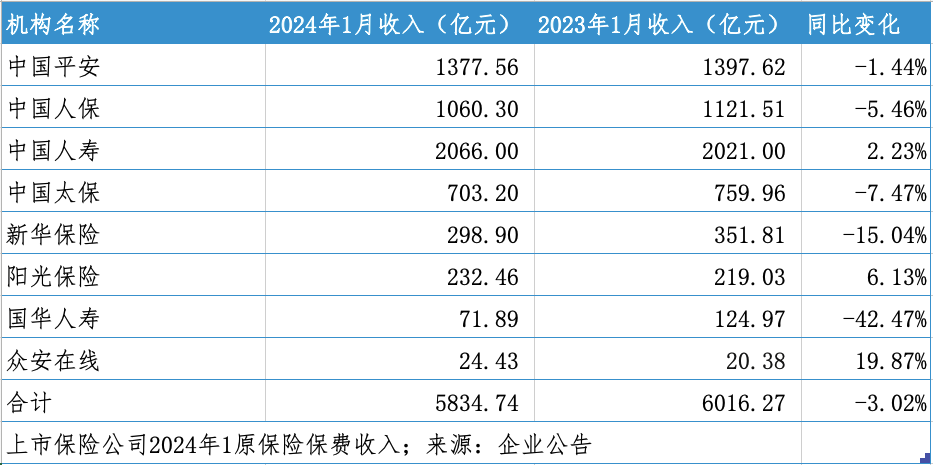

截至目前,A股5家上市保险公司及部分H股上市公司1月保费悉数发布。统计数据显示,8家公司1月共实现保费收入5834.74亿元,较去年同期的6016.27亿元同比下降3.02%。

其中,8家保险公司中仅中国人寿、阳光保险、众安在线实现保费正增长,增速分别为2.23%、6.13%与19.87%。其余中国平安、中国人保、中国太保、新华保险与国华人寿保费收入分别较去年同期下滑1.44%、5.46%、7.47%、15.04%与42.27%。

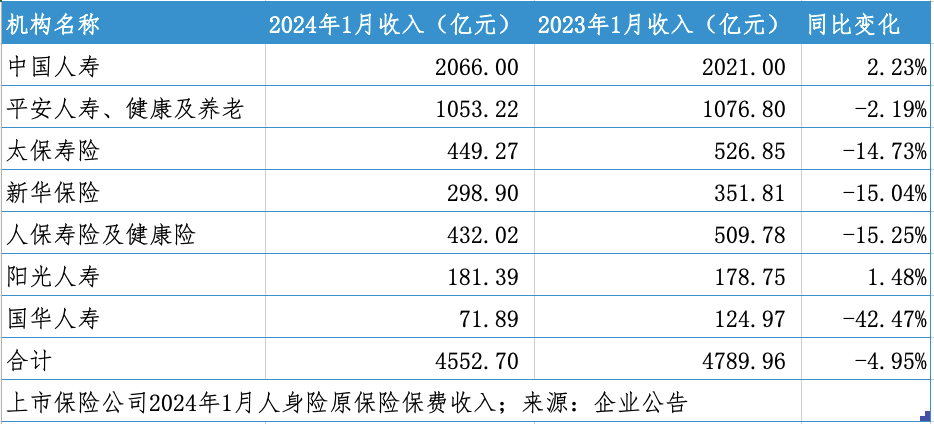

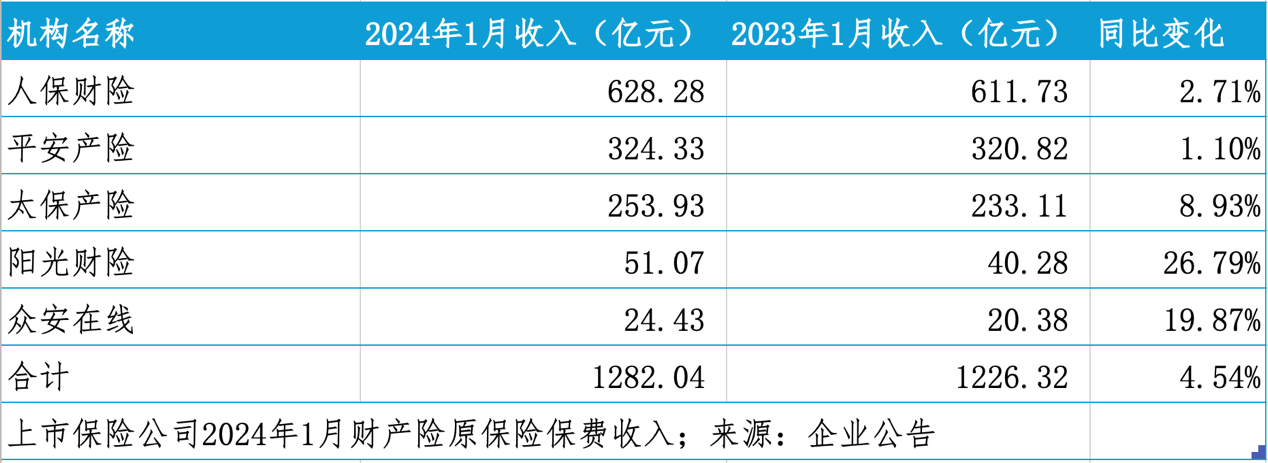

从业务上看,8家公司人身险、财险表现分化,业绩下滑主要受人身险业务拖累。21世纪经济报道记者统计发现,1月,8家上市保险公司旗下人身险业务共揽保费4552.7亿元,较去年同期的4789.96亿元减少4.95%,仅中国人寿、阳光人寿2家公司保费正增长;旗下财险公司则实现保费1282.04亿元,同比增长4.54%,全员均实现正增长。

国泰君安非银分析师刘欣琦指出,人身险业务保费下滑预计主要两方面原因:一是在银保“报行合一”监管政策下阶段性银行渠道销售保险产品意愿下降,同时部分公司为了优化业务结构主动放缓趸交业务发展;二是受过去几年新单增速放缓影响续期增长受到压力。

开年承压:人身险业务同比缩水3.02%

银保监会披露数据显示,2023年保险业累计实现原保费收入5.12万亿,同比增长9.13%。其中,人身险业务(含寿险、意外险及健康险)实现原保费收入3.76万亿元,同比增长9.9%;财险保费收入1.36万亿,同比增长7.04%。

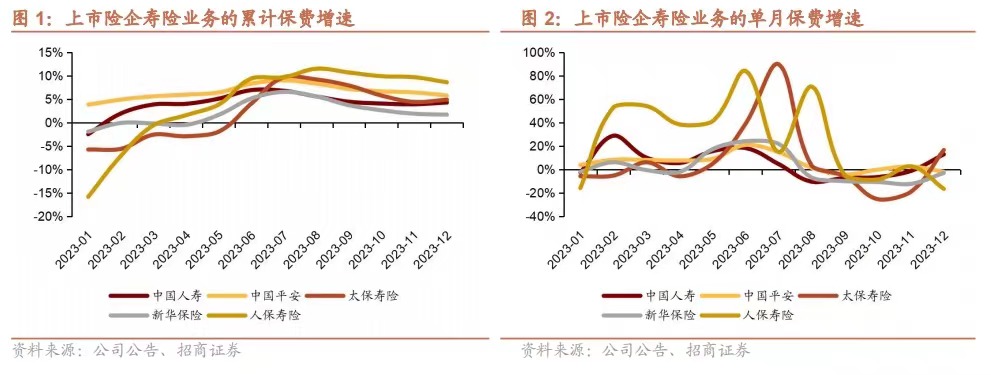

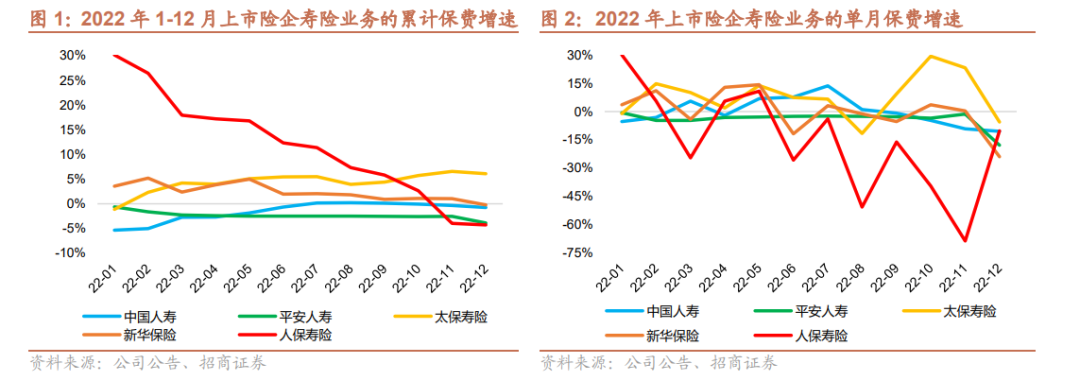

从过往一年各月份增速看,当前人身险业仍处于转型“深水区”。

利率下行背景下,为避免高定价利率带来的利差损风险,2023年7月底,保险业全面停售预定利率高于3.0%的传统寿险、预定利率高于2.5%的分红保险,以及最低保证利率高于2.0%的万能保险。

与预定利率下调政策相对,2023年上半年至7月,人身险行业经历了罕见的业绩高峰。2023年1-7月,中国人寿、中国平安、中国人保、新华保险、中国太保及中国太平6家上市险企共揽保费20241.75亿元,较上年同期的18714.73亿元增长8.16%。

业绩高峰后,人身险保费收入逐步回落。9月单月,A股5家上市公司寿险保费同比均呈负增长,新华保险单月同比降幅接近10%。此后,基于预定利率下调前的需求提前释放,人身险保费增速放缓。

从月度保费贡献看,2024年1月份收入仍将是全年的高峰之一。以中国人寿为例,企业公告显示,2023年全年,中国人寿共揽保费收入6415亿元,同比增长4.3%,而仅2024年1月,中国人寿保费收入已达2066亿元,为2023年全年收入的32.21%。

尽管在全年收入中占据重要地位,但就同比数据而言,2024年1月人身险行业的“成绩单”并不理想。

1月,中国人寿、中国平安人寿、健康及养老险、太保寿险、新华保险、人保寿险及健康险、阳光人寿、国华人寿7家公司共实现保费收入4552.7亿元,同比减少4.95%。

7家公司中,仅中国人寿、阳光人寿2家公司实现同比增长,涨幅分别为2.23%及1.48%;剩余平安人寿、健康及养老险、太保寿险、新华保险、人保寿险及健康险,以及国华人寿保费收入均较去年同期有不同程度下滑,降幅分别为2.19%、14.73%、15.04、15.25%、42.27%。

就人身险当前表现,业内人士分析指出,一是疫情后经济复苏导致去年1月保费收入基数高;二是受经济环境及需求提前释放影响,消费者需求有减少;三是监管下发《关于强化管理促进人身险业务平稳健康发展的通知》后,各人身险公司“不得采取大幅提前收取保费并指定第二年保单生效日的方式进行承保”,公司“开门红”策略转变。

值得一提的是,依照2022年及2023年的月度保费变化趋势,未来人身险保费增速或有一定程度回升。

刘欣琦指出,客户储蓄需求持续旺盛叠加上市险企主动优化业务结构,预计一季度新业务价值较快增长。从需求侧看当前银行利率持续下调背景下居民的保险储蓄需求持续旺盛,预计个险新单实现较快增长;从供给侧看保险公司主动优化业务结构拉长产品期限,叠加监管“报行合一”对保险公司费用端的利好,预计个险和银保价值率均将实现提升。

5家财险共揽保费1282亿 增速达4.54%

相较在“上下求索”的寿险业,财险业表现良好。

随着稳增长政策落地推动、新能源车渗透率持续提升,产险保费有望保持稳健增长。业内人士指出,未来,头部保险公司或可凭借规模优势和精准定价,获得高于行业的增速和盈利。

数据显示,1月,人保财险、平安产险、太保产险、阳光财险、众安在线5家公司共实现保费收入1282.04亿元,较2022年同期的1226.32亿元增长4.54%。

值得一提的是,当月,5家公司均实现保费正增长。其中,阳光财险增速领跑行业,达26.79%;人保财险规模为行业第一,达628.28亿元。其余平安产险保费收入324.33亿元,同比增长1.1%;太保产险收入253.93亿元,同比增长8.93%;众安在线收入24.43亿元,增长19.87%。

刘欣琦指出,众安在线得益于居民稳定的健康险、数字生活等投保需求而实现较快增长,而传统财险公司保费增速表现分化,其中阳光财险和太保财险预计主要得益于非车险业务较快增长推动保费高增;平安财险和人保财险预计为实现较好的承保盈利而放缓业务增长。

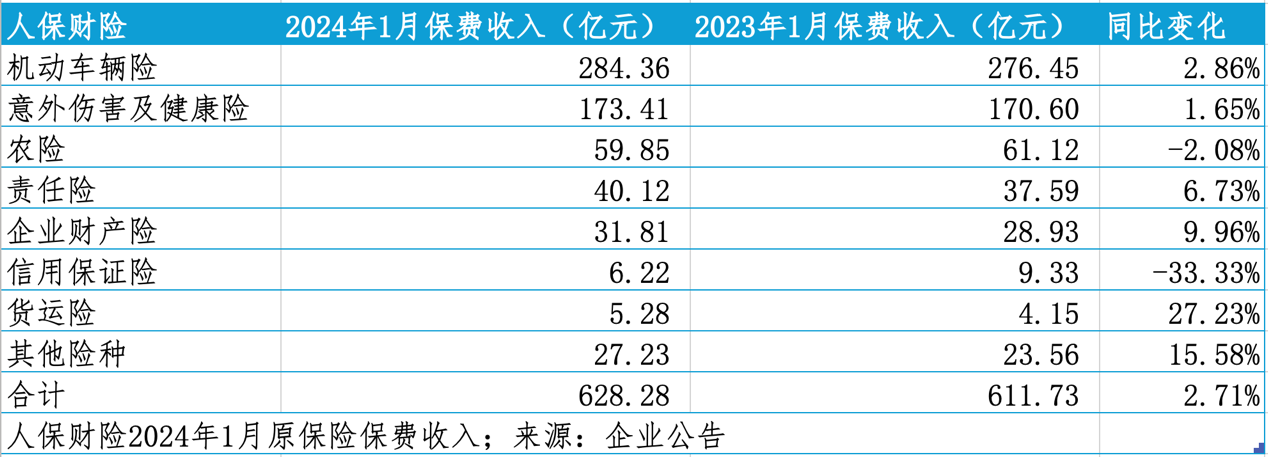

具体业务上,1月,财险公司车险业务稳定增长,部分非车险业务承压。

以唯一披露具体险种收入的人保财险为例。1月,人保财险车险保费收入284.36亿元,同比增长2.86%,高于2.71%的整体增速;意外伤害及健康险保费收入173.41亿元,同比增长1.65%。

与此同时,人保财险农险及信用保证险均面临增长压力。其中,农险1月保费收入59.85亿元,同比减少2.08%;信用保证险收入6.22亿元,同比减少33.33%。

车险方面,方正证券分析师许旖珊指出,当下,新能源汽车销量占比持续提升,有望带动车险保费高个位数增长。

近年新能源汽车销量快速增长,2014年全年新能源汽车销量仅2.2万辆,占汽车销量 0.9%;截至2023年末,新能源汽车销量达119万辆,占汽车销量37.7%。

在此背景下,金融监管总局财险司于近日向各财险公司下发《关于切实做好新能源车险承保工作的通知》,促进新能源车险高质量发展,提高新能源车险服务质效,进一步提升消费获得感。

“截至2023年上半年,中国人保积极开拓新能源车保险市场,其新能源车承保数量同比增长54.4%,实现保费收入126.3亿元,同比增长54.7%,新能源车险增速远高于车险整体增速,保费占比已达9.4%。”许旖珊分析指出,“未来,随着新能源汽车渗透率持续提升,车险保费规模或将持续提升,公司综合成本率在科技赋能与风险减量持续发力下维持稳定,车险业务有望维持高增。”

同时,许旖珊亦指出,当下,车险头部公司马太效应明显,报行合一背景下有望持续集中。“车险多轮费改、报行合一等制度落地,持续规范行业不正当费用投入的竞争,行业竞争更加有序,头部公司可凭借服务、品牌优势等获得客户资源。”

(作者:郑嘉意 )

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。