我们认为,本次LPR调降的幅度和方式虽然在市场意料之外,但前期监管已经陆续发声表示要降低利率,市场对降息的预期也在前期有所准备,因此整体而言,此次事件本身并未超出预期。从基本面的角度来看,这一举措仍将增加市场信心,有助于降低居民增量房贷利率,提振房地产市场在销售端更快地实现去化,从而推动国内经济增长。然而,目前来看,2023年政策落地后,房地产市场仍面临一定压力,因此本轮5年期以上LPR调整的最终效果还待观察,可能需要更多的配套政策出台。从降息的时点来看,这或表示汇率成为掣肘的考虑在下降(即人民币的贬值压力较去年有所减缓),同时也表明我国货币政策具有较强的独立性和自主性。展望后市,我们认为2024年年内我国仍有降息的空间,但时机选择仍需要兼顾内外因素。

理论上,加息大概率会导致该国货币走强,降息大概率会导致该国货币走弱。然而,在此次央行调降5年期LPR后,并未对人民币汇率走势产生负面影响,人民币即期汇率在调降后的一周内整体保持平稳。究其原因,可能有以下原因:一是,这反映了人民币汇率对政策发力的积极反馈,表明市场对国内经济预期的改善,从而对人民币汇率形成了一定的支撑;二是,此次LPR调降是非对称性的,且MLF并未首当其冲地进行下调。

那么是否意味着人民币汇率就此摆脱贬值压力?考虑到:海外方面,“美强欧弱”的基本盘未发生根本改变;国内方面,在当前国内经济稳步复苏但地产端仍待有效恢复的现状下,人民币仍面临一定来自国内自身基本面方面的轻微贬值压力;外汇政策层面,随着在岸人民币即期汇率来到7.20关口,我们也发现了外汇政策层面的操作就会增多的现象。因此,短期央行仍对人民币起到护体作用,从而使得人民币进一步贬值的幅度和速度均偏缓。接下来,我们仍需关注在岸人民币即期汇率在7.20关口的表现,若贬破,则汇率的整体运行中枢将上移。然而,根据我们的预计,在短期内受到提振的市场信心影响下,人民币汇率整体短期大概率会继续保持在7.20下方相对稳定的水平。

风险点:海外主要央行货币政策超预期、国内经济复苏不如预期、地缘政治局势发展超预期

一. LPR知识补给站

1.1 什么是LPR?

贷款基础利率或贷款市场报价利率(Loan Prime Rate,简称“LPR”),其是中国人民银行推出的一种利率定价机制。它是商业银行对贷款利率的基准,也是商业银行向借款人报价的参考利率。

1.2LPR是如何被定价的?

在2019年之前,LPR的定价是由中国人民银行(央行)直接发布的。央行根据自身的考虑和宏观经济情况来决定LPR的水平。这种定价机制相对较为集中,央行对LPR的定价具有较大的决策权。然而,2019年8月,中国央行宣布对LPR定价机制进行改革,改革后的LPR定价机制更加市场化和透明。

根据上海银行间同业拆放利率网站的信息,LPR目前由一些具有代表性的商业银行(报价行)根据公开市场操作利率(主要是中期借贷便利利率,简称为“MLF”)加点来形成报价。这些报价由全国银行间同业拆借中心计算得出,即LPR定价机制采用了“公开市场操作利率加点”的方式。从这个机制可以看出,央行通过调整MLF利率,可以影响LPR的变动,从而进一步影响市场利率水平。通过这种方式,央行可以间接地影响信贷市场产品的定价,进而对整个金融市场产生影响,从而达到宏观调控的目的。这一机制有助于推进利率市场化,并完善金融市场基准利率体系,为指导信贷市场产品定价提供了更加有效的工具。

具体来看,目前LPR报价行包括20家银行(见表1.1.1),每月20日(遇节假日顺延)9时前,各报价行以0.05个百分点为步长,向全国银行间同业拆借中心提交报价,全国银行间同业拆借中心按去掉最高和最低报价后算术平均,并向0.05%的整数倍就近取整计算得出LPR,于当日9时15分公布,从而为银行贷款提供定价参考。

1.3 LPR的类型有哪些?

LPR的期限包括1年期和5年期两种,两者区别主要为:

1. 适用贷款期限不同。一年期LPR主要适用于贷款期限为五年及以下的贷款,因此主要与企业中、短期贷款利率挂钩;五年期LPR主要适用于贷款期限为五年以上的贷款,因此通常与住房贷款利率对标。央行可通过对不同期限的LPR进行调控,平衡经济发展和房地产市场稳定之间的关系。

2. 报价机制不同。1年期的LPR利率报价是基于多个因素的,包括资金成本(如MLF成本)、风险成本、资金占用成本和操作成本等。通过综合考虑这些因素,得出1年期LPR的报价。而5年期LPR利率的报价是在1年期LPR的基础上加上期限溢价得出的。期限溢价是指为了反映长期借贷的风险和成本,而在短期LPR基础上额外加上的费用。

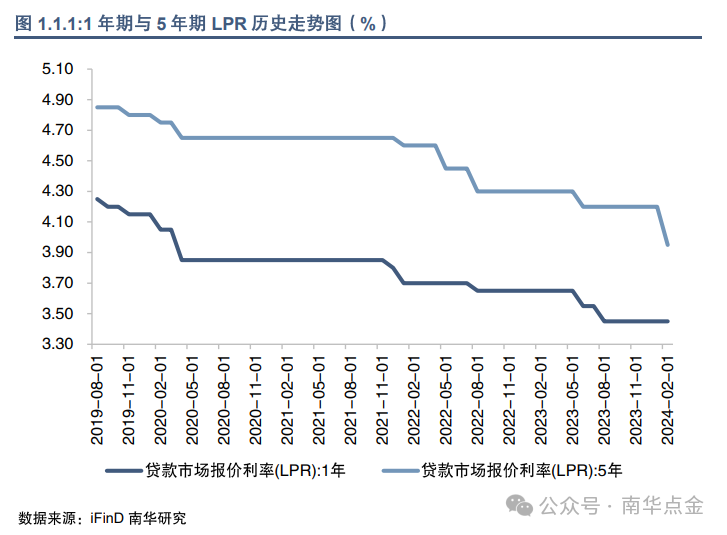

1.4 LPR历史调整回顾

经统计,自2019年LPR报价改革后,央行对LPR报价共采取过9次非对称下调,其中2024年2月的5年期以上LPR下调幅度超过1年期25个基点,为史上最大力度的非对称降息。并且是第二次(上一次发生在2022年5月)在MLF未下调的情况下,央行对5年期以上LPR下调,意味着MLF与LPR之间的传统线性关系或已打破,即先有MLF调降再有LPR调降的调整规律。

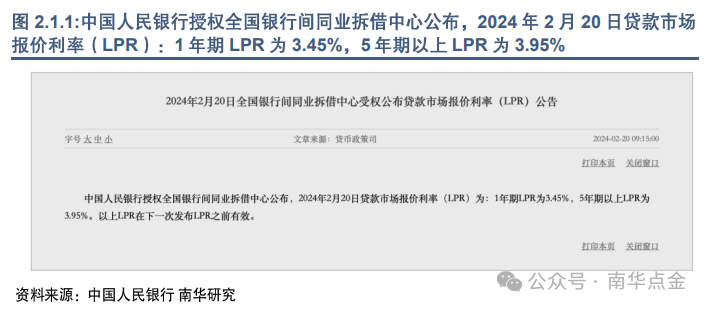

二. 本次5年期LPR下调的逻辑

北京时间2024年2月20日早上9点15分,中国人民银行授权全国银行间同业拆借中心公布,2024年2月20日贷款市场报价利率(LPR)为:1年期LPR为3.45%,5年期以上LPR为3.95%。以上LPR在下一次发布LPR之前有效。本次降息后意味着首套和二套房贷利率的“名义下限”分别降至3.75%和4.15%。

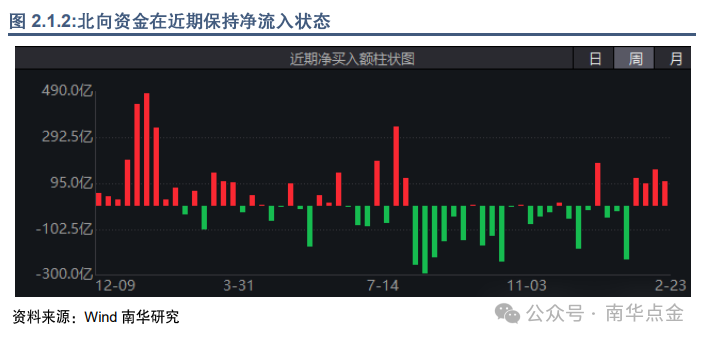

对于此次5年期以上LPR下调25个基点,汇市的即刻反应出现了分化。在信息公布前,大约在北京时间8点半左右,USDCNH出现了一波上行,但在信息公布后,USDCNH即期汇率开始下行,而USDCNY即期汇率则短线上升。从全周的角度来看,尽管美联储官员继续释放偏紧缩的态度,但在欧洲央行不急于降息的表态下,导致美元指数略微走弱。与此同时,国内5年期以上LPR创下历史最大降幅,使得市场信心明显提振,北向资金保持净流入状态。因此,在上周(2月19日-23日),USDCNH和USDCNY即期汇率的整体走势保持相对稳定的状态。

2.1 如何解读此次LPR的调降?

我们认为,本次LPR调降的幅度和方式虽然在市场意料之外,但前期监管已经陆续发声表示要降低利率,市场对降息的预期也在前期有所准备,因此整体而言,此次事件本身并未超出预期。展望后市,我们认为2024年年内我国仍有降息的空间,但时机选择仍需要兼顾内外因素。

首先,从基本面的角度来看,我们认为LPR降息结构的反转,背后或是房地产市场的变化。5年期以上LPR利率是企业中长贷和个人住房贷款定价的参考基准。然而,选择在开年2月进行调降意味着今年以来的存量房贷利率将无法享受到本次LPR下调带来的好处。尽管如此,这一举措仍将增加市场信心,有助于降低居民增量房贷的利率,促进房地产市场更快地实现去化,从而推动国内经济增长。不过目前看来,2023年政策落地后,房地产市场压力仍不小。因此,本轮5年期以上LPR调整的最终效果仍待观察,可能还需要更多的配套政策出台。

其次,从降息的时点来看,虽然市场认为去年四季度可能是一个相对好的降息时机,当时市场对美联储的降息预期也较为激进。但或出于对汇率的考虑,央行并没有在彼时选择降息,而是等人民币汇率在当前7.10-7.20左右的区间内保持相对稳定后,以及发达经济体货币政策的外溢性朝着压力减小方向发展的当下,才选择降息。这或表示汇率成为掣肘的考虑在下降(即人民币的贬值压力较去年有所减缓),同时也表明我国货币政策具有较强的独立性和自主性。

2.2 对汇率影响几何?

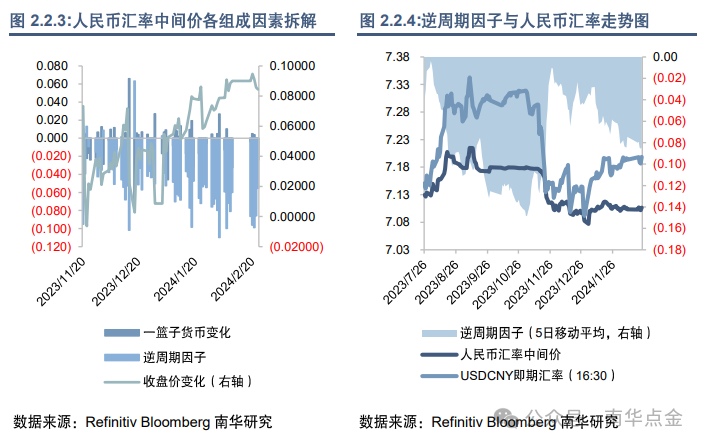

总体来看,近两年中美宏观经济基本面表现分化,在货币政策取向上也出现了差异,导致中美利差扩大。在此背景下,中国面临较大的资本外流压力,人民币汇率承压。根据理论,加息的货币通常会走强,而降息的货币则会走弱。为何在央行调降5年期LPR后,其并未对人民币汇率走势产生负面影响,取而代之的是人民币即期汇率在调降后的一周内整体保持相对平稳。究其原因,可能有以下原因:一是,这反映了人民币汇率对政策发力的积极反馈,表明市场对国内经济预期的改善,从而对人民币汇率形成了一定的支撑;二是,此次LPR调降是非对称性的,且MLF并未首当其冲地进行下调。

那么这是否意味着人民币汇率就此摆脱贬值压力?综合考虑以下几方面因素,我们认为在短期内,受到提振的市场信心影响下,人民币汇率整体大概率会继续保持在7.10-7.20相对稳定。但仍需关注在岸人民币即期汇率在7.20关口的表现,若贬破,则汇率的整体运行中枢将上移。

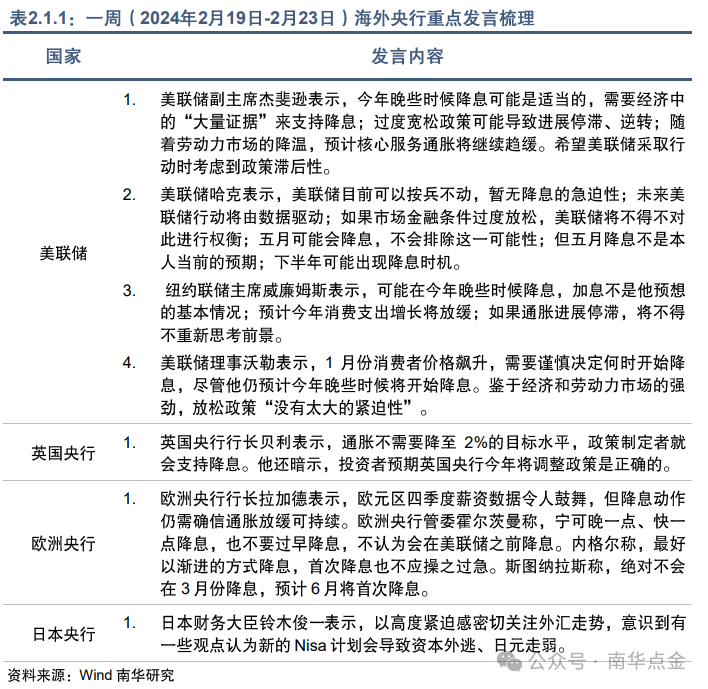

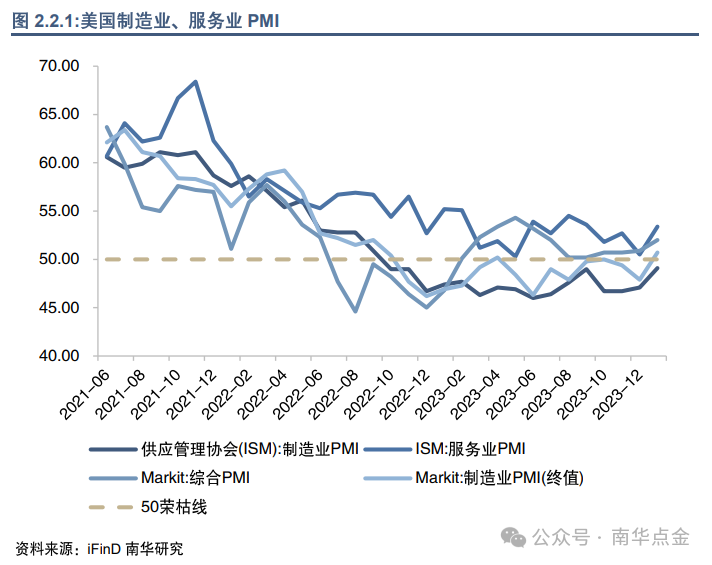

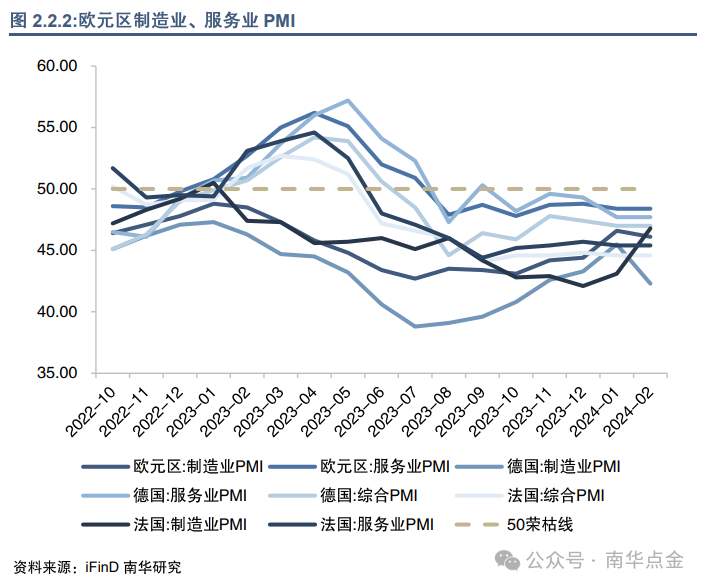

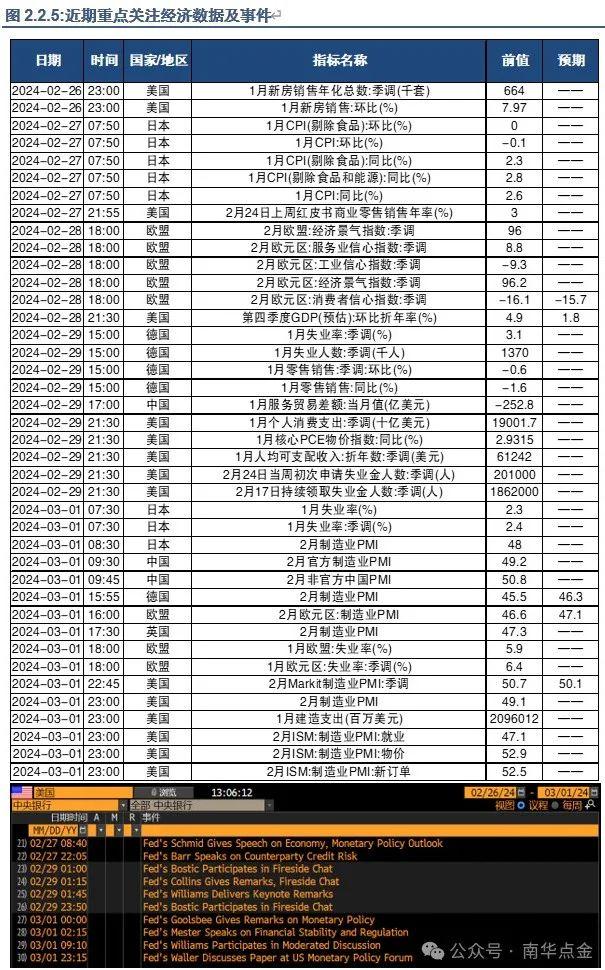

一是,海外方面,“美强欧弱”的基本盘未发生根本改变,上周公布的一些美国数据显示美国经济增长稳健:上周美国首次申请失业救济人数超预期下降至一个月低位;2月美国Markit制造业PMI意外攀升至17个月新高,服务业和综合PMI环比1月有所回落,但都稳处扩张区间。从近期公布的美欧PMI数据来看,尽管欧元区PMI边际改善,特别是法国2月PMI数据高于预期,短暂给予欧元支撑。但从比较的角度来看,与美国PMI(制造业和服务业PMI均处于扩张区间)相比,欧元区PMI的表现依旧指向其经济的疲软。整体来看,欧元区2月PMI呈现“服务争气,制造业泄气”的状态。在服务业表现乐观的带动下(景气度回升至50荣枯线水平,远超预期值48.8,结束持续6个月的萎缩),欧元区2月综合景气度回升至近8个月新高。然而,制造业表现依旧疲软,自2022年7月以来一直在荣枯线下方徘徊,且在2月进一步加深低迷程度,再次成为欧元区经济的拖累。从国别来看,作为欧元区经济火车头的德国依旧未能发挥带头作用。虽然服务业PMI略有改善,就业人数的大幅增加提供了一定支撑,但制造业PMI在收缩区间进一步下探,制造业仍存在需求疲软的问题,这反映在国内外新订单上。相比之下,法国的整体经济景气度较好,2月制造业和服务业PMI均有所回暖。这一改善的原因在于新订单降幅有所收敛,产出价格增速也得到了同样的改善。

二是,国内方面,春节红利对人民币可能会有一定的支撑作用,但很可能只是短暂的。尽管我们看到春节期间国内服务类消费较为活跃(体现在电影票房收入、出行人次等),但地产市场表现依旧较为堪忧,仍待政策提振。在当前国内经济稳步复苏但地产端仍待有效恢复的现状下,人民币仍面临一定来自国内自身基本面方面的轻微贬值压力。

三是,外汇政策层面,随着在岸人民币即期汇率来到7.20关口,我们也发现了外汇政策层面的操作就会增多。因此,短期央行仍对人民币起到护体作用,从而使得人民币进一步贬值的幅度和速度均偏缓。

申明:以上评论由南华期货分析师周骥(Z0017101)提供。观点仅供参考,不构成任何投资建议。市场有风险,投资需谨慎。

(作者:南华期货 )

声明:本文由21财经客户端“南财号”平台入驻机构(自媒体)发布,不代表21财经客户端的观点和立场。