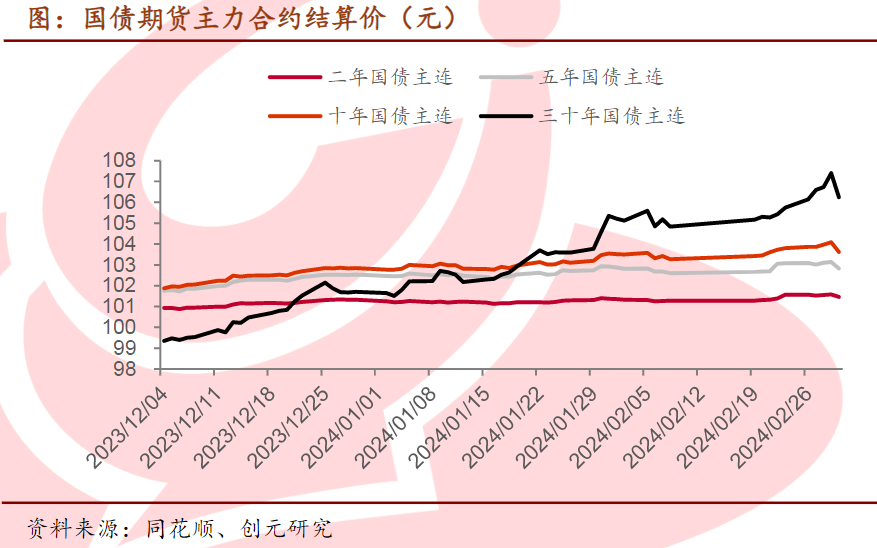

2024年以来,国内长端利率持续下行,债券市场迎来强劲牛市。近期,10年期国债到期收益率降至2.32%,30年期国债到期收益率降至2.48%,30年期-10年期国债期限利差已降至历史极低水平。

行情似乎还未结束,3月6日,国债期货持续走高,其中10年期主力合约盘中触及104.29续创历史新高。同时,10年期国债活跃券“23附息国债26”收益率跌至2.31%附近。

受益债市走牛,投资债券市场的基金收益率亮眼。Choice数据显示,截至3月5日,有超2000只债基的复权单位净值创新高。

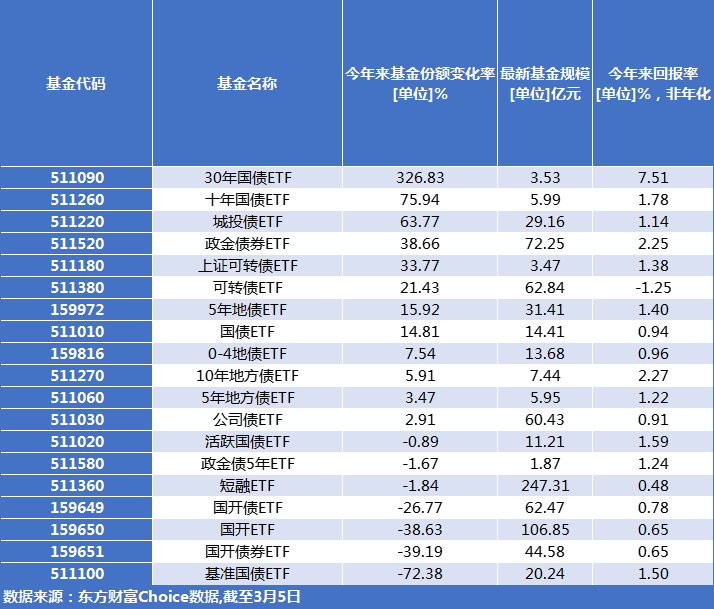

值得一提的是,30年期、10年期国债到期收益率持续下跌,让对应的债券ETF后“吸金”能力大增,30年国债ETF(511090)今年来基金份额增长超300%,十年国债ETF(511260)基金份额增长76%。

债市走牛,此轮债牛何时会到头?“真香”的债基还能上车吗?

长期国债利率再创新低

3月6日,市场全天震荡调整,三大指数均小幅下跌。

另一边,债券市场持续走强。国债期货持续走高,10年期主力合约盘中创新高。截至当日收盘,30年期主力合约涨0.67%,10年期主力合约一度涨至104.29,续创历史新高,收盘涨0.24%,5年期主力合约涨0.14%,2年期主力合约涨0.02%。

实际上,近期国债期货多品种近三个月均创下历史新高,从成交及持仓看,30年国债期货成交活跃度持续上升,持仓量创下上市以来新高。

实际上,债券市场自年初开始就延续了去年的小牛行情。据21世纪经济报道,Wind数据显示,10年期国债收益率去年一季度回升至2.9%,但此后整体呈回落态势,其中二季度、三季度、四季度分别回落22BP、-4BP、12BP。而今年开年至2月底的时间里,10年期国债收益率已经由去年底的2.56%降至2.35%,回落了21BP。

而春节后,30年期国债收益率下行更快,成为近期债券市场上表现最抢眼的券种。Wind数据显示,2月29日30年期国债收益率在2.48%左右,已低于一年期MLF利率。相比去年末,30年期国债收益率下行了34BP,下行幅度高出10年期国债收益率13BP。

创元期货指出,2024年债牛来得如此迅猛主要由于市场对于宽货币预期较为一致,以及机构配置行为的助推共同导致。

对于宽货币的预期,一方面源于经济弱修复格局始终未破,超预期的刺激政策并未出台,居民资产负债表承压;另一方面,低通胀背景下,实际利率仍处于高位,调降利率对于缓解实体融资成本至关重要;此外,出于银行息差端的压力,LPR调降后也为未来存款利率调降打开空间。

而30年债的强势,除去债市基本面乐观以外,长短端债券交易逻辑差异,久期策略性价比推动机构加大配置,以及超长债缺乏政策利率锚点等均推动30年债走向极端。

中金公司指出,近期债市走牛,一方面是由于基本面预期较弱,对未来货币政策进一步宽松的预期,另一方面是债券的供需结构原因导致,一般而言年初是银行、保险的重要配置窗口期,而近期股市表现不佳,也吸引更多避险资金从股市流向债市。

兴业证券提到,2023年10月至今的债市运行的两条主线:资产荒主线:私人部门加杠杆意愿不足+债券供给减少,配置盘面临缺资产的问题;基本面偏弱+资金利率转向稳定偏松,交易盘进场推动利率快速下行。

两千余只债基净值创新高,有债券ETF今年份额大涨300%

债市持续走强,债券型基金收益率也跟随上涨。

数据显示,今年来超5400只债券型基金(包括各类份额,下同)上涨。截至3月5日,有超2000只债基的复权单位净值创新高。有超过200只债基今年来复权单位净值增长率(回报率)超过2%,近20只债基今年来收益率跑赢沪深300指数。

新募集的债券型基金也获得了更多资金的流入。2月以来,在新基发行市场中,债基仍是主力担当。

据报道,Wind数据显示,以基金成立日口径统计,截至2月29日,2月以来有59只新基金成立,发行总份额为228.04亿份。其中,新发债基共18只,占总发行数量比为30.51%;新发债基的发行份额则高达168.23亿份,占总发行份额比为73.77%。

具体来看,浦银安盛普安利率债的发行份额达79.90亿份,华夏鼎昭利率债的发行份额为32.90亿份,分别居于前两位。东方锦合一年定开、万家稳航90天持有的发行份额则也均超10亿份,发行份额依次为15.10亿份、12.20亿份。

值得一提的是,浦银安盛普安利率债、建信宁远90天持有、上银聚泽益、泰康悦享90天持有、海富通瑞鑫30天持有这5只债基的募集天数均不超过10日,最短募集期仅4日。

值得一提的是,30年期、10年期国债到期收益率持续下跌,让对应的债券ETF后“吸金”能力大增。截至3月5日,今年来30年国债ETF(511090)今年来基金份额增长近超300%,十年国债ETF(511260)基金份额增长76%。

债市持续走牛,不少基金迎来规模激增,与此同时,不少基金也出现了收紧申购额度,控制基金规模。硬核选基数据统计,截至3月6日,债基中有1672只处于暂停申购状态,完全“闭门谢客”,1446只处于暂停大额申购状态,申购限额从0.01元到50万元不等。

债市行情还能牛多久?

债市行情开年亮眼,但快速下行的长期国债利率后续是否会陷入调整?下行空间还有多大?硬核选基梳理了机构的观点。

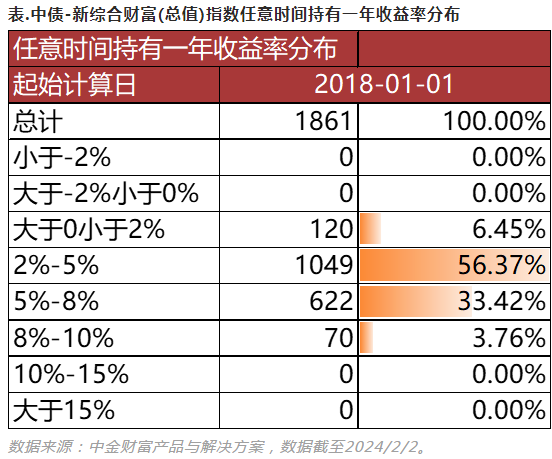

中金公司梳理发现,债市一般呈现出“牛长熊短”的特征,回调持续时间短,回撤幅度也很小。中金公司指出,从2018年起,任意时间持有一年债券指数的收益率分布,结果显示超过50%的概率能够获得2%~5%的收益,超过30%的概率能够获得5%~8%的收益,而亏损的概率是0%。与此同时,他们认为,从基本面来看,中国利率中枢可能长期处于下行通道。

华福证券:从期限利差、信用利差、股权风险溢价等各个维度看,债券已处于历史极值水平,短期需警惕交易风险。

银河期货:当前基本面和“资产荒”现状不支持债市走势反转。不过,一致性预期下,长债、超长债交易相对拥挤,短期虽仍可能惯性走强,但潜在利空也需格外留意。中期维度,关注财政发债节奏和发行期限分布、地产高频销售数据及权益市场走势。

兴业证券:考虑到整体缺资产,债券仍是主要选择。利率快速下行、交易拥挤度上升背景下,债市的波动相比1-2月份加大,但从基本面、政策及资金利率角度看3月仍风险可控、趋势仍在做多路径。本轮利率下行从超长债往长债、中短债传导,后续中短端利率有补降可能,但久期的价值可能仍优于杠杆价值,曲线仍维持平坦状态。

不过硬核选基需要提醒投资人的是,债型基金是不是一定保本获利呢?答案是否定的,即使是纯债基金一样存在波动,只不过波动幅度很小。

如果债券发生违约,不能如期兑付,那么纯债基金不仅没了利息,也同样损失了本金,这就是纯债基金回撤的原因。不过,不用过于担心纯债基金的回撤,随着持有债券的逐步到期兑付,只要不发生信用风险,净值都会得以修复。所以说如果纯债基金短期有波动,不妨耐心持有。但若是单日出现暴跌,很有可能就是“踩雷”,那就需要考虑赎回了。

此外,债券的剩余期限越长,利率的波动对它的影响就越大。以短期纯债型基金指数和中长期纯债型指数所反映的债基情况为例,中长期债券型基金持仓债券的到期时间长,收益相对高一些,但价格波动相对更大。短期纯债型基金和中长期债券型基金的收益和回撤情况详见下图。如果担心债券市场后续有些波动,或者计划持有相对较短时间的投资者,可以优先考虑短期纯债型基金。

(本文信息不构成任何投资建议,刊载内容来自持牌证券机构,不代表平台观点,请投资人独立判断和决策。)

(作者:胡琳 编辑:梁明)

财经日历丨掌握全球大事 预知财经要闻 速读经济数据 把握交易提示

该频道为南财特色专栏,频道刊载的内容知识产权均属广东南方财经控股有限公司所有,任何未经书面单独授权,任何人不得以任何方式使用。