周期不明,动销不畅,去库存仍是关键词。

作者:江离

原创:深眸财经(chutou0325)

年都过完了,白酒还在涨,有意思的是,酒价涨,股价跌。

这几天,剑南春、郎酒、今世缘等白酒品牌对旗下核心单品纷纷提高出厂价。

其中,剑南春水晶剑、今世缘五代国缘四开、贵州珍酒珍八、珍五、青花汾酒20、郎酒红花郎10等出厂价均每瓶上调20元,郎酒红花郎15年则每瓶上调30元。

此前,茅台、五粮液、泸州老窖都已经上涨一轮,不过这三家绝对头部品牌涨价选在了春节前。实际上,每年春节前白酒涨价已经成了传统项目,但今年这一波涨价潮却在春节后更甚。

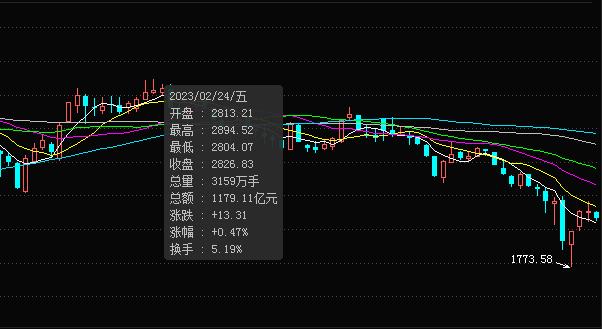

回溯过去一年白酒板块的走势,自去年2月底达到2836高点以来,如今已震荡下跌至2062点,A股46家白酒概念股,包括舍得酒业、酒鬼酒、水井坊、五粮液在内,多处于下滑态势。

图源:东方财富白酒板块周线

那么,新一轮白酒涨价潮能否换来二级市场的跟涨?从消费市场反馈来看,中国白酒真的是越贵越好卖吗?

01 千元单品,百亿算盘

中国白酒消费有一个显著特征,那就是喝白酒讲究的是品位和身份,哪个品牌响亮、价格贵喝哪个就有面子,至于酒质的好坏,倒显得其次了。

这也是为何近几年,白酒“高端化”成为多数酒企的核心发展战略之一,而打造“千元单品”也成了不少酒企的追求。

目前,白酒阵营中,五粮液、泸州老窖、郎酒、珍酒等早有价格突破千元的主力单品,而剑南春、今世缘、汾酒等核心单品,均未能突破千元价位。

因此,不少酒企也是试图借着涨价潮打开核心单品价格上升空间、销量空间。

以汾酒为例,旗下核心单品青花汾酒20出厂价上调20元/瓶。数据显示,青花系列在2022年的销售收入达到100亿。

此前,在2023青花汾酒发展论坛上,汾酒透露2023年青花系列有望实现150亿左右销售体量。而青花汾酒20销售额约占整个青花系列的6成左右,以此推断,青花汾酒20在2023年的营收约为90亿,妥妥的“百亿单品”无悬念。

今世缘、郎酒、珍酒莫过如此。

所以,对于提价原因,除了调整渠道利润水平、迫于业绩增长压力、成本提升之外,在消费者不断向大品牌、高品质产品靠拢的背景下,冲刺千元价位,打造百亿单品,“紧跟头部”跻身知名白酒品牌行列的目的更明显,也更关键。

毕竟,白酒市场“强者恒强”已成事实。

有实力、有基础的白酒品牌,为维持高端、次高端品牌形象进行提价,牺牲短期利益,选择控量保价,长期来看可以推动品牌向上发展,营销意义大于实销意义。

而之所以选择在春节后“普涨”,也是基于白酒市场存在“淡季做价格、旺季做市场”的行业规律。

简而言之,淡季通过提价占领高端,进一步塑造高端品牌优势,旺季通过降价提升销量完成目标,进一步在白酒消费者竞争中占据有利地位。

不过,在消费降级和理性趋势下,当白酒产品质量、品牌认可度和价格不相匹配时,对于没有突出特点、缺乏品牌力的中腰部酒企而言,盲目、被动跟随头部酒企涨价,可能量、价表现适得其反,失去平衡,出现负面效果。

因此,白酒涨价虽然不是新鲜事,但也不是容易事。

无论是春节前还是春节后,这波白酒涨价潮的特征都十分明显。

一是提价酒企基本上本身就是名酒、头部品牌,具有市场基础和品牌号召力;二是提价产品都是畅销的核心大单品,年销几十亿甚至百亿;三是涨幅十分克制,除茅台、五粮液之外,提价幅度均在20-30元左右。

02 虚涨背后,两极化明显

从酒企立场出发,涨价对于品牌战略是利大于弊的事情。所以从A股一些已经披露的业绩预告和过往财报数据中,“增长”是常见字眼。

2023年,头部品牌茅台、五粮液、汾酒等营收、销售收入两位数增长:茅台在第七届第二次职工代表大会上透露,2023年实现营收1644.8亿元,同比增长20.5%,利润总额1083.5亿元,同比增长18.8%。

紧随其后的五粮液,公司总工程师、食品安全总监杨韵霞曾向媒体介绍,2023年五粮液集团公司销售收入1770.98亿元,同比增长13.89%。

至于争夺第三的汾酒和洋河,目前可查数据停留在2023年前三季度。具体而言,2023年前三季度,汾酒整体营收267.44亿元,同比增长20.78%;净利94.31亿元,同比增长32.68%。同期洋河股份总营收为302.8亿元,同比增长14.35%;净利润102亿元,同比增长12.47%。

此外,今世缘、西凤酒“堪堪”触及百亿。

但同样,白酒市场两极化趋势也更加明显。

在头部高端往千亿、百亿目标迈进时,次高端、中尾部酒企的日子并不好过。业绩预告显示,2023年水井坊营收、净利仅5%左右的微增,伊力特业绩预告未完成25亿营收目标,皇台酒业由盈转亏。

不过,对于上市酒企公开披露的财报数据,市场自有“判断”。

尤其是在经销体系占主导的商业模式下,经销商对酒企连连上涨的业绩颇具微词。

作为链接上游厂商和下游消费者的桥梁,经销商需要提前支付货款且承担库存压力,而白酒企业只要将产品出厂就算业绩,因此大量白酒产品只是停留在经销商一层,并未实际销售至消费端。

而白酒市场在2019-2020年形成的“核心资产泡沫”延续至今,目前除茅台外,多数高端白酒价格倒挂,不少经销商以低于产品进货价在出货销售。

因此,对于经销商而言,这轮涨价潮实为“虚涨”,酒企仅针对出厂价、渠道供货价提价,而非市场指导零售价提价,有点“耍流氓”。

一边是进货成本上升,另一边是销售价格不变,经销商利润进一步压缩,怎么愿意买单?

毕竟即便涨价,产品只有销售出去到消费者手上,才是完整闭环。否则,库存只是库存,无论多值钱,都只是一堆货而已,而并非所有的高端白酒都像茅台一样“硬通货”。

长远来看,消费者才是最终承担者。

短期终端价格虽然能保持稳定,但保不齐未来经销商调整策略、减少促销活动来向消费者转嫁压力。

如此一来,最终挤压的还是消费者购买意愿。

03 只涨不降,谁来买单?

对目前的白酒市场来说,价格上涨并不能改变状况,关键在于产能过剩下的去库存。

据国家统计局官网数据显示,2023年规模以上企业白酒产量449.2万吨,虽然同比减少2.8%,但是各大酒企仍在新开项目扩产能。至于业界纷纷追逐的“酱香”系列,行业预测产能将在2025年爆发,达到80万千升。

供给不断扩大的形势下,白酒消费需求却没有明显变化。

尤其是同一款产品、同一个品牌,在原材料成本、产品品质均没有提升的情况下,酒企单纯提价,更是降低了消费者的购买意愿。

因此,在当前形势下,相比于简单提价,白酒企业更应该考虑的是如何创新、调整产品结构,注重产品品质、价值和差异化,满足消费者更为理性的需求。

至于到底该如何创新、调整产品结构,去年,“一哥”茅台和瑞幸的联名营销,或许给酒企提供了新思路:抢夺年轻人,就是抢夺未来市场。

根据中国酒业协会发布的《2023年中国白酒行业消费白皮书》显示,白酒消费群体中95后(不包括未满18岁人群)占比提升至18%,而1985年至1994年出生的中青年人群占比更是达到了34%;

此外,里斯战略定位咨询公布的《年轻人的酒》报告显示,潜在年轻酒饮人群高达4.9亿,年轻人酒饮市场规模达4000亿元;

同时,根据中国社会科学院数据,2023年上半年,全国白酒消费者群体达到4.2亿人次,同比增长6.4%,其中年轻消费者 (25-40岁) 占比达到38%,同比增长8.2%。

种种行业数据表明,年轻人是未来市场的主力军,白酒需要年轻人。

而想要年轻人买单,酒企需要从两个方面优化思考。

一是产品方面,从包装、价格、品牌等多方面,都需要向年轻人靠拢,如产品低度化、健康化、利口化,包装个性化、时尚化,营销创意化等等。

二是渠道方面,线下经销商稳固之外,线上渠道才能提供第二曲线。公开数据显示,“i茅台”上线15个月内实现营收超212亿;五粮液2022年线上营收达42.48亿,而2020年这一数据为19.56亿;汾酒电商板块2020年营业收入7.59亿,到2022年实现了80.11%的高增长,达到17.15亿。

以上数据足以表明,白酒渠道建设已经避不开线上电商。

最后,除了年轻化之外,对于白酒行业2024整体发展趋势,包括国泰君安证券、平安证券、东方证券、华创证券等在内的券商都认为表现会优于2023年,但是具体到每家酒企业绩,或许跟上行业节奏并不简单。

(作者:深眸财经 )

声明:本文由21财经客户端“南财号”平台入驻机构(自媒体)发布,不代表21财经客户端的观点和立场。