本期作者:

张夏 招商证券首席策略分析师 S1090513080006

节后北上资金逐渐结束此前流出状态转向净流入,结构上托管于外资机构的北上资金已成为净流入主力,未来随着国内经济温和回升以及美联储政策转向,有望延续回流,对A股大盘成长风格形成一定提振作用。此外,偏弱的社融数据对市场情绪或有一定影响,但在当前各项政策集中发力的背景下,融资需求有望逐渐得到支撑。

行业层面关注三条线索:

1. “新质生产力”相关领域;

2. “消费投资”方面涉及扩大消费与设备更新领域;

3. 出海相关领域。

对应行业主要是TMT、机械、医药、电力设备、汽车、家电、纺织服饰等。

01

外资为何大幅流入A股以及流入的方向?

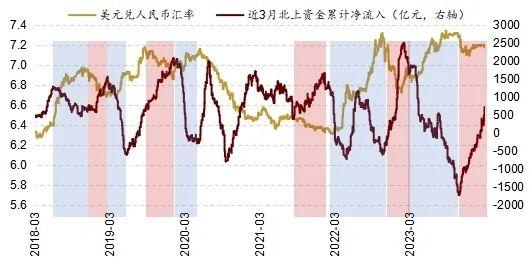

1月底以来北上资金逐渐结束此前流出状态,转向净流入,春节后北上资金净流入明显加速,截至目前2024年北上资金已累计净买入706亿元。

▍图1:开年以来北上资金累计净流入近480亿元

资料来源:Wind,招商证券

北上资金的托管机构分类别来看,当前托管于外资机构的北上资金已成为净流入主力。随着市场企稳回升,托管于外资机构的北上资金风险偏好修复并转向净流入,前期托管于中资券商的外资净流入明显放缓。

截至2024年3月15日,托管于外资银行的北上资金已累计净流入396亿元,托管于外资券商的北上资金累计净流出规模持续收窄。

▍图2:托管于外资券商的北上资金近期整体净流入

资料来源:Choice、招商证券

▍图3:托管于外资银行和外资券商的北上资金持续净流入

资料来源:Choice、招商证券

究其原因:

1. 富时罗素指数调整带来被动跟踪资金将进一步增配A股。英国富时罗素指数公司(FTSE Russell)公布全球股票指数(FTSE Global Equity Index Series)半年度指数审查报告。报告显示,将新调入A股76只,调出1只。此外,按照富时罗素2023年8月3日公告,将于今年3月把2023年9月沪深港通扩容后新调入的A股的纳入因子从12.5%提升至25%,调整措施将于3月4日生效,3月15日进行指数调仓。此次调整后,A股占富时全球股票指数市值比例将进一步提升,富时罗素指数的被动跟踪资金将进一步增配A股。

2. 美元兑人民币汇率保持相对稳定。2023年11月以来,人民币经历一波快速升值后开年以来美元兑人民币汇率整体横盘震荡且略有升值,为北上资金净流入创造了一个相对稳定的汇率环境。

3. 印度、日本等外围股市创历史新高的同时,A股估值性价比突出,外资或存在一定组合再平衡的诉求。

4. 2月CPI同比转正叠加1-2月进出口超预期改善,积极因素累积增多,经济预期或有所修复。2月CPI同比由上月下降0.8%转为上涨0.7%,尽管有春节错位影响,但仍好于市场预期,此外1-2月进出口均超预期改善,经济基本面及改善预期有所修复。

▍图4:美元兑人民币汇率经历前期快速升值后保持横盘震荡

资料来源:Wind,招商证券

▍图5:2月CPI同比转正回升好于市场预期

资料来源:Wind、招商证券

▍图6:中国1-2月进出口超预期改善

资料来源:Wind、招商证券

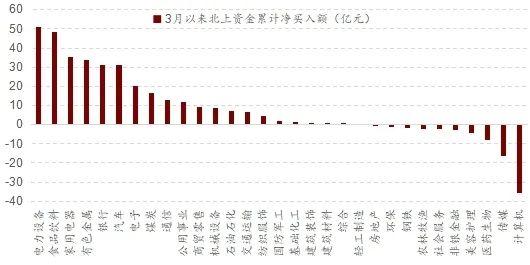

从净流入行业角度看,3月以来北上资金整体偏好买入电力设备、食品饮料、家用电器等行业。

从净买入规模看,北上资金对电力设备、食品饮料的净买入额分别为51亿、48亿,远高于其他板块。同时家用电器、有色金属、银行等板块也获得了北上资金较多的净买入,净买入额大于30亿元。

相比之下,3月以来北上资金净流出计算机、传媒、医药生物,分别净流出35亿元、16亿元、8亿元。

▍图7:3月以来北上资金累计净买入额行业分布

资料来源:Wind,招商证券

在行业选择上,托管于中资机构的北上资金偏好比较稳定,节后市场企稳回升以来,每周净买入规模最高的行业都集中在银行、食品饮料、非银金融、电子、汽车、医药生物、电力设备等权重行业。

托管于外资机构的北上资金加仓的行业相对分散,且波动较大。第一,是延续外资对大白马的偏好,加仓银行、食品饮料等行业;第二,加仓了交运、采掘、公用事业等高股息行业;第三,加仓了电力设备、电子、汽车等偏成长或者景气度边际改善的方向。

▍表1:近四周以来托管于中资机构和外资机构的北上资金周度行业净买入分布

资料来源:港交所、招商证券

02

2月社融数据怎么看?

今年1月社融开门红后,2月社融整体有所回落,考虑到春节错月的影响,我们将1-2月的社融数据进行合并分析。1-2月新增社融规模8.06万亿元,相比去年同期同比少增1.1万亿元。一方面,去年年初社融强势,造成高基数;另一方面,这显示当前融资需求的恢复尚不稳固,无论新增社融规模还是存量规模增速均有所回落。

▍图8:社融增速回落

资料来源:Wind、招商证券

从社融结构来看,第一,人民币贷款同比明显少增。1-2月发放给实体经济的人民币贷款为5.8万亿元,同比少增9324亿元;其中2月同比少增8411亿元。

第二,表外融资同比略少增。1-2月非标融资新增2720亿元,同比少增685亿元,其中委托贷款和未贴现承兑汇票分别同比少增1038亿元和少增946亿元。

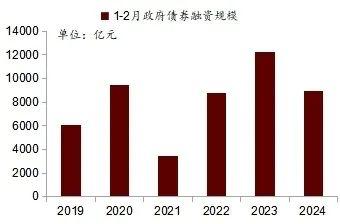

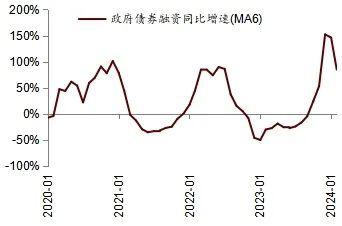

第三,直接融资中,政府债券发行节奏较去年同期放缓是主要拖累,但绝对规模仍处于近些年较高水平。具体而言,1-2月直接融资新增1.6万亿元,同比少增3027亿元,其中,政府债券同比少增3320亿元。

往后去看,随着两会结束,政府专项债和特别国债发行可能逐渐提速,有望对政府债券发行形成支撑。

▍图9:1-2月社融增量结构

资料来源:Wind、招商证券

▍图10:1-2月不同部门人民币贷款

资料来源:Wind、招商证券

▍图11:1-2月政府债券融资规模处于近些年较高水平

资料来源:Wind、招商证券

▍图12:政府债券融资增速有所放缓

资料来源:Wind、招商证券

从不同部门信贷结构来看,第一,企业部门融资需求偏弱,但企业中长期贷款保持了较高韧性。

具体来看,1-2月企业部门新增人民币贷款5.43万亿元,同比少增8600亿元。其中,票据融资收缩1.25万亿,同比多减7384亿元,或与银行的信贷投放节奏有关,未表现出票据“冲量”。

1-2月企业短期贷款同比少增985亿元,相比之下,企业中长期贷款同比仅少增100亿元,在去年同期高基数情况下仍保持了较高韧性。新增企业中长期贷款增速(MA6)连续两个月回升。

往后去看,随着新一轮大规模设备更新和以旧换新政策的落地推进,有望继续对企业中长期贷款形成支撑。

▍图13:新增企业中长期贷款增速连续两个月回升

资料来源:Wind、招商证券

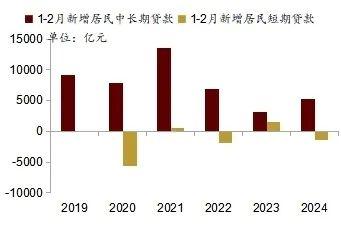

第二,2月单月居民部门融资重回收缩,1-2月主要是短期贷款收缩明显,中长期贷款则在去年的低基数下同比多增,但属于近些年较低水平。具体来看,2月居民部门贷款同比多减7988亿元,短期贷款和中长期贷款分别同比变化-6068亿元和-1901亿元。

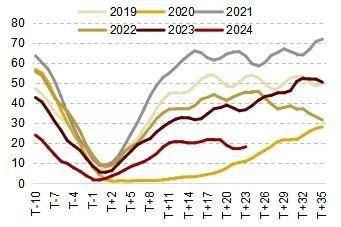

1-2月合并来看,居民部门短贷收缩1340亿元,同比变化-2899亿元,处于近些年中等水平,显示居民消费需求仍有待提升。居民长贷新增5234亿元,是2019年以来1-2月居民新增中长期贷款的次低水平,仅比23年的低基数同比多增2140亿元。对应到高频数据来看,春节前后商品房成交处于近几年同期较低水平,地产销售偏弱是居民中长期贷款偏弱的主要原因。

▍图14:1-2月新增居民中长期贷款处于近些年较低水平

资料来源:Wind、招商证券

▍图15:30大城市商品房成交面积十日均值相当于2019年和2023年同期的34.2%和49.6%

资料来源:Wind、招商证券(更新时间:20240313)

03

总结

行业配置层面,后续需要更加重视政策趋势和产业趋势带来的细分赛道和细分行业投资机会。

结合两会中重点提及的领域和2023年年报/2024年一季报预期,我们推荐关注三条线索:

1. “新质生产力”相关领域;

2. “消费投资”方面涉及扩大消费与设备更新领域;

3. 出海相关领域。

对应行业主要是TMT、机械、医药、电力设备、汽车、家电、纺织服饰等。

风格选择方面,龙头风格回归,从红利策略到红利成长。随着小微盘风格触底反弹后,目前不同风格回到相似的起跑线。

综合监管导向、企业盈利边际改善、各行业供应格局、增量资金的边际变化等因素,我们认为市场在新的一年开始逐渐形成新的风格导向,投资者会更加重视现金流占比比较高、竞争格局优化、企业盈利边际改善并有维持预期的行业龙头,大盘成长、沪深300、中证A50可能会相对更加占优。

此策略我们称之为“红利成长”,即当前有一定的分红能力且未来有一定成长性的行业龙头。

除此之外,新质生产力代表性龙头指数科创50,仍然是今年值得关注。

特别提示:

本篇文章摘录于2024年3月16日公开发布的研究报告《春节后为何北向加速流入A股及增持的方向——A股投资策略周报(0316)》,完整内容以研究报告为准。

风险提示:

经济数据不及预期,海外政策超预期收紧。

免责声明

本报告中的信息均来源于公开资料,本公司对这些信息的准确性和完整性不作任何保证。本报告内容及投资组合仅供参考,不构成投资建议,投资者据此操作,风险自负。本公司及其雇员对使用本报告及其内容所引发的任何直接或间接损失概不负责。本公司及作者在自身所知情的范围内,与本报告中所评价或推荐的证券没有利害关系。

未经本公司授权许可,任何引用、转载以及向第三方传播等行为均可能承担法律责任。

(作者:招商证券 )

声明:本文由21财经客户端“南财号”平台入驻机构(自媒体)发布,不代表21财经客户端的观点和立场。