泸州银行营收净利增速均超20%背后:公司银行业务税前利润占比降至7.63%

21世纪经济报道 记者李愿 北京报道

近年来,受宏观经济形势等多种因素影响,银行业发展面临着不少的压力,商业银行尤其是中小银行业绩多数下滑,资产质量承压。

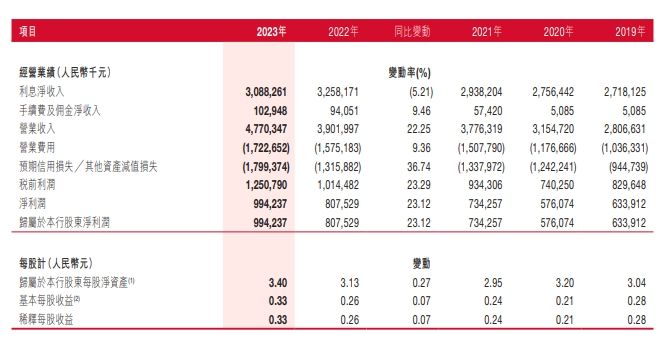

3月22日,位于四川的泸州银行(1983.HK)发布的财报显示,2023年该行实现营业收入、归属于上市公司净利润分别为47.70亿元、9.94亿元,增速为22.25%、23.12%,增速同时高于20%,这在中小银行中较为少见。拉长时间,自2019年以来,除2020年该行归属于上市公司净利润增速有所下滑外,其他年份的营业收入、归属于上市公司净利润均保持较好的增长。

不过,分部门来看,2023年泸州银行零售银行、金融市场业务营业收入比重有所波动,而公司银行业务的税前利润波动更大,占营业收入的比重仅为7.63%,2022年这一比重为59.39%,与此同时金融市场业务税前利润占比则从2022年的12.33%提升至73.29%。

“进入新时代,宏观经济发展形势发生显著变化,金融业发展逻辑随之而变,合理降低负债成本,适度向贷款客户让利,与企业共渡难关,已为大势所趋,更是金融服务实体经济高质量发展的时代之声。”泸州银行董事长游江在年报致辞中表示,经过2022年的初步探索总结,2023年认真谋划、全面实施业务转型,进一步向高质量发展迈进,取得了比较明显的进步。“我们实现了负债成本大幅降低,成功稳住了净利差和净息差;我们实现了增产更增收,营业收入和净利润增幅比资产、存款和贷款增幅均高出10个百分点以上;我们实现了结构和质量双升,基础客群不断扩大,优质客户明显增多,近两年新增贷款质量大幅提高,不良贷款率达到近四年最好水平。”

截至2023年末,泸州银行不良贷款余额为12.45亿元,比2022年末减少0.23亿元;不良贷款率1.35%,比2022年末下降0.18个百分点;拨备覆盖率达到372.42%,比2022年末上升115.49个百分点。

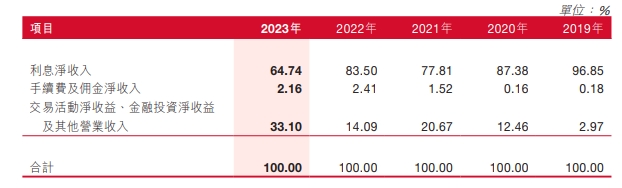

其他非息收入占比达33.10%

财报显示,截至2023年末,泸州银行总资产为1576.36亿元,较2022年末增长6.06%,其中贷款净额为884.66亿元,增速为10.58%;总负债为1467.09亿元,较2022年末增长5.98%,其中存款净额为1176.25亿元,增速为7.47%。

业绩方面,2023年泸州银行实现营业收入47.70亿元,增速为22.25%。其中,利息净收入为30.88亿元,同比下降5.21%;手续费及佣金净收入为1.03亿元,同比增长9.46%;其他非息收入为15.79亿元,同比增长187.23%。

可以看出,2023年泸州银行营业收入保持较快增长主要是其他非息收入贡献。该行在财报中披露,其他非息收入增长,一方面是交易活动净收益比2022年增加8.02亿元;金融投资净收益比2022年增加2.20亿元,主要由于以公允价值计量的金融资产持有增加及估值上升。

财报披露, 截至2023年末,该行以公允价值计量且其变动计入当期损益的金融资产为284.48亿元,占该行账面投资价值的比重为55.19%,2022年为43.70%。

对于利息净收入下降,泸州银行解释称主要是生息资产平均收益率下降所致,2023年该行生息资产平均收益率为5.59%,2022年为5.66%。2023年该行利息支出也有所下降,主要是计息负债平均成本率下降所致,2023年该行存款平均成本率为2.94%,2022年为3.22%,下降0.28个百分点,这最终导致该行净利差比2022年上升0.18个百分点至2.69%。不过,2023年该行净息差仍有所下降,为2.39%,但远高于全国城商行1.57%的平均水平。

公司银行业务税前利润占比降至7.63%

从分部业绩贡献则更能看出泸州银行2023年的巨大变化,该行有4个经营分部:公司银行业务分部、个人银行业务分部、金融市场业务分部以及其他业务分部。

财报显示,2023年该行公司银行业务占营业收入的比重为52.99%,与近几年相比变化不大,2020年至2022年分别为54.14%、54.79%、57.57%,但税前利润占比则大幅下降至7.63%,2020年至2022年分别为30.92%、32.49%、59.39%。

审计报告披露,泸州银行2023年公司银行税前利润大幅减少主要是预期信用损失大幅增加至14.37亿元,而2022年为6.99亿元,同时营业费用维持在近10亿元不变。

整体来看,2023年该行全部预期信用损失╱其他资产减值损失为17.99亿元,较2022年增加36.74%,贷款(含票据贴现)预期信用损失15.46亿元,比2022年增加6.41亿元,增幅70.90%,即贷款预期信用损失主要是公司贷款贡献。

财报披露,2023年泸州银行加强逾期贷款出现其他风险预警信号贷款的监控,做好不良贷款的清收处置:一是提前介入,加强资产质量排查和风险预警贷款管理,及时制定风险防控措施,严防贷款下迁不良;二是根据不良贷款具体情况,制定“一户一策”的风险化解方案,通过非诉催收、诉讼或仲裁清收、强制执行公证等多种方式,加大清收力度和效率,降低清收成本;三是在传统清收手段基础上,探索债权转让等多渠道化解不良资产的可能性;四是对符合核销条件的贷款,视情况予以核销,优化信贷资产结构;五是与政府相关部门及同业建立良好的沟通机制,畅通信息传递渠道,共同应对可能出现的企业经营困难问题。

同时,截至2023年末,泸州银行以摊余成本计量的贷款信用损失准备余额45.73亿元,比2022年末增长13.91亿元,增幅43.72%。

财报还披露,截至2023年末,泸州银行公司贷款不良率为1.06%,较2022年末有所下降。从行业分布看该行公司类不良贷款主要包括租赁和商务服务业、房地产业、建筑业,占公司类不良贷款总额的84.72%。

(作者:李愿 编辑:曾芳)

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。