价格战重创行业利润:车企2023年盈利能力冷热不均

摩根士丹利预测,2024年包括特斯拉等巨头在内,车企的规模及盈利增速将进一步趋缓。

21世纪经济报道记者 宋豆豆 报道

2023年,激烈“内卷”将中国汽车产销规模“卷”到首次双双突破3000万辆的高度,稳定运行多年的汽车行业规律被不断颠覆,曾经奉为圭臬的体系经验已不再适用。

“价格屠夫”的重压之下,车企陆续将“降本增效”提上日程,或直接下调终端售价,或“内卷”新车定价,连一向稳固的传统合资燃油车定价体系也开始崩塌,豪华品牌也无法保持溢价能力。

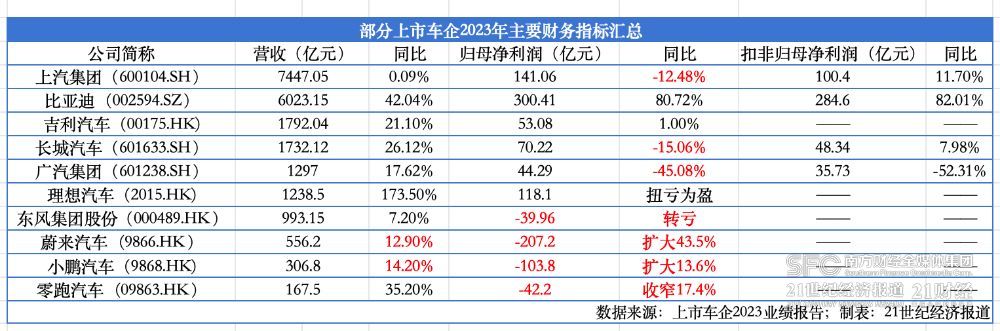

近日,整车上市公司陆续披露2023年业绩情况,21世纪经济报道记者统计了目前已披露财报的10家A/H股上市乘用车企,受价格战影响,车市份额进一步向头部企业集中,车企盈利分化正在加剧,赚钱能力均受到不同程度的影响。

10家上市乘用车企中,仅有比亚迪、吉利汽车和理想汽车三家企业2023年实现营收、净利润双双增长,其中理想汽车营收增幅最大,达到173.5%,并首次实现年度盈利,成为继特斯拉、比亚迪之后,全球第三家全年盈利的新能源车企;比亚迪日赚超8000万元,尽管营收较2022年同比增长42%,但相较于2022年96.2%的增速大幅萎缩。

上汽集团、长城汽车、广汽集团、东风集团股份、蔚来汽车、小鹏汽车6家车企出现营收增长但净利润下降,其中上汽、长城和小鹏净利润下滑在10%左右,广汽和蔚来净利润同比几近腰斩;零跑汽车报告期内营收增长的同时亏损进一步收窄。

有业内人士直言,新能源汽车的成本高企,规模效应没有充分显现。2023年行业在售的新能源车型403款,平均月销量只有1500辆,100多个乘用车品牌现在真正能够盈利的还寥寥无几。

摩根士丹利预测,全球电动车市场已经供过于求,2024年,包括特斯拉等巨头在内,车企的规模及盈利增速将进一步趋缓。

民营三强鏖战激烈

近年来,随着中国品牌在技术、品牌、服务等方面的快速发展,以及对本土市场和消费者需求的深刻理解,自主品牌在新能源汽车领域实现弯道超车,2023年中国品牌乘用车市场份额首次突破50%达到56%。

此前多年,长安汽车、长城汽车、吉利汽车称霸自主前三,2017年吉利夺走长安的冠军宝座,直到2021年吉利仍位列销冠,长安和长城在二三名交替。但2022年以来,押注新能源的比亚迪成为国内销冠,长安、吉利、长城位列其后。

2023年,比亚迪卖出302.4万辆汽车,蝉联全球新能源汽车销冠,成为首家进入全球销量前十的中国品牌;同期,吉利汽车销量168.65万辆,同比增长约18%,其中新能源销量(含吉利、几何、领克、极氪、睿蓝)同比增长超48%至48.75万辆;长城汽车累计销量123万辆,未能完成160万辆销量目标,其中新能源汽车累计销售25.64万辆,同比增长113.88%。

销量的走高助力业绩的一路飘红。2023年比亚迪净利润同比大涨80%至300.4亿元,但由于年底过于激烈的价格战,第四季度比亚迪净利润86.74亿元,较第三季度净利润首次突破百亿元有所下滑。

简单估算,2023年比亚迪单车均价约为15.99万元,较2022年约17.38万元下降了约1.4万元;吉利汽车单车均价在10万元左右;长城汽车单车平均收入14.14万元,同比提升1.2万元。从单车利润维度来看(全年净利润/销量粗略估算),三家数据均有所回落:2023年比亚迪单车利润约为8600元,和2022年(8500元)几乎齐平;吉利和长城的单车利润分别约为3200元和5700元,较去年均有所下滑。

虽然单车利润微薄,但车企未吝惜在研发领域的投入,比亚迪2023年研发投入远超过长城汽车和吉利汽车之和。2023年比亚迪研发费用为395.7亿元,同比增长112.15%,较特斯拉同期约284亿元高出111.8亿元;同期吉利汽车研发投入为78.1亿元,同比增长15.45%;长城汽车2023年研发费用则罕见出现下降,同比减少9.41%至110.34亿元。

“一家公司多年不盈利,是很难长期生存下去的。相信资本市场最终也会回到盈利这个最基本也是最重要的层面上。”吉利汽车控股有限公司行政总裁及执行董事桂生悦在业绩沟通会上表示,吉利汽车有能力在新能源和智能化上,与新势力竞争,并最终战胜他们,同时保证公司健康稳定地向前发展。

被问及“吉利何时会超越比亚迪”时,桂生悦直言向比亚迪学习,但吉利也不是完全比他们差,“在一些细分市场我们的领先优势非常明显,我们有信心再重新赶上去,重新回到我们在2017、2018年的那种辉煌。”

自主三强的竞争仍在持续,2024年,比亚迪、吉利汽车和长城汽车分别定下了360万辆、190万辆和190万辆的销售目标,三者的比拼和厮杀将愈演愈烈。

合资板块利润贡献度降低

21世纪经济报道记者注意到,受合资非豪华乘用车市场占有率持续下滑影响曾被视为“利润奶牛”、为大型汽车集团贡献多数利润的合资品牌风光不再,在经历结构性转型的中国汽车市场利润贡献度降低。

去年3月以高额政企补贴掀起汽车行业大规模“价格战”的东风集团并未在几个月后收获想象中的销量增长,反而因旗下多个品牌利润空间被压缩,并出现了上市18年来的首次亏损,净亏损近40亿元。

业绩下滑的背后,是东风汽车集团转型的阵痛。一方面是过度依赖的合资业务正在萎缩,另一方面也是自主新能源快速增长的大势之下,东风自主新能源还未起势,新能源业务投入上的增加未能在销量上得到相应的反馈。

事实上,合资品牌的降价却未能换来销量,低价竞争也极大损害企业的财务状况。2023年,东风集团股份累计销量为208.8万辆,同比下滑15.3%,已连续五年下滑。其中合资业务销量下降16%,利润大幅下降。具体来看,东风日产(含东风英菲尼迪、启辰)累计销量72.3万辆,同比下滑21.5%;东风本田累计销量60.4万辆,同比下滑8.5%。

作为东风集团股份的利润奶牛,东风日产和东风本田以往能带来丰厚的利润,2021年和2022年两大品牌营收均过千亿元,税后利润超过百亿元。但2023年合资品牌销量下滑、降价进一步压缩了单车利润,影响到东风集团股份的整体业绩表现。

与东风集团处境相似的还有广汽集团。2023年广汽集团净利润下滑近50%,合资品牌拖累了广汽集团的整体表现是原因之一。报告期内广汽集团投资收益约为86.6亿元,较上年同期减少约56亿元,“主要是日系合资企业盈利减少等综合所致。”

财报显示,2023年广汽本田和广汽丰田销量分别为64.05万辆和95万辆,同比分别下滑13.66%和5.47%,营收分别为935.28亿元和1528.69亿元,分别下滑18.75%和6.52%。需要注意的是,营收下滑幅度超过销量下滑幅度,意味着二者的单车平均售价也在下降。

“当前几乎所有的合资品牌在新四化浪潮中都遭遇到严峻的挑战,总体上都承受了一定的压力。”广汽集团总经理冯兴亚告诉记者,虽然整体燃油车的市场份额占比在降低,但市场集中度正在提高,广本和广丰不能放弃在节能车方面的优势,同时要加快电动化步伐,加大自主研发对合资企业的反哺,提供共同平台实现联合开发。

“如果剔除广汽三菱重组一次性亏损28.6亿元,广汽2023年整体业绩水平与行业相当。”广汽集团董事长曾庆洪表示,广汽集团推进广汽三菱股权重组,也是解决了困扰多年的重大亏损问题。

据悉广汽埃安将受让广汽三菱100%股权,以盘活资产并解决自身产能问题。据悉目前广汽埃安已启动长沙工厂的改造,计划今年6月实现量产,建成后广汽埃安的产能由现下的年产40万辆扩展到年产60万辆。

合资品牌也是上汽集团的主要销量来源,2023年上汽集团旗下合资品牌上汽大众、上汽通用、上汽通用五菱的销量均出现了下降,上汽大众同比下滑8.1%,后两者销量跌幅超过两位数。

“合资企业要想在中国继续生根,首先要贴近中国用户在中国做开发,他们有雄厚的资本、有技术积淀,能否活下去取决于其态度和努力,如果偏重利润就只能放弃中国市场。”有汽车业内人士在接受21世纪经济报道记者采访时表示。

重创行业利润的价格战仍将加剧

彼之蜜糖,汝之砒霜。

价格战下,消费者以更低的成本和售价购买青睐的车型,但价格战的持续加剧会恶化整车厂和供应商的生存环境。乘联会数据显示,2023年在上游成本不断压缩的前提下,国内汽车产业的整体销售利润率仅为5.7%。

能源基金会(中国)首席执行官兼中国区总裁邹骥指出,尽管新能源汽车市场产销两旺,形势大好,但盈利率和营收水平面临困难,这可能对行业的可持续发展造成影响。“目前是靠降低利润率卖车,持续一个季度、两个季度还行,但这样的情况不能持续太长,否则会对行业、对车企造成损害。”他呼吁行业不能只看产销量,要关注利润率,以确保有足够的资金支持技术研发和进步。

2024年汽车行业仍以降价潮拉开了序幕,新能源汽车市场渗透率加速向50%快速渗透的同时,竞争越发焦灼残酷,淘汰赛已然开启,传统车企巨头加速转身,新势力加速下沉抢夺市场份额,科技公司自带流量和光环虎视眈眈。

随着新能源车渗透率快速提升,传统燃油车市场规模逐步缩小,庞大的传统产能与逐步萎缩的燃油车市场矛盾带来更激烈的价格战。规模决定成本和企业生存状态,多数厂商优先保份额,必然形成价格竞争的进一步加剧。

4月1日,特斯拉国产Model Y涨价如期而至,Model Y全系涨价幅度均为5000元;同一天,蔚来宣布推出最高10亿元油车置换补贴、问界新M7入门版直降2万元、小鹏G9限时降价2万元、小米SU7创始版再次开售后2分钟秒空……

有车企高管告诉21世纪经济报道记者:“价格是用来定位的,不是用来打仗的,价值是用来打仗的,成本是用来盈利的。长期打价格战,就不利于打价值战,长期会走入到低价竞争策略。”

在他看来,市场竞争是残酷的,一旦价格战发起,如果不及时跟进,市场份额就被别人抢走。在打价格战的时候必须迎头痛击,用更合理的产品设计、更先进的产品技术、更智能化的生产工艺等去促使成本下降,同时不断开发新产品以及提供更好的服务来应对价格战。

比亚迪董事长王传福认为,新能源行业已进入淘汰赛,2024至2026年是规模、成本和技术的决战。中国汽车公司新能源产品加速投放将会蚕食合资品牌市场,未来3至5年,合资品牌份额将从40%降到10%,其中30%是中国品牌未来增长的空间。

如何突破重围活下来,甚至活得更好,是所有在场玩家均需面临的课题。需要注意的是,随着新车型、新产品、新技术的密集推出与更新,强者恒强的马太效应将愈发明显,多数车企“以价换量”在短期内夺得市场份额,但失去了利润,当卖一辆亏一辆成为常态,新能源汽车市场繁花似锦背后,以消耗车企盈利能力为代价的行业“失血”的局面仍将持续。

(作者:宋豆豆 编辑:张明艳)

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。