一季度专项债发行较慢,原因竟是······

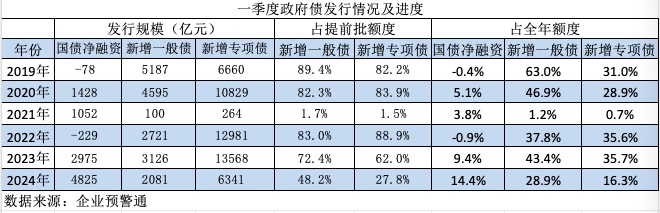

21世纪经济报道记者杨志锦 上海报道 今年专项债发行较慢引起市场关注。据企业预警通统计,今年一季度新增专项债发行6341亿,仅完成提前批额度的27.8%。

21世纪经济报道记者采访了解到,其原因在于去年增发国债在今年一季度可形成部分实务工作量,因此地方债发行提速的要求并不急迫;去年四季度相关部门主要聚焦于增发国债项目的申报和审核,专项债提前批额度下达和项目申报的时点较晚。此外,虽然地方可通过“绿色通道”提前发行专项债,但仍面临一定风险。

考虑到项目审核结果即将反馈,二季度专项债发行大概率提速。再考虑到普通国债、超长期特别国债的发行,今年二季度政府债的净融资规模或达到3.2万亿元左右,相比去年同期翻倍,这将推动二季度社融稳步增长。在地方债发行放缓等因素影响下,一季度长期及超长期国债收益率大幅下行,但随着二季度政府债发行放量,债市或出现调整。

项目申报启动晚

企业预警通数据显示,今年一季度新增专项债、新增一般地方债发行规模分别为6341亿元、2081亿元,分别占今年提前批额度的27.8%、48.2%。相比此前年份,今年一季度新增地方债的发行节奏偏慢,尤其是新增专项债,一些市场人士将其与2021年类比。

2021年新增地方债3月份才开启发行,一季度发行规模不到提前批额度的2%。时任财政部副部长许宏才2022年1月在全球财富管理论坛上海峰会解释称,财政政策注重预调微调,结合经济形势及时响应。针对经济形势的变化,相机调整财政支出的力度和节奏,更好地熨平经济的短期波动。比如2021年一、二季度国内生产总值分别增长18.3%、7.9%,经济恢复总体好于预期,稳增长压力相对较小,适当放缓了地方政府专项债券的发行速度,避免推高价格水平和导致经济过热。

但今年的经济情况与2021年明显不同。一方面,当前物价偏低,PPI同比连续17个月为负值,CPI也在0左右波动;另一方面,因为疫情冲击2020年一季度GDP负增长,2021年要实现6%以上的增长目标压力不大,而今年上半年并不具备低基数优势,要实现5%左右的增长目标仍有较大压力。

记者采访的多位地方财政人士认为,今年专项债发行较慢的一个原因是去年增发国债在今年一季度可形成部分实务工作量,因此地方债发行提速的要求并不急迫。国家统计局数据显示,今年1-2月基础设施投资增长6.3%,比上年加快0.4个百分点。

根据全国人大常委会授权,中央财政在去年四季度增发万亿国债,重点用于灾后恢复重建、重点防洪治理工程、自然灾害应急能力提升工程、其他重点防洪工程等领域项目建设,其中大部分资金结转到今年使用。

3月21日,国家发改委副主任刘苏社在回答21世纪经济报道记者提问时表示,到今年2月,发展改革委已经分三批下达完毕1万亿元增发国债项目清单,增发国债资金已经全部落实到1.5万个具体项目。“从目前掌握情况看,相关项目建设正在抓紧有序推进,比如北京市、河北省的项目开工率分别达到了48%、45%。”刘苏社当时称。

另一个原因是,去年四季度相关部门主要聚焦于增发国债项目的审核和申报,专项债提前批额度下达和项目申报的时点较晚。“通宵达旦,达旦通宵。”西部省份某地市发改委投资科科长如是总结去年万亿国债项目申报的工作状态。

实践中,专项债发行前需经过项目申报及审核、额度下达、纳入地方预算等必要程序,其中国家发改委和财政部均会组织项目申报和审核。从过往看,项目申报和额度下达工作提前进行,与专项债发行的时点间隔至少一个月。

额度下达方面,记者了解到,去年底监管部门向地方下达了2024年提前批地方债额度2.71万亿元,其中专项债、一般债额度分别为22800亿元、4320亿元。这一下达时点相比往年(一般在11月)要晚,相比2021年(当年3月初)则要早。在今年1月份召开的省级两会上,地方将获得的限额提交当地人大审议并获通过。

项目申报方面,监管部门2月初组织地方申报2024年第一批专项债项目,2月底之前地方已将专项债项目清单上报,但截至目前监管部门尚未反馈审核结果。不过监管部门也提出,符合条件的存量续发项目可提前发行专项债,这类项目需满足以下条件:前两年一次性通过国家发改委和财政部审核、前两年已发行专项债券、项目没有发生实质性变化等。

当前已发行的专项债均通过“绿色通道”发出,对应的项目均是往年已发债项目(意味着此前年份已通过两部委审核)且发债资金还有缺口。比如1月29日广东省发行的专项债中,广州市轨道交通十一号线工程项目总投资420亿元,拟发行专项债总金额96.8亿元,其中已发行专项债48.6亿元,本次拟再发行专项债12.72亿元。

“现在还在等反馈审核结果,虽然可以通过存量续发项目先发专项债,但是存量续发项目还是要再次上报审核,如果审核不通过,相关专项债资金要被收回并调整到其他项目,这也是一个潜在的风险点。”西部省份某地市财政系统人士称。

二季度供给压力骤增

国债方面,财政部国库司司长李先忠今年2月在国新办发布会上表示,我们将在全国人大审查批准的国债余额限额内,拟靠前安排发行,为保障必要的支出强度提供支撑。发行上也确实如此,据企业预警通数据,今年一季度国债净融资为4825亿元,相比去年同期增加近2000亿;占今年中央财政赤字的14.4%,而过去五年这一数值有时为负,最高也仅9.4%。

市场认为,今年普通国债的靠前发行可能在为二季度超长期特别国债的发行让路。今年政府工作报告提出,为系统解决强国建设、民族复兴进程中一些重大项目建设的资金问题,从今年开始拟连续几年发行超长期特别国债,专项用于国家重大战略实施和重点领域安全能力建设,今年先发行1万亿元。

3月29日,二季度国债发行计划出炉,财政部通知称“记账式附息(超长期)国债发行安排另行公布”。从目前的发行计划摆布来看,4-6月期间记账式国债每月均存在一个空档周,分别是4月15-19日、5月27日-6月1日、6月17-21日,叠加4月单只国债发行规模放量,市场认为,5月、6月空档周发行超长期特别国债的概率较大。

与此同时,地方债在二季度放量的概率也较大。记者从多位地方财政、地方债承销行人士处了解到,监管部门并未明确提出今年提前批地方债的发行时限要求,但一些经济大省倾向于在6月底前完成提前批地方债的发行。

当前提前批地方债剩余额度约1.9万亿元,如按二季度发完九成计算,二季度新增地方债预计发行1.7万亿,环比一季度增加一倍,相比去年同期增加50%。如果再加上超长期特别国债(按二季度发完80%计算)、普通国债(按过去五年二季度普通国债净融资占中央财政赤字平均值的24%计算),今年二季度政府债的净融资规模或达到3.2万亿元左右,相比去年同期翻倍,这将推动今年二季度社融稳步增长。

政府债供给增加也将对市场流动性及债市带来影响,但还需要考虑两大不确定因素。一是政府债的统筹发行。从过往看,监管部门会统筹各类政府债券的发行,避免对市场造成重大冲击。比如2020年前5月主要发行提前批地方债,6-7月集中发行抗疫特别国债,此后发行地方债剩余部分;2023年前9月发行新增地方债,10月发行特殊再融资债,11月、12月发行增发国债。

财政部下属杂志《中国财政》2020年6月报道,为保障抗疫特别国债平稳顺利发行,财政部充分考虑现有市场承受能力,加强与一般政府债券发行的统筹,适当减少6、7月份一般国债、地方债发行量,为特别国债发行腾出市场空间,按照大体均衡的原则,尽可能平滑各周发行量,稳定市场预期。

如果二季度集中发行超长期特别国债,那么监管部门可能会适当减少新增地方债、普通国债的发行,二季度政府债净融资规模将低于3.2万亿,但高出去年同期相当规模应该是大概率事件。

二是超长期特别国债的发行方式及央行货币政策的操作。实践中由于从发债到支出存在一定时间差,认购政府债券的银行与接收财政支出的银行也往往不同,政府债券的集中大量供给仍需央行做好流动性安排,央行一般会前瞻性通过降准、MLF、公开市场操作等多种渠道加大流动性供应。

国盛证券首席固收分析师杨业伟表示,未来几个月政府债券供给预计将放量,这将一定程度上带来供给压力,缓解当前资产荒状况。但考虑到央行投放资金对冲,财政资金拨付效率会相对高于去年四季度,以及今年财政资金杠杆效应的下降,尚不足以形成债市趋势性调整行情。

4月1日债市整体走弱,5年期国债活跃券“23附息国债22”收益率上行2.25BP,30年期国债活跃券“24附息国债23”收益率上行2.3BP,其原因包括,二季度政府债供给放量、周末公布的3月官方PMI数据超预期等。

(作者:杨志锦 编辑:张星)

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。