截至4月11日,A股已累计有1423家上市公司披露2023年年报,其中1266家盈利,157家亏损。据南财研选统计,在披露2023年年报的公司中,这2家公司在业绩实现高速增长,分属于电工电网、工程机械等行业。

① 股价达两年来最高点!特高压+智能电表+新能源,这家电力装备龙头股多次在国网电能表招标中位列第一,受益海外订单外溢,2023年外销订单翻倍。

② 股价创新高!去年净利同比增长41.4%,这家叉车国企龙头出口发力+电动化,多个细分车销量均高于行业增速,机构称看好未来锂电化浪潮下赶超海外巨头。

1、许继电气(000400.SZ)

1)近期行情

许继电气是我国领先的电力设备供应商之一,原控股股东为许继电气集团,由国家电网实际控制,后根据国务院国资委公告,将其控股股东调整为中国电气装备集团。公司业务涵盖一二次设备,主要业务由6大板块构成:智能变配电系统、智能电表、智能中压供用电系统、智能电源及应用系统、直流输电系统、EMS加工服务。

4月10日,公司发布2023年年报。2023年公司实现营业总收入170.61亿,同比增长13.51%;实现归母净利润10.05亿,同比增长28.03%;实现扣非归母净利润8.69亿,同比增长21.82%。

- 分业务来看,智能变配电系统实现收入45.77亿元,同比减少0.88%;新能源及系统集成实现收入39.41亿元,同比增长42.03%;智能电表实现收入34.83亿元,同比增长12.55%;智能中压供用电设备实现收入31.41亿元,同比增长15.25%;充换电设备及其它制造服务实现收入12.01亿元,同比增长9.42%;直流输电系统实现收入7.16亿元,同比增长3.12%。

- 分地区来看,国内业务实现收入169.08亿元,同比增长13.08%;海外业务实现收入1.53亿元,同比增长98%。

业绩利好带来行情催化。二级市场方面,4月11日,特高压板块早盘拉升,许继电气高开盘中触及涨停板,股价一度达到两年来的最高点。截至收盘,特高压概念上涨2.96%,许继电气涨8.52%,报26.88元/股,成交额超11亿元。

(图源:Wind金融终端)

2)投资要点(民生证券、华源证券、银河证券)

① 新能源放量同比增长42.03%,充换电出海顺利

- 2023年新能源及系统集成营收3.94亿元,占比23.10%,同比增42.03%。公司拥有从新能源发电到储能的系列产品,新能源大客户订单同比大幅增长,储能电站10千伏开关舱及无功补偿装置实现南网市场突破。新兴业务氢能产业孵化成效显现,设立氢源技术分公司,IGBT制氢电源实现首台套订货。

- 2023年充换电及其他服务营收12.01亿元,占比7.04%,同比增9.42%。欧标充电桩进入泰国、新加坡市场。

② 特高压订单有望释放

- 2023年直流输电系统营收7.16亿元,占比4.20%,同比增3.12%,毛利率42.29%。

- 2023年特高压直流开工4条,公司直流控保产品分别在陇东-山东、宁夏-湖南线路中标,换流阀产品在金上-湖北、哈密-重庆线路中标,合计中标金额超13亿元。2024年陕西-安徽、甘肃-浙江(柔直)、蒙西-京津冀(柔直)、陕西-河南4条特高压直流有望核准开工。

- 此外,近期海风持续催化,深远海柔直送出趋势明朗。银河证券预计,2024-2025期间柔直总投资或达1,005亿元,换流阀投资或为603亿/146亿。公司换流阀和直流控保产品优势明显,海上送端柔直换流阀已成功应用于三峡如东海上风电柔直工程,是我国首个海上平台柔直换流阀,直流控保中标德国海风柔直工程,高毛利业务有望快速放量。

③ 智能电表享海内外双升红利

- 2023年智能电表营收34.83亿元,占比20.42%,同比+12.55%。公司2023年实施仪表业务整合,完成哈表所股权收购,多次在国网电能表招标中位列第一,市占率(许继仪表+中电装备+哈表所)保持在6%以上。

- 海外市场进展顺利,亚洲、非洲和南美洲、中东等发展中国家和地区,电力建设需求旺盛,现有电力装备更新改造需求迫切。公司受益海外订单外溢,订单增幅明显。签订智利AMI二期、意大利中压计量等项目,配用电产品连续在重点区域电网市场批量供货,签订沙特智能配电等项目;产品突破中东、欧洲、南美等中高端市场。

- 银河证券认为,2024年国网电能表整体招标数量有望达9000万-1亿只,招标金额有望超250亿元,同比增长32%,2024-2025年电表将迎来新一轮更换峰值,海外市场需求旺盛可持续,公司有望持续受益。

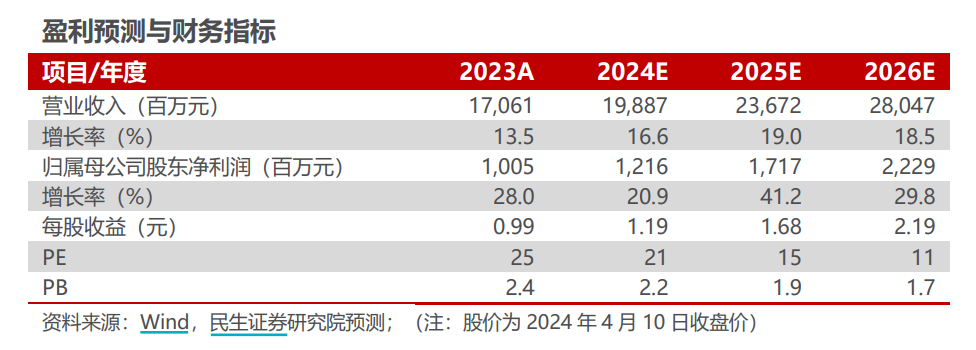

业绩预测:

民生证券预计公司2024-2026年营收为198.87、236.72、280.47亿元,营收增速分别为16.6%、19.0%、18.5%;归母净利润为12.16、17.17、22.29亿元,归母净利润增速分别为20.9%、41.2%、29.8%。

(图源:民生证券)

同时,民生证券也提示以下风险:原材料价格大幅波动的风险;电网投资不达预期的风险等。

2、安徽合力(600761.SH)

1)近期行情

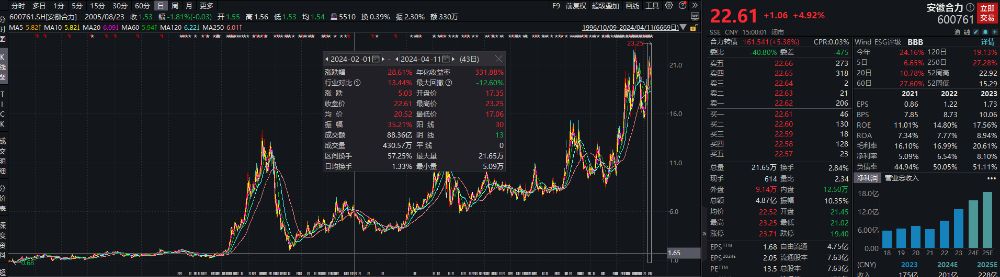

安徽合力为国内收入体量最大的叉车企业,实控人为安徽国资委。公司近日发布2023年年报,2023年实现营收174.7亿元,同比增长11.5%;归母净利润为12.8亿元,同比增长41.4%。Q4单季度来看,实现营收43.4亿元,同比增长16.5%;归母净利润为2.9亿元,同比增长33.5%。

二级市场方面,4月11日,工程机械概念股持续活跃,截至收盘,安徽合力涨4.92%,报22.61元/股,股价创历史新高。自2月以来累计涨近30%。

消息面上,工信部等七部门近日联合印发《推动工业领域设备更新实施方案》。加快落后低效设备替代。针对工业母机、农机、工程机械、电动自行车等生产设备整体处于中低水平的行业,加快淘汰落后低效设备、超期服役老旧设备。

(图源:Wind金融终端)

2)投资要点(华创证券、国联证券、浙商宏源、华泰证券)

① 全年利润率大幅提升,新能源产品占比达57.17%

- 2023年,在国际化、电动化等战略带动下,公司全年实现叉车销量29.2万台,同比增长11.93%。

- 行业电动化趋势提速,公司凭借其行业龙头地位,I、II、III类车销量分别同比增长29.31%、100.12%、22.81%,均高于行业增速。

- 新能源产品表现亮眼,公司电动新能源叉车占比由2019年的36.06%增长至2023年的57.17%,同比提升6%,提升速度较行业快2.33%。

- 受益于产品结构持续优化、海外业务持续增长以及原材料价格同比下降等因素共同影响,公司全年销售毛利率、净利率分别为20.61%、8.10%,分别较2022年增长3.62%、1.56%。

② 海外业务表现亮眼,毛利率提升至24.19%

- 公司海外业务表现亮眼,全年实现叉车出口销量同比增长21%,实现海外业务收入同比增长32%,海外收入占比提升至35.32%,较2022年提升5.53%。

- 2023年公司完成南美、大洋洲等海外子公司的设立,伴随着海外渠道的拓展以及新能源产品销量的高增长,公司2023年海外业务毛利率达24.19%。

- 华创证券指出,当前我国叉车出口销量在海外需求占比仍较低,尤其是偏高端的I、II类车仍有较大增长空间,当前行业处于锂电化转型阶段,国产新能源叉车具有明显的先发优势,公司作为行业龙头,有望持续受益,赶超海外巨头。

③ 主要零部件均已实现规模化销售

- 公司主要零部件如变速箱、转向桥、油缸、变矩器、高端铸件、属具以及电机、电控、电池等产品均已实现规模化销售,2023年零部件外部营业收入同比增长30%。此外,公司不断优化后市场服务体现,2023年后市场业务板块营业收入同比增长13%。

- 在AGV、智能物流方面,公司发布I系列智能工业车辆产品,全年智能物流业务营业收入同比增长42%,其中AGV销量同比增长127%。

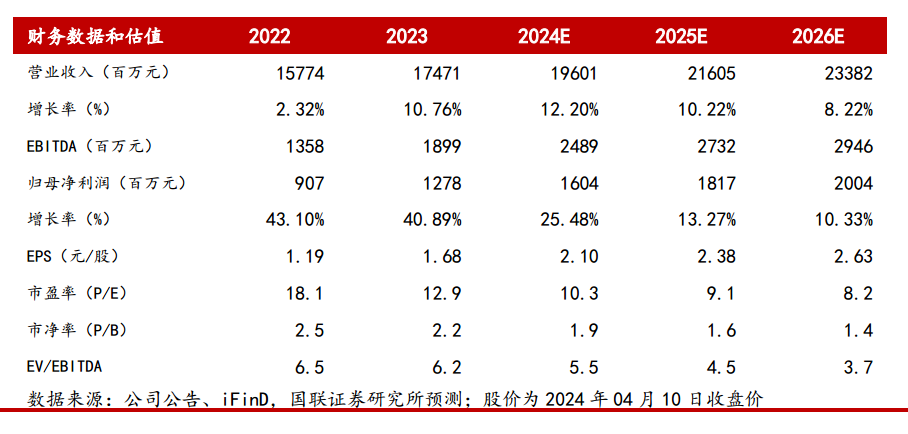

业绩预测:

国联证券预计公司2024-2026年营业收入分别为196.01/216.05/233.82亿元,同比增速分别为12.20%/10.22%/8.22%,归母净利润分别为16.04/18.17/20.04亿元,同比增速分别为25.48%/13.27%/10.33%。

同时,国联证券也提示以下风险:外部经营环境的风险、行业价格竞争风险、海外市场拓展不及预期风险。

(本文内容来自持牌证券机构,不构成任何投资建议,亦不代表平台观点,请投资人独立判断和决策。)

(作者:赵阳 编辑:梁明)

财经日历丨掌握全球大事 预知财经要闻 速读经济数据 把握交易提示

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。