南方财经全媒体记者 郑嘉意 实习生 胡冰 北京报道

近日,A股5家上市保险公司悉数发布2023年年报,广受市场关注的“打工人”薪资也随之披露。

金融“降薪潮”之下,保险业表现如何?

按照相关口径整体来看,A股上市保险公司人均薪资未有降低,反而出现小幅上涨,具体数字由人均25.11万元增至26.39万元。(计算方式:应付职工薪酬本期增加值/员工人数)

但比降薪来得更早的是裁员和离职。数据显示,A股5家保险公司总员工数量已由2022年的76.14万人降至69.4万人,人员脱落范围广泛,涉及个险销售、银保销售、科技等多个领域。

以在职员工数量最多的中国平安为例,年报披露,至报告期末,平安体系内共有在职员工28.88万人,其中,保险类业务从业人员15.15万人,同比下滑10.92%;银行类业务从业人员4.31万人,同比下滑2.46%。值得一提的是,其科技类业务从业人员为5.54万人,同比降幅高达40.83%。

高管方面,中国平安联席首席执行官兼常务副总经理陈心颖以税前年薪1300.59万元连续多年稳坐行业“一姐”位置。若不考虑未披露的绩效以及递延薪酬,A股5家上市保险公司中,仅有来自中国平安的陈心颖、张小璐两位“女将”税前薪酬超千万。

整体而言,中国平安高管薪酬显著高于同业。数据显示,中国平安2023年管理层年度薪酬总额达6345万元,5家保险公司高管年薪前十席位均由中国平安包揽。

中国太保2023年薪酬也较为乐观。一是其管理层年薪综合仅次于中国平安,达3773.2万元,优于同业,二是其管理层年薪总体实现2.31%的同比增长,为5家公司中唯一一家薪酬总和上涨公司。

降薪是真是假?

收益普遍承压的大背景下,降薪与裁员成了金融业最受关注的热点之一。保险方面,各公司表现出现分化。A股5家保险公司中,中国平安、中国太保、中国人保3家公司人均薪酬出现不同程度上涨,同比涨幅分别为21.06%、6.97%及3.38%;中国人寿、新华保险2家公司人均薪酬则有所下滑,同比降幅为9.04%及2.75%。

来自上市保险公司已有5年从业经验的内勤人员对记者表示,其所在公司存在降薪情况。“我本身没有遭遇降薪,但这个情况很常见。领导说是公司工资总额降了,所以个人工资也会有缩水。”

数据显示,2023年,A股5家保险公司归母净利普遍出现下滑。新会计准则下,中国人寿、中国平安、中国人保、中国太保降同比降幅分别为30.74%、22.8%、10.23%、27.08%,新华保险模拟降幅为43%。

另一位上市人身险公司内勤员工小王(化名)对记者表示,2023年薪资出现小幅降低,但同时,工作压力增大。“保险业整体效益不好,出险率高、理赔多。很多人都有降薪,主要降低的是绩效部分。”

“我们加班的频率非常高。”小王表示,“节假日加班是常态。节日是销售时点,比如母亲节,我们要帮助销售同时策划活动,任务繁重。”

行业整体效益不佳之外,“报行合一”政策的贯彻在利好行业长期发展之余,也给销售人员短期薪资带来一定压力。

车险电销人员小李(化名)对记者表示,自2023年“报行合一”政策落实后,“工资严重缩水。一是公司对续保率业务要求较高;二是公司车险定价优势弱,加之今年以来对各种车型加以管控,保费变贵。有时为了续保率得自己给客户补贴,总体算下来,工资缩水严重。”

但比降薪来得更早的是裁员和离职。

记者统计发现,2023年,A股5家上市保险公司员工数量均出现下滑。其中,人均薪酬涨幅最大的中国平安,亦是员工数量减少最多的公司,至报告期末,其员工数量较报告期初减少5.55万人,剩余中国人保、中国太保、中国人寿、新华保险下滑员工数量分别为0.2万、0.58万、0.22万及0.19万人。

“清虚”仍未见底是员工数量持续下滑的主因之一。记者统计发现,A股5家保险公司2023年寿险代理人规模合计142.38万人,与上一年相比减少22.46万人。其中,中国人寿个险代理人同比降幅为5.09%,其余平安寿险、人保寿险、太保寿险、新华保险、太平人寿、阳光人寿降幅分别为22%、8.83%、17.43%、21.32%、39.98%、15.45%。

一家大型保险公司高级管理人员对记者透露,当下,各公司个险渠道普遍面临增员困境。“留存率不是特别高。公司也有启动培优计划,但通常,只有人均年薪在10万元以上,代理人才有可能留存。从入门到真正成为能持续发展客户的绩优代理人,需要2年左右的时间。”

较大的业绩压力下,不少员工主动离职。“这两年,公司的业绩压力明显增大。”某头部保险机构分公司营销策划人员表示,“现在到手工资单月很少破万,年终奖也只有3万,还需要完成120%的价值保费增长才能实现。公司虽然有季度奖、年终奖,但都有相应的指标,直接挂钩业务。我们都觉得这就是变相降薪。”

管理层亦在压力中

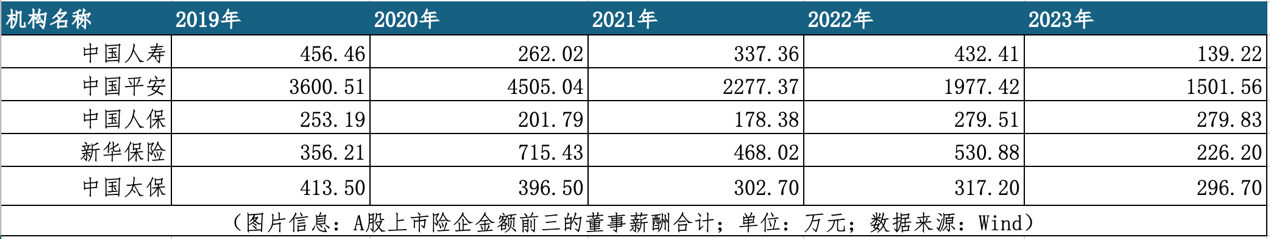

对比2022年同期,A股上市保险公司中,各机构薪酬前三董事、高管收入总和均呈现下降趋势。5家公司中,中国平安薪酬前三董事及高管收入总和破千万,分别为1501.56万元及1777.06万元,其余4家公司相关数据均低于500万元。

从整体数据看,中国平安管理层年度薪酬依旧领先行业,达6345.67亿元,同比下滑3.8%。同时,5家保险公司高管年薪前十席位均由中国平安包揽。

中国太保2023年薪酬亦较为乐观。一是其管理层年薪综合仅次于中国平安,达3773.2万元,优于同业,二是其管理层年薪总体实现2.31%的同比增长,为5家公司中唯一一家薪酬总和上涨公司。

在各公司高管中,陈心颖以税前年薪1300.59万元继续稳坐行业“一姐”位置。A股5家上市保险公司中,仅有来自中国平安的陈心颖、张小璐两位“女将”税前薪酬超千万。

其余税前薪酬超500万元的企业高管有:中国平安监事会主席、职工代表监事孙建一,副总经理付欣、总经理兼联席首席执行官谢永林,董事长马明哲,副总经理蔡方方,副总经理黄宝新等5位行业高管。

若加之非上市保险公司,保险业税前薪酬超500万元高管人数应在14人左右。

据21世纪经济报道记者不完全统计,已披露2023年四季度偿付能力报告的136家险企中,共10家保险公司董监高最高年薪超过500万元,其中,最高薪酬获得者包括4位董事、4位高管(其中2家保险公司未列明最高薪酬归属者)。

记者了解到,当下,在各公司计算年终奖时,高层业绩往往直接挂钩公司业绩。例如,中国平安即在年报中指出,高级管理人员考评方案由公司结合业务规划、风险合规及社会责任要求确定,考评结果与高级管理人员绩效薪酬等挂钩。

同时,中国平安亦表示,公司已建立绩效薪酬追索扣回机制。“该机制能发挥绩效薪酬在公司经营管理中的导向作用,确保薪酬激励与风险调整后的业绩相匹配,防范激进经营行为和违法违规行为,促进稳健经营和可持续发展。”

此前,财政部曾发布《商业保险公司绩效评价办法》指出,商业保险公司绩效评价应将短期年度考核与长期稳健经营相结合,引导商业保险公司加快转变发展理念和发展方式,坚守保险保障本源,坚持长期投资和价值投资理念。

《银行保险机构公司治理准则》同时要求银行保险机构按照收益与风险兼顾、长期与短期激励并重的原则建立绩效考核机制,并要求指标科学完备、流程清晰规范。

(作者:郑嘉意 编辑:曾芳)

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。