在慢周期里寻求突破。

21世纪经济报道记者孔海丽、实习生邓熙涵 北京报道

随着电动两轮车“新国标”执行满5年,换车潮走进尾声,高速增长已是上一轮叙事,存量市场的博弈激烈而残酷。

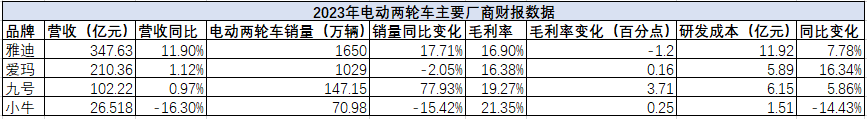

爱玛科技近日披露的2023年年报显示,全年营收同比仅微增1.12%,其中,电动两轮车的销量及贡献营收均较去年有所下滑,毛利率亦略有下行。

行业龙头雅迪控股的财报显示,其2023年营收增幅较上年收窄3.27个百分点,毛利率减少6.6个百分点至16.9%。

除了知名老玩家,新锐品牌也出现了波动。被称为“两轮特斯拉”的小牛电动车,2023年营收同比下降16.3%,全年净亏损大幅攀升至2.718亿元,销量同比下滑14.65%,延续了去年的跌势。

但也不是没有好消息。同样走高端化、年轻化路线的九号公司,2023年电动两轮车实现销量147.15万台,是小牛电动销量的两倍,归属于上市公司股东的净利润同比增长32.5%。

行业总量见顶,赛道竞争激烈,卷产品、卷创新,各大厂商努力寻求突围。

微利经营的“苦差事”

作为制造业的一个分支,电动两轮车的利润空间不算丰厚。

年报数据显示,爱玛2023年的毛利率为16.38%,其中电动两轮车平均毛利率为15.67%,同比下降了0.4个百分点。

雅迪2023年的毛利率降低比较明显,由2022年的约18.1%降至16.9%。

走高端化路线的小牛和九号公司,毛利率稍高。2023年,小牛的毛利率为21.5%,同比降低了0.4个百分点;九号电动两轮车业务的毛利率为19.27%,同比增长3.71个百分点。

行业普遍承压的大背景下,爱玛的研发费用高企。数据显示,2023年爱玛研发费用为5.89亿元,同比增长16.34%,增幅约为雅迪的两倍。

成本方面,爱玛2023年主营产品电动自行车材料、人工及制造费同比上升6.44%。

作为中国最早的电动两轮车制造企业之一,爱玛的成长旅程是整个电动两轮车行业的缩影。从“国民车”到瓶颈期的增长变缓,电动两轮车是一门左支右绌的苦差事。

电动两轮车的原材料构成复杂性高,降本面临诸多挑战。上到电池、电机、电控系统,下到轮胎、车架、铁制零配件,车企不仅要在各环节采购生产资料,还需支付人力装配费用。

而且,虽然车企纷纷开辟了线上销售渠道,但两轮电动车销售仍高度依赖线下渠道。艾瑞咨询《2023年中国两轮电动车行业白皮书》显示,60%的用户购车时会在线下询问和了解相关信息。电动车车行、品牌旗舰店的门店经营与渠道扩张也是不小的开支。

爱玛财报显示,2023年营业收入为210.36亿元,营业成本为175.63亿元,同比增长0.94%,而去年,其营业成本增幅高达28.32%。

雅迪2023年的销售成本同比增加了13.5%至288.78亿元,销售及分销开支14.36亿元,同比增加5.7%;行政开支同比增加23.4%至11.05亿元。

九号的电动两轮车营业成本增幅为66.46%,小牛电动的运营费用增幅为14.9%。

高端化突围

爱玛2023年电动两轮车合计销量为1029万辆,低于2022年的1050万辆;雅迪的销量是1650万辆,同比增长了17.71%。

九号公司的电动两轮车则按下了高速增长键,147.15万台销量同比大幅增长74.9%。即便以绝对数值计算,也是小牛70.98万辆的两倍之多。

电动两轮车竞争已卷至“高端局”,产品优化是下半场博弈的重要砝码。

消费者群体为先进技术买单的意愿在提高。艾瑞咨询《2023年中国两轮电动车行业白皮书》指出,近84%的用户会偏好选择有智能化功能的两轮电动车。

仅仅四年时间,九号公司凭借智能化细分特点,在已近饱和的电动两轮车市场站稳了脚跟。

2020年,九号公司科创板上市,增长势头良好。上市以来,九号电动两轮车业务线营收增长近十倍。2023年,其电动两轮车业务收入占比超过电动滑板车、电动平衡车,成为总营收第一大来源,该项业务营收同比增速为74.10%。

传统电动车品牌攫取了中低价位市场大部分市场份额,九号则走出差异化路线,在高端产品带优势显著。鲁大师调研数据显示,2023年九号在5000元以上电动两轮车市场份额第一,京东、淘宝等平台销售额也霸榜。

近年来,电动两轮车品牌“重营销、轻研发”的局面逐步改善,以“高端”、“智能”切入市场的九号,坚持了对研发的高投入。

财报显示,九号在2019年~2023年的研发投入累计24.82亿元;同期,小牛的研发费用共计6.34亿元。

21世纪经济报道记者梳理年报发现,九号2023年新获专利数为548个。撑起九号技术壁垒的研发人员中,硕士研究生及以上学历人员占比为14.12%,相较于爱玛的2.3%,高水平研发人才储备更充足,先进技术积累深厚。

在高端化、智能化的行业趋势影响下,雅迪与爱玛也作跟随状,拓展了高端品牌业务线。但能否深入影响消费者心智,尚需观察。

行业下半场的竞争故事

电动两轮车新势力杀入市场,精准的市场战略选择尤为重要。

马太效应之下,份额向龙头企业集中,2023年雅迪、爱玛占据了市场的半壁江山。

曾凭“电驴界爱马仕”领先的小牛陷入颓势恰是残酷的例证。一位行业资深从业者告诉21世纪经济报道记者,小牛的失速可能受到战略重心急转的不利影响,品牌稀释过快,对销量的追求过高,一定程度上丧失了高端化品牌心智。

2021年底,小牛渴望“以两轮驱动四轮”入局新能源汽车,旗下造车品牌“自游家”首款电动汽车即将面世之际,却因产能落地不足交付困难,被迫止步。第二年,九号便取代了小牛,坐上国内智能电动两轮车的头把交椅。

细究背后原因,小牛盯住更大蛋糕的野心无可厚非,但缺乏对消费者需求的洞察,极易被同行反超。雅迪、爱玛补齐智能化短板,九号又放低姿态重质量、求普惠,打造更具性价比的代步基本款,小牛想在压力中开辟新的增长维度愈发艰难。

浙商证券分析师认为,电动两轮车市场从试骑、提车到售后维修依赖线下渠道的属性不会变,对于线下渠道的把控和管理仍是各家企业的核心竞争力。

门店数量多、销售点位广是控制渠道的先决条件。2023雅迪、爱玛线下门店数均突破三万家,初步形成一街多商、一镇多店的格局。

一位电动两轮车内部人士告诉21世纪经济报道,电动车门店集聚度很高,雅迪、爱玛、台铃、九号、小牛等诸多品牌为了抢夺消费市场,几乎紧挨彼此,沿街铺开。为了提高店效,有些门店经营者会选择同时代理两家及以上品牌,大众的、传统的和年轻的、高端的都会经营。

上述饱和式覆盖极易引发厂商的相互挖角,为筑牢品牌壁垒,线下精细化经营、线上矩阵赋能是可行的路径,各大厂商纷纷在财报中对此着墨。

雅迪仍在扩大销售网络,爱玛也在报告期内实施渠道下沉策略,把经销渠道扩展到乡镇一级。

九号在善用互联网的同时,也在铺开线下门店。截至2024年3月31日,其线下门店超过5000家,据管理层透露,今年年底这个数字将增加至6500家。

相比于雅迪、九号等同行的扩店行为,小牛电动的线下门店数量却在减少,2023年底线下门店数量仅为2856家,低于2022年的3102家。

不过,也有乐观的声音传出。方正证券研报指出,在当前国内整体消费承压的大环境下,市场对电动两轮车后新国标时期的销量担忧加大,但一方面当前市场上仍存在大量的超标车辆亟待换新,在执法力度加强+以旧换新政策的鼓励下,存量更新仍有望贡献部分销量;另一方面下沉城市的出行需求以及高线城市的拥堵,消费者习惯的改变等均有望驱动国内电动两轮车保有量中长期处于增长通道。综合因素之下,市场竞争格局是有望改善的。

(作者:孔海丽 编辑:张伟贤)

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。