21世纪经济报道记者 黄子潇 深圳报道

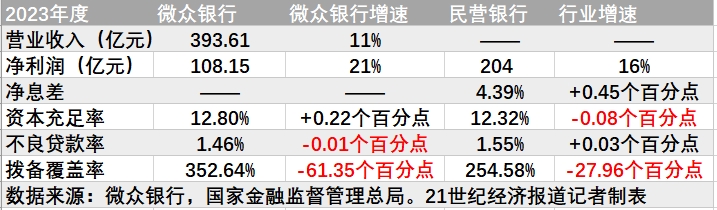

4月30日晚间,微众银行发布2023年年度报告,该行2023年实现营业收入393.61亿元,同比增长11.3%;净利润108.15亿元,同比增长21%;资产规模达5356亿元,较年初增长13%,个人有效客户数达到了3.99 亿人,较上年末增加约 3700 万人。

微众银行的利息净收入增长21%。同时,该行在发力金融投资和财富管理业务。2023年,该行金融投资余额同比增加 124.12%,代销金融产品池扩容为原先的近三倍。

从整个行业来看,据国家金融监督管理总局披露数据,民营银行的净息差水平是六大类商业银行中唯一扩大的一类。2023年,民营银行实现了204亿元的净利润,同比增长15.9%。

利息净收入增长超20%

2023 年,微众银行实现营业收入 393.61 亿元,同比增长 11%,其中利息净收入 301.62 亿元,同比增长20.79%,净利润 108.15 亿元,同比增长 21%。

据国家金融监督管理总局披露数据,2023年全国民营银行共实现净利润204亿,因此微众银行的净利润占民营银行的比重超过了53%,该指标在2022年为50.8%,可以看出该行的民营银行龙头地位。

从收入端来看,微众银行利息净收入占比 76.63%,非利息净收入占比 23.37%,且利息净收入 301.62 亿元,同比增长 20.79%。

在银行业利息净收入均承压的背景下,微众银行为何能实现逆势增长?该行将原因解释为生息资产规模增长所致。

值得注意的是,微众银行并非单纯“以量补价”,而是“量价齐升”。

虽然微众银行没有在年报中披露净息差的习惯,但记者仍能找到三个线索。首先,据国家金融监督管理总局数据,2023年国有银行、股份制银行、城商行、农商行、外资银行的净息差均明显收窄,但民营银行的净息差却逆势上扬,由3.94%上升至4.39%。

同时,微众银行2023年利息收入397.54 亿元,同比增长 20.45%;利息支出 95.92 亿元,同比增长 19.38%,利息收入增速快于利息支出增速。

此外,21世纪经济报道记者从该行2024年同业存单发行计划中获悉,该行2023年6月的净息差为6.0%,近三年来实现持续提升。

综合上述信息可以判断,微众银行对负债端和成本端的控制均较为稳健,净息差水平处在一个良好的水平。

风险控制方面,该行不良贷款率从1.47%下降至1.46%,关注类贷款比例从1.79%下降至1.35%。

此外,微众银行2023 年末个人有效客户数 3.99 亿人,比上年末增加约 3700 万人。该行户均利润贡献仅约 28元,体现了该行聚焦长尾客户的特色定位。

金融投资余额增加 124.12%

微众银行2023年年报显示,该行流动性覆盖率从346.11%下降至139.80%。

这一指标为何大幅下降?该行的现金流量表揭示了部分原因。

2023 年,该行投资活动产生的现金净流入 8.03 亿元,净流入额同比减少 246.92 亿元,主要为金融投资净流出增加所致。具体来看,2023 年末,微众银行金融投资余额 57.55 亿元,比上年末增加 31.87 亿元,增长 124.12%,主要是该行持有的交易性同业存单投资增加所致。

除了投资端,在筹资端微众银行也在扩大业务规模。该行2023年筹资活动产生的现金净流入 208.98 亿元,净流入额同比增加 152.49 亿元,主要为发行同业存单净流入增加所致。

一般来讲,发行同业存单有助于银行缓解负债端压力,优化负债结构。21世纪经济报道记者梳理微众银行历年的同业存单发行计划发现,从2022年至2024年,该行的申请总额度分别为800万、900万、1000万,呈现逐年增加的趋势,此前2021年该行并未发行同业存单。

此外,该行2023年经营活动产生的现金净流出 323.21 亿元,净流出额同比减少 115.16 亿元,主要为向中央银行借款净流入和同业存放净流入增加所致。

2023年,微众银行资本充足率达到12.80%,已经连续两年提升

产品池扩充为原先的近三倍

在净息差收窄的银行业趋势下,多家银行开始发力财富管理这一轻资产业务。据悉,“微众银行财富 +”是该行的财富管理业务,主要以数字化手段提供金融产品销售服务。

此前一位深圳公募基金人士向21世纪经济报道记者表示,“近期微众银行在快速地扩充产品池,各专区都在改版。”这一说法从年报中得到了印证。

21世纪经报道记者注意到,过去一年微众银行的合作资管机构明显增加,且代销的金融产品数量增加为原先的近三倍。

据微众银行2022年和2023年年报,与该行合作的基金公司从57家增加至71家,理财子公司从19家增加至23家,保险公司从9家增加至11家,但信托公司从8家下降至7家。代销产品从超1700只提升至超4900只,产品池扩充为原先的近三倍。

该行2023 年末管理资产余额 25778 亿元,比上年末增长 37%。微众银行表示,该行资产管理规模的增长主要得益于代销业务增长的带动。其中,该行代理销售以资管产品为主,资管产品余额为 22008 亿元。

值得一提的是,在微众银行2023年代理业务手续费收入同比增长13.20%达到114.9亿元的同时,代理业务手续费支出同比降低了7.89%,因此代销业务对该行的业绩形成了正向贡献。

微众银行董事长顾敏在年报致辞中表示,微众银行在科技、风险和财富管理等领域持续引进专业人才。

多家民营银行发布年度业绩

多家民营银行发布了2023年年报,其中行业头部大多实现了营收和利润的双增长。

网商银行2023年年报显示,该行资产规模4521.3亿元,全年累计服务小微客户数超5300万,营业收入187.43亿元,同比增长19.49%;净利润42.03亿元,同比增长18.8%。

江苏苏宁银行官方微信公众号发布信息显示,2023年,该行实现营业收入45.65亿元,同比增长为12.28%;资产总额为1163.56亿元,同比增长11.57%;实现净利润10.55亿元,同比上升4.98。

中信银行发布的年报也披露了旗下百信银行2023年经营业绩。2023年,百信银行实现营业净收入45.34亿元,同比增长14.27%;净利润8.55亿元,同比增长30.25%。

总体来看,民营银行的整体规模虽仅与一家头部城商行相当,但凭借其更下沉的定位和数字化的特色,在银行业的竞争中实现了业绩的正增长。

(作者:黄子潇 编辑:孙超逸)

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。