A股猪企债务极限压力测试:三成公司负债率突破70%,经营性现金流或将改善

21世纪经济报道记者 董鹏 成都报道

*ST傲农(603363.SH)、ST天邦(002124.SZ )债务压力过大,进而导致上市公司启动重整的案例,很难让人不关注生猪养殖企业的负债情况。

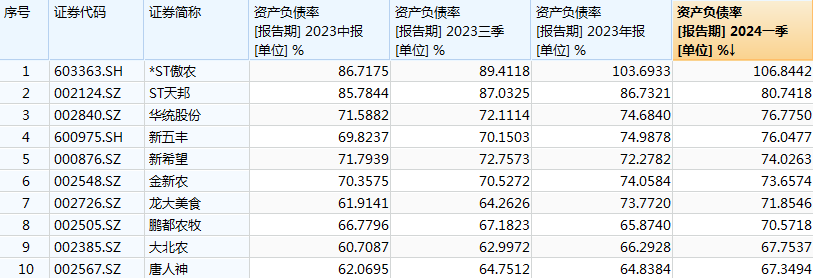

而就近期披露的一季报来看,上市猪企整体负债率依旧处于历史高位。

以纳入Wind猪产业的26家公司为样本,2023年末其负债率平均值为59.38%,到今年一季度末升至 59.47%。

其中,包括上述两家重整的公司在内,共有8家公司资产负债率在70%以上,华统股份(002840.SZ )、新五丰(600975.SH )负债率环比增加至76.78%和76.05%,仅次于上述ST天邦80.74%的水平。

好的消息是,行业基本面正在逐步改善,猪价运行已经进入关键窗口期。

比如综合反映价格预期的期货价格,现阶段5月合约保持在14.8元/公斤左右,与现货价格基本持平,代表今年9月、11月的合约则超过18元/公斤,显示出市场各方对下半年猪价的看好预期。

日后,一旦上述预期兑现,养殖企业随着盈利能力、经营性现金流的恢复,其资产负债率也将得以修复。

三成公司负债率突破70%

80%的资产负债率,似乎是一个重要的临界点,除了先行一步的*ST正邦外,*ST傲农、ST天邦于2022年末负债率率先接近该水平。

2023年,生猪养殖又一次陷入全行业深度亏损,对此,中金公司的点评是“深亏损、高负债、慢去化”。

当期,上述两家公司负债率不断走高,至2023年9月末时分别升至87%至89%左右。

到了 2024年1月,*ST傲农率先出现债务逾期,并被债权人申请预重整。

进入3月,ST天邦再次以“无法清偿到期债务,且明显缺乏清偿能力”为由,向法院申请对公司进行重整和预重整。

以此类推,其他负债增长明显、负债率过高的养殖企业压力同样突出。

截至今年3月末,除了*ST傲农、ST天邦以外,另有华统股份、新五丰、新希望(000876.SZ)、金新农(002548.SZ)、龙大美食(002726.SZ)、鹏都农牧(002505.SZ )6家公司负债率超过70%,占上述样本企业总数的30%左右。

其中,华统股份、新五丰两家公司负债率最高,分别达到76.78%和76.05%,分列上述样本公司的第三、四位。

从有息负债率的角度 来看,新五丰一季度达到65.37%,甚至高于已经启动重整的*ST傲农。

进一步比较历史数据发现,华统股份过去一年负债率出现明显提升,一季度末负债率较上年同期提升8个百分点,同时2023年其各季度末负债率均呈不断抬升的趋势。

相比之下,新五丰2023年负债率保持着类似的变动趋势,但是由于在2023年一季度末时其负债率已经达到75.37%的高位,所以今年整体上升幅度较小。

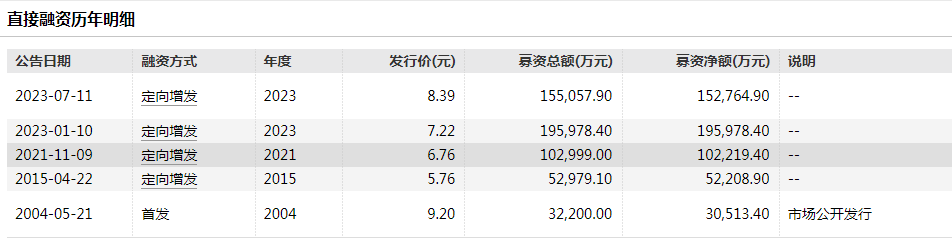

上述变动差异,与新五丰此前进行融资关系密切。

“继2021年10月完成10.3亿元募集资金后,2023年6月20日,公司通过定向增发募资15.5亿元;公司也可通过间接融资手段获得发展所需资金。”新五丰前期接受机构调研时表示。

此外,Wind数据显示,2023年1月该公司还有一笔19.6亿元左右的定增,不过该笔融资是用于购买天心种业等资产,公司接受上述调研时并未提及。

与历史融资对比,2021年猪价回落以来,新五丰的直接融资频率、金额也明显增加。

统计数据显示,从2004年上市算起,该公司累计直接融资53.9亿元,其中近三年融资便达到45亿元。

还有一个细节是,去年在以上15.5亿元融资未到位前,新五丰董事会曾经审议通过,同意公司使用不超过2.45亿元的闲置募集资金,用于临时补充流动资金。

此外,行业内部同样不乏出售资产、引入战投,以缓解企业资金压力的案例。

而对于当前行业的整体债务情况,中金公司认为“当下猪企资金压力处历史高位,呈现‘融资盘消耗殆尽+新增融资难度提升’特征……1Q22—1Q24样本企业累计筹资现金呈现净流出。”

经营现金流或改善

上市猪企负债表或将迎来修复的可能。

国家统计局数据显示,从3月下旬开始,国内生猪(外三元)价格开始升至15元/公斤以上,至4月下旬价格为14.9元/公斤。

生猪养殖企业的销售价格与其保持一致。以牧原股份为例,公司1-2月、3月和4月商品猪售价分别为每公斤13.84元、14.24元和14.8元,即将跨过公司2023年15元/公斤的成本线。

实际上,对于4月以来猪价的上涨此前市场各方已有预期。

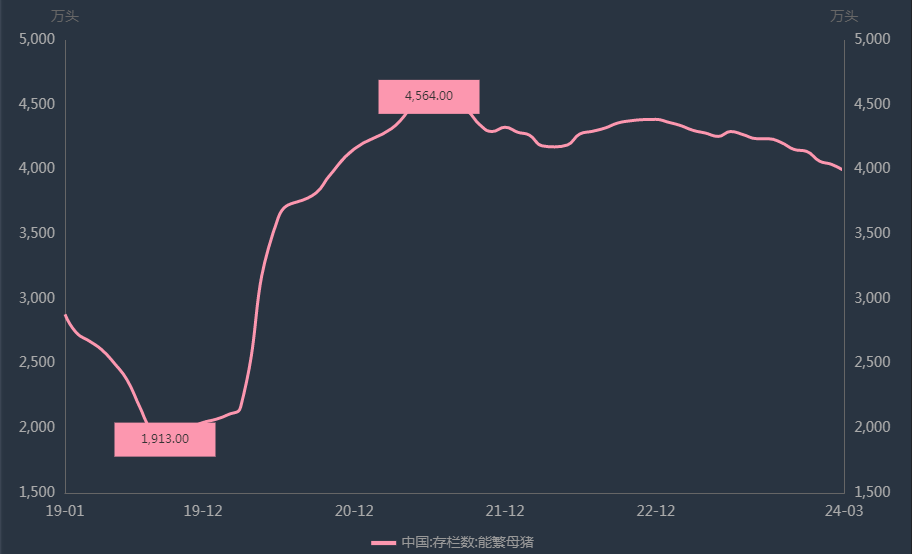

其中关键,便在于供给端产能的持续去化。2022年底,国内能繁母猪存栏量为4390万头,到今年3月末时已经降至3992万头,连续9个月下降。

广发期货此前发布的数据显示,基于能繁母猪存栏量,以及母猪配种、育肥10个月的周期测算结果为,国内生猪出栏量高点或出现在2024年4月份前后。

这一预测结论已经得到验证,国内生猪价格自3月下旬开始回升。而与今年上半年相比,行业内部对下半年的预期会更为乐观。

“养殖行业面临较大的经营压力,若当前的低迷价格维持到2024年二季度,行业可能会面临较大资金压力,部分企业甚至会出现经营危机,初步预计明年下半年行情应好于上半年,公司相对看好明年下半年的市场行情。”温氏股份(300498.SZ)表示。

具备价格发现功能,并由产业链企业、投资机构等各方“投票”而来的生猪期货价格,也呈现出“近弱远强”的格局。

截至5月10日收盘,代表5月价格的生猪2405合约结算价为14.6元/公斤,代表9月、11月价格预期的合约结算价则分别达到17.84元和18.05元。

这意味着,包括牧原股份(002714.SZ )、新希望在内的大部分养殖类上市公司都将实现盈利,经营现金流相应会得到改善。

至于,部分机构追踪的收储和抛储、屠宰开工率、二次育肥等价格影响因素,更多是对猪价短期价格波动带来扰动,并不足以改变中长期向好的方向。

不难看出,经过近三年的去产能、漫长的周期底部后,猪价上行的可能性正在不断加大。

这一预期之下,部分头部公司股价开始出现趋势性上涨。

比如牧原股份,今年2月二级市场低谷阶段,公司股价保持35元左右,到近期已经涨至47元以上,期间北向资金持股数量也呈现稳步上升趋势。

暂时无法确定的是接下来的猪价上行高度,未来生猪现货能否达到上述远月期货合约18元的价格水平,尚待后续验证。

这不但决定了相关上市公司单位利润的多寡、盈利弹性的大小,也决定着股价的上行空间。

(作者:董鹏 编辑:朱益民)

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。