南方财经全媒体记者 郑嘉意 北京报道

息差不断收窄的背景下,中间业务收入被视为银行业绩的“第二增长曲线”。但统计数据显示,这一备受关注的新赛道同样面临增长压力。

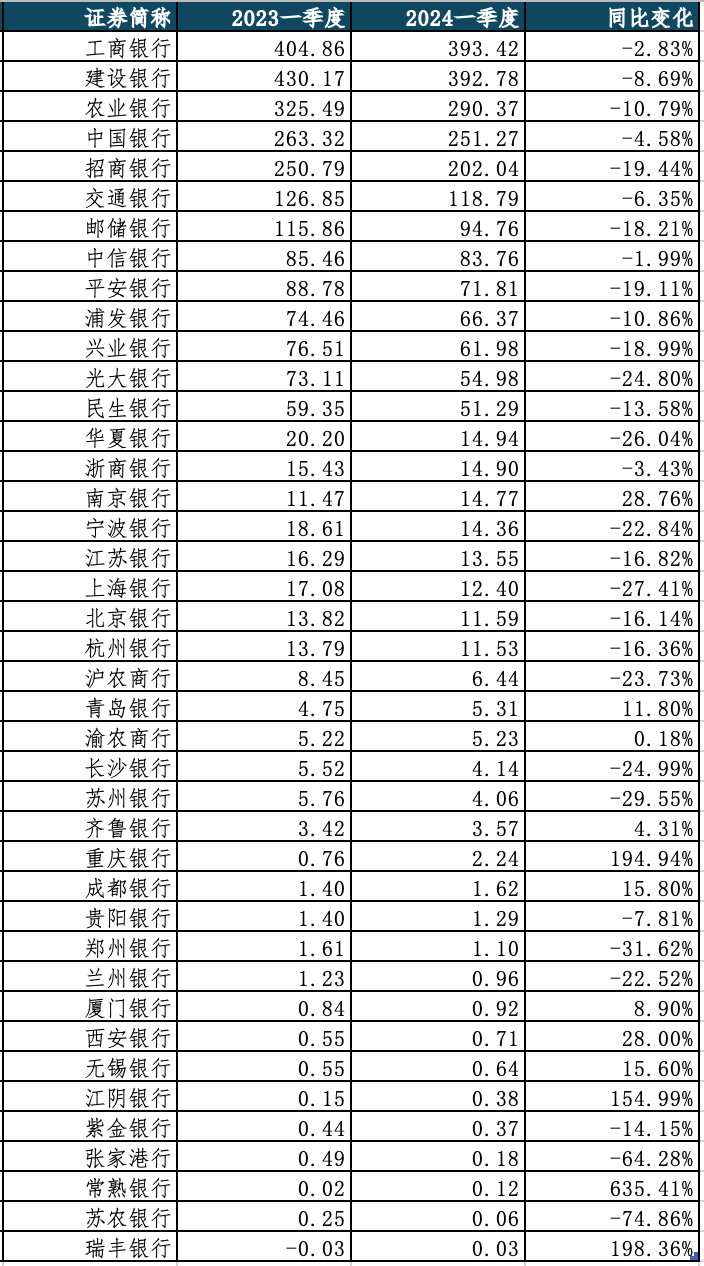

Wind数据显示,A股41家上市银行2024年一季度手续费及佣金净收入总额为2281.03亿元,较2023年同期下滑10.35%。其中,仅11家公司相关数据呈正增长趋势,7家公司业绩降幅在0-10%之间、11家公司在10-20%之间、剩余12家公司降幅超20%。

不少银行在一季报中表示,中收承压与2023年8月起严格实行的“报行合一”紧密相关。

过往,部分保险公司为争取银行经营渠道,抬高手续费,导致费差损风险,而“报行合一”则以《保险法》为依据,要求通过银行代销的保险产品在备案时,在精算报告中明确费用假设、费用结构与佣金上限,支付时,要求实际费用应与备案材料保持一致。

严要求之下,多家保险机构负责人表示,“报行合一”短期内确对业务造成阶段性波动,但对行业高质量发展具有正向意义。银行方面同理,招商银行披露,受代理保险费率下调影响,报告期内集团代理保险收入同比下降50.28%;建设银行披露,公司报告期内手续费及佣金净收入整体同比下滑8.69%,主要受保险基金等行业费率普遍下降及上年同期高基数影响。

近日,承压已久的银保渠道迎来利好。5月9日,国家金融监督管理总局发布《关于商业银行代理保险业务有关事项的通知》,废止银保渠道此前执行的“商业银行每个网点在同一会计年度内只能与不超过3家保险公司开展保险代理业务合作”条款。

记者自多家银行处获悉,当下,总行已展开针对网点银保“松绑”展开新一轮政策制定。

“‘松绑’不是没有限制。因为政策刚出,总行也在针对未来合作保险公司的资质制定新标准。”一名国有大行支行网点负责人对记者表示,“政策对银行中收的影响预计是积极的。目前,已经有保险公司跃跃欲试,但总行的政策未出,我们也无法进行具体接洽。”

坎坷的“第二增长曲线”

2024年一季度,银行经营压力进一步加大,营业收入与净利润增速持续回落。净息差收窄的同时,被誉为“第二增长曲线”的中收业务亦出现承压。

从2023年数据看,六大国有银行中,仅中国银行手续费及佣金净收入同比呈现增长态势,其余5家银行增速集体告负;A股上市的9家股份行中,仅有浙商银行同比增长5.2%,其余8家均为负增长。

这一趋势已延续至2024年。Wind数据显示,A股41家上市银行2024年一季度手续费及佣金净收入总额为2281.03亿元,较2023年同期下滑10.35%,7家公司业绩降幅在0-10%之间、11家公司在10-20%之间、剩余12家公司降幅超20%。

头部银行方面,一季度中收规模在100亿元以上的工商银行、建设银行、农业银行、中国银行、招商银行、交通银行及邮储银行7家银行同比增速均告负。其中,招商银行一季度手续费及佣金净收入同比下滑19.44%、邮储银行下滑18.21%、农业银行下滑10.79%、建设银行下滑8.69%。

(A股41家上市银行手续费及佣金净收入表现;数据来源:wind;单位:亿元)

从各公司业绩报告看,除基金、理财的持续降费以及基金代销不景气之外,2023年下半年落地的银保渠道“报行合一”政策亦对银行中收造成较大影响。

以国有大行中手续费及佣金净收入波动最大的招商银行为例。其2023年年报披露,公司手续费及佣金收入共928.34亿元,同比下滑10.19%,其中,包含代理保险收入的“财富管理手续费及佣金”一项共收入284.66亿元,同比下滑7.89%。

一季报中,招商银行披露,公司财富管理手续费及佣金收入61.41亿元,同比下降32.59%。其中,代理保险收入25.24亿元,同比下降50.28%,主要是受代理保险费率下调影响。

难算的银保账

“‘报行合一’前,银行已经有很大一部分中收来自代理保险销售。”银行客户经理小刘对记者表示,“一是好卖,二是提成多。”

小刘对记者表示,2023年上半年,在人身险行业预定利率即将全面下调的背景下,保险曾一度是各客户经理最喜欢的产品。

“从客户经理的角度看,基金佣金低、自己公司的银行理财产品几乎没有佣金,只有保险产品佣金高。其中,各中小型保险公司的佣金比例又高于大型保险公司。”小刘表示,“同时保险产品也更好卖。利率下行的背景下,保险产品能保证长期稳健的收益,在基金产品普遍亏损、理财产品收益低微的对比下,更受客户青睐。”

但小刘同时表示,自2023年8月起,自己的保险业务收入呈现“较大波动”。

另一名保险公司银保渠道业务人员小王亦对记者表示,“报行合一”后,自己经历了较长时间的业绩低谷与新模式探索,“都知道这个变革节点对客户而言很重要,但接触起来还是有难度。身边有同事经历了从千万业绩标兵到月月挂零的转变。”

究竟何为“报行合一”?

长期以来,保险公司在与银行的合作中始终处于被动地位。从保险公司角度看,银行手握大量风险偏好较低的高客,是保险公司的“潜在客户”,有大量风险保障需求待挖掘;但从银行角度看,来自保险的中间业务收入占其总收入比重不高,与保险公司合作意愿并不强烈。

同时,《商业银行代理保险业务管理办法》第三十九条规定,除互联网保险业务和电话销售保险业务外,商业银行每个网点在同一会计年度内只能与不超过3家保险公司开展保险代理业务合作。

这一规定下,大部分银行网点采取“1+1+1”的绑定模式——即1家银行自建保险公司、1家大型保险公司与1家中小型保险公司。面临“僧多肉少”的竞争压力,中小型给予银行机构、客户经理的手续费往往高于大型保险公司。

对此,2023年8月,国家金融监督管理总局向业内多家人身险公司下发《关于规范银行代理渠道保险产品的通知》,9月末发布《保险销售行为管理办法》,从前端对保险销售行为进行全面规范。具体措施包括,要求保险公司通过银行代销的保险产品在设计时,审慎合理确定费用假设;备案时,在产品精算报告中明确说明费用假设、费用结构,并列示佣金上限;支付时,佣金等实际费用应与备案材料保持一致。

上述国有大行分行网点负责人对记者表示,银保渠道新兴之初,行业有众多乱象,保险公司与银行之间的佣金往来可以分为三类:一是“总对总”的中间业务收入;二是“分对分”的协议,抽成较“总对总”会有上浮;三是所谓小账。

“小账是合同之外的收益,是银行和保险双方都禁止的。”上述国有大行支行网点负责人,“‘报行合一’之后,大部分保险公司都与银行重新确定了佣金比例,各公司比例都普遍低于‘报行合一’前,这也是银保中收波动的原因。未来,随着双方合作的深化,加之政策对网点绑定保险公司数量的‘松绑’,这一趋势或有缓解。”

转机到来

值得一提的是,近日,利好通知已经落地。

5月9日,国家金融监督管理总局发布《关于商业银行代理保险业务有关事项的通知》(下称《通知》),明确自今日起,《中国银保监会办公厅关于印发商业银行代理保险业务管理办法的通知》(银保监办发〔2019〕179号)第三十九条第二款废止。

这意味着,“商业银行每个网点在同一会计年度内只能与不超过3家保险公司开展保险代理业务合作”这一限制已放开。未来,银行网点合作保险公司将不存在数量限制,保险“产品货架”可进一步扩充。

过去,基于乐观假设,保险公司之间的“内卷”体现在给客户的收益和给渠道的佣金双高。未来,在“报行合一”下,“给客户的收益-给渠道的佣金-留给公司的价值”这一不可能三角的约束力愈发明显,资源使用效率低、费用空转的问题亟待改变。

对保险公司而言,《通知》下发意味着,与银行间的合作将走向深化与高质量——一是有利更好发挥商业银行和保险公司优势,促进双方长期深度合作,探索转转型发展新路径;二是有利拓宽商业银行和保险公司合作范围,提升银行代理保险业务的价值和消费者满意度;三是有利丰富银行保险产品服务,更好满足消费者多元化需求,切实维护消费者权益。

截至目前,记者自多家银行处获悉,总行已展开针对网点银保“松绑”展开新一轮政策制定。

上述国有大行支行网点负责人对记者表示,“政策刚出,总行也在针对未来合作保险公司的资质制定新标准。目前,已经有保险公司跃跃欲试,但总行的政策未出,我们也无法进行具体接洽。”

(作者:郑嘉意 编辑:李玉敏)

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。