58家上市银行利息净收入2017年来首次负增长,定期存款占比升至57.60%

21世纪经济报道 记者李愿 北京报道

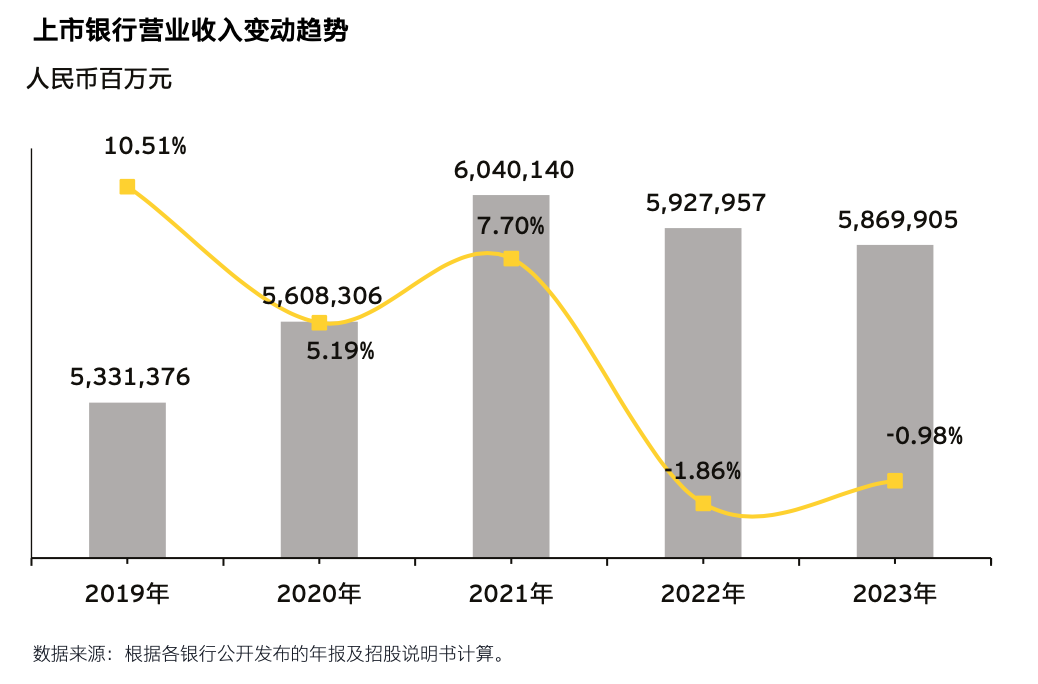

5月14日,安永发布《中国上市银行2023年回顾及未来展望》(分析对象为58家A+H上市银行)《中国42家A股上市银行2024 年一季度业绩概览》,这是安永第17年发布该报告。报告显示,58家上市银行2023年实现营业收入58699.05亿元,增速为-0.89%,2022年为-1.86%,为连续第二年负增长,其中利息净收入为2017年以来首次负增长,手续费及佣金净收入连续第二年负增长;净利润为21690.47亿元,增速为1.43%,较2022年的7.20%下降5.77个百分点。

报告显示,42家A股上市银行今年一季度实现营业收入14726.55亿元,同比下降1.73%,较2023年度上升了1.79个百分点;净利润为5781.27亿元,同比下降0.81%,较2023年一季度增速下降了4.03个百分点,为至少2019年以来的首次负增长(记者据历史报告得出)。

“面对严峻复杂的经营环境,国内上市银行积极迎变应变,坚持与实体经济同频共振,秉持金融向善的理念,聚焦金融‘五篇大文章’,提升运营管理效能,审慎经营,统筹发展与安全,稳中求进,从而穿越周期,实现高质量发展的长期目标。”安永大中华区金融服务首席合伙人忻怡表示。

如,报告显示,上市银行以“智”应变,加速数智化转型。有27家上市银行在年报中披露了金融科技/信息科技人员数量,相关科技人员合计超14.42万人。根据最近三年均披露了金融科技人员数量的25家上市银行数据计算,科技人员数量占比持续上升,从2021年的5.04%上升至2023年的5.98%。

安永华北区金融服务审计主管合伙人姜长征表示,当前数智化能力已成为上市银行的核心竞争力,对大模型技术的探索和实践将进一步革新现有产品服务、业务流程、运营方式乃至商业模式,为银行业转型带来全新的机遇。“尽管大模型在银行领域的应用前景广阔,但在实际落地过程中也面临着一些挑战,如数据隐私和安全、模型的可解释性、预测的准确性以及伦理法律保护等。”

利息净收入2017年来首次负增长

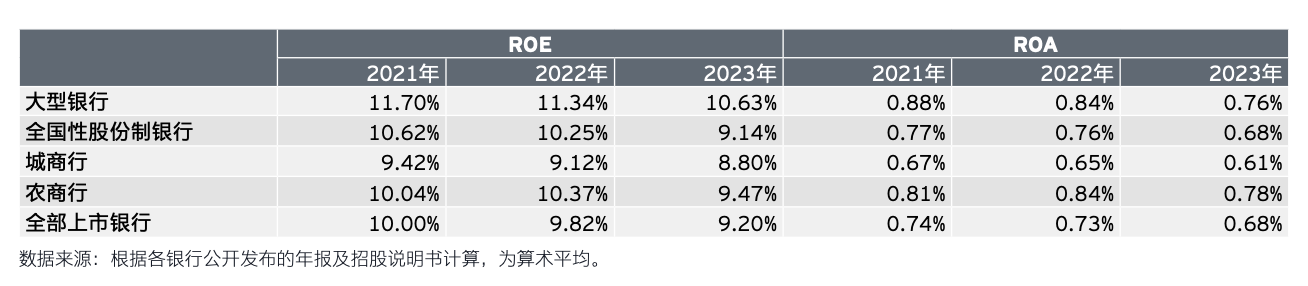

2023年度,上市银行的盈利效率小幅下降,平均净资产收益率(“ROE”)为9.20%,较2022年度的9.82%下降了0.62个百分点;平均总资产收益率 (“ROA”)为0.68%,较2022年度的0.73%下降了0.05个百分点。大型银行、股份行、城商行、农商行的平均ROE分别下降了0.71、 1.11、0.32、0.90个百分点;大型银行、股份行、城商行、农商行平均ROA分别下降了0.08、0.08、0.04、0.06个百分点。

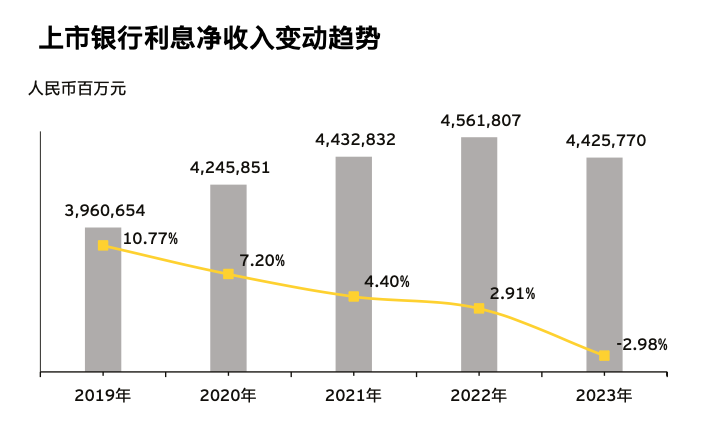

报告显示,2023年度上市银行利息净收入合计为44257.70亿元,同比下降2.98%,增速较2022年度的2.91%下降了5.89个百分点。“利息净收入下降主要是受净息差(净利息收益率)收窄的影响,2023年度上市银行平均净息差为1.69%,比2022年度下降了25个基点。”报告介绍称。

具体来看,大型银行利息净收入同比下降2.54%,2022年为同比增长3.59%;股份行同比下降4.94%,2022年为同比增长0.41%,除兴业银行和浙商银行利息净收入增长0.85%、0.99%外,其余股份行利息净收入均同比下降;城商行同比下降0.47%,2022年为同比增长5.45%;农商行同比下降4.70%,2022年为同比增长1.69%,除常熟农商行增长11.69%外,其余农商行利息净收入下降,其中九台农商行和广州农商行降幅超过10%,其余农商行降幅小于8%。

报告显示,近3年上市银行手续费及佣金净收入占比不断下降,2021年至2023年分别为14.28%、14.19%、13.18%。2023年手续费及佣金净收入为7734.06亿元,同比下降8.05%。“2023年上市银行为支持实体经济发展,继续对客户采取减费让利措施,并且由于资本市场波动,理财服务和顾问咨询等手续费收入下降,导致手续费及佣金净收入下降。”报告介绍称。

具体来看,有11家银行的手续费及佣金净收入较2022年上升,47家银行较2022年下降。大型银行手续费及佣金净收入降幅为2.01%,降幅较 2022年度的2.26%收窄0.25个百分点,其中工商银行下降7.71%;股份行手续费及佣金净收入降幅为14.51%, 降幅较2022年度的1.82%扩大12.69个百分点,其中兴业银行下降38.38%,主要受2022年理财老产品一次性收益确认抬高基数影响;城商行手续费及佣金净收入降幅为23.73%,降幅较2022年度的6.24%扩大17.49个百分点,其中北京银行、 重庆银行、盛京银行手续费及佣金净收入降幅较高,分别为 46.90%、45.99%和44.32%。

定期存款占比升至57.60%

截至2023年末,上市银行负债总额合计2704750.36亿元,相比2022年末增长276033.19亿元,增幅11.37%,增速下降0.34个百分点。负债结构较为稳定,存款占负债比重最高是负债增长的主要驱动因素,同业负债占比下降、发行债券负债占比下降,其他负债占比上升。

存款方面,截至2023年末,上市银行存款余额合计2018100.43亿元,相比2022年末增长193803.50亿元,增幅10.62%,增速下降1.82个百分点。其中,大型银行、股份行、城商行、农商行存款增速分别为12.09%、6.43%、10.40%、8.17%。

截至2023年末,存款占总负债的比重达74.61%,较2022下降了0.50个百分点。不同类型上市银行存款占比差异较大,反映了各类型银行不同的吸收储蓄能力以及对于存款的不同依赖度,大型银行、股份行、城商行、农商行2023年末存款占比总负债分别为79.49%、65.11%、66.17%、78.39%。

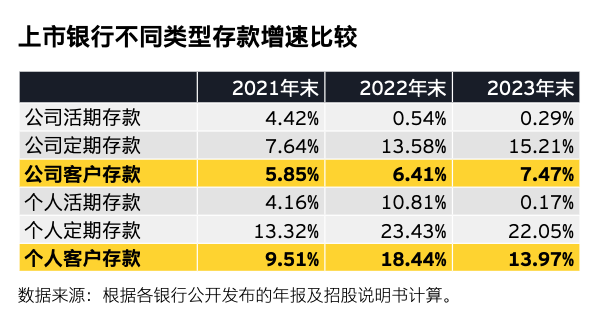

报告显示,2023年,上市银行的存款定期化趋势愈发明显。截至2023年末,上市银行的定期存款比重为57.60%,较2022年末上升了4.08个百分点,存款定期化趋势持续上升。

具体来看,大型银行定期存款比重为57.25%,较2022年末上升了5.00个百分点,其中邮储银行比重最高,为71.12%,较2022年末上升了3.46个百分点;股份行定期存款比重为55.42%,较2022年末上升了1.52个百分点,其中民生银行比重最高,为67.88%,较2022年末上升了1.65个百分点,招商银行比重最低,为44.67%,较2022年末上升了7.92个百分点,是股份行中唯一一家活期存款占比高于定期存款占比的银行;城商行定期存款比重为62.33%,较2022年末上升了3.35个百分点,其中哈尔滨银行比重最高为77.05%,比2022年末上升了1.32个百分点;农商行定期存款的比重为65.38%,较2022年末上升了3.75个百分点,其中九台农商行的比重最高为76.82%,比2022年末上升了5.40个百分点。

从存款类型看,2023年上市银行个人存款余额增长13.97%,增速比上年末下降4.47个百分点,个人存款增速比对公存款增速高6.50个百分点。

在宏观经济增速放缓及资本市场波动加大的背景下,企业居民投资、消费意愿下滑,同时受理财产品净值波动加大的影响,上市银行存款增速较快,存款定期化趋势明显,对上市银行的成本管控带来压力。“上市银行需持续加强负债质量管理,做好价格的前瞻评估,从负债结构、 稳定性、成本和资产的匹配等方面综合考虑,动态调整应对策略。”报告表示。

而从贷款结构来看,截至2023年末,上市银行零售贷款占贷款总额的比重为36.62%,较上年末下降2.06个百分点,占贷款总额比例进一步下降。其中,大型银行零售贷款占贷款总额的比重为35.92%,股份行零售贷款占贷款总额的比重为41.62%,城商行、农商行零售贷款占贷款总额的比重分别为30.47%、31.93%。常熟农商行、平安银行、邮储银行和招商银行零售贷款占贷款总额的比重较高,均超过50%。

(作者:李愿 编辑:曾芳)

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。