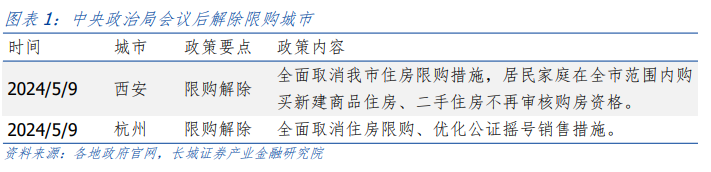

政府进一步出台政策维护房地产行业正常运行。中共中央政治局4月30日召开会议。“会议强调,要持续防范化解重点领域风险。继续坚持因城施策,压实地方政府、房地产企业、金融机构各方责任,切实做好保交房工作,保障购房人合法权益。要结合房地产市场供求关系的新变化、人民群众对优质住房的新期待,统筹研究消化存量房产和优化增量住房的政策措施,抓紧构建房地产发展新模式,促进房地产高质量发展。”随着中央的定调和调控,地方政策及时跟进。西安、杭州两所新一线城市在5月9日出台了全面取消住房限购的政策。截至目前为止,除了北京、上海、广州、深圳四个一线城市,仅剩海南省、天津市仍处于部分开放限购状态。为了消化存量房产、促进房地产高质量发展,各地陆续出台了“以旧换新”政策,旨在通过各方合作,激活市场、提振信心,稳定房地产市场。

当前我国商品房整体销售偏弱且库存偏高,二手房情况略优于新房。2024年一季度,我国商品房销售额同比下降27.6%,延续了过去两年的颓势。中国商品房待售面积累计同比在2018年3月触底后整体呈现上涨的趋势,住房库存不断累加,目前处在历史高位。从库存角度来看,当前新房与二手房均存在较大的库存压力。大部分城市的新房去库周期均远超合理值,二手房的挂牌量也在快速上升。从交易热度角度看,当前二手房整体成交情况好于一手房。整体来看,现今人们在购房时的偏好多为二手房,这也是由多方面因素决定的,比如因为二手房具备现房优势和价格优势,更适合首次购房的刚需族;诸多房企爆雷,购房者对期房失去信任,部分购房者优先认购二手房,或折扣力度大的司法拍卖房等。在这些综合因素的作用下,二手房挂牌量及其对新房库存潜在的替代效应不可忽视。

从政府角度出发,化解房地产问题的核心在于解决开发商手中存量房(即新房)的库存问题进而缓解开发商的现金流问题,这也才有助于进一步推进“保交楼”工程。因此我们认为,在开发商库存充分消纳之前,政府将会持续出台相关政策。从观测指标来看,应当是新建商品住宅库存去化周期的大幅下降。但根据之前讨论的房地产交易现状,目前购房者的偏好已经明显转向了二手房,因此如果是通过刺激市场的方式来解决问题,更有可能看到的情况是二手房的成交情况率先好转,再到二手房价企稳,最后传导至一手房销售的回暖。根据这个判断,政策可能会从两个方面入手:1)进一步释放市场购买力:通过开放限购、限价等方式引导购房者买房预期,改善房价预期,使二手房去化周期下降从而传导至一手房;2)通过政府直接接手开发商存量房源缓解开发商现金流压力。当前的重点仍在观察是两个逻辑链条展开的条件是否已经成熟。对于政府“收储”而言,除了直接颁布的政策文件之外,一个重要的指标是一手房的待售面积是否有显著的下降,或者说新房的去化周期是否有明显好转;而对于释放购买力而言,在当前阶段需要重点观察的就是二手房的成交面积同比是否能够持续维持在零轴以上,甚至说是持续改善。从最新的数据来看,至少能看到在“五一”节后一周,二手房的成交面积已经恢复到了23年同期水平,并且略有正增,需要观察这种情况是否能够持续。

地产重回正轨逻辑持续展开将利好哪些行业?如果从政府直接购置房产的角度来看,直接利好的将是房地产开发企业,对于大面积爆雷预期的减弱将有助于这些上市公司在PB端的修复。当前88家房地产开发上市公司的市净率中位数仅为0.87,市净率高于1的比例仅为36%。如果聚焦总市值排名前10的房地产开发企业,市净率中位数为0.97,有6家公司的PB低于1,其中有3家的PB低于0.5。

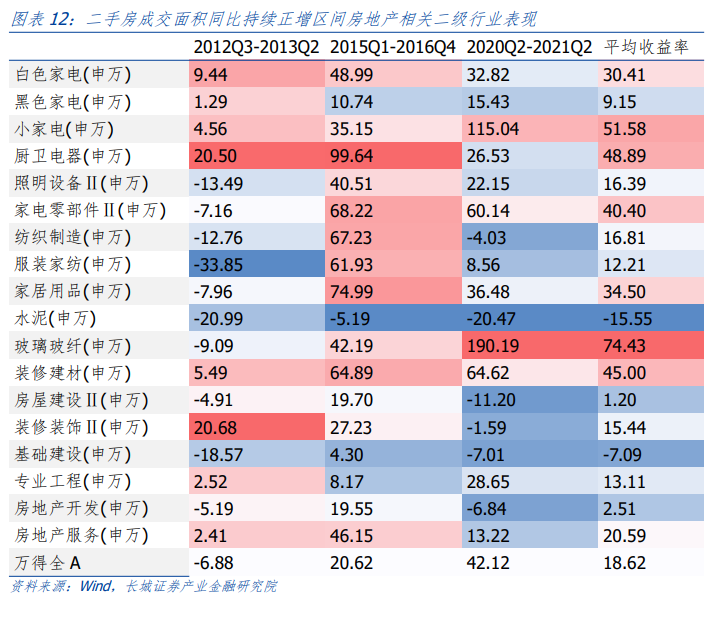

如果是从释放市场购买力的角度,根据上文的判断,我们认为率先复苏的指标将会是二手房的成交面积,因此我们将复盘历史上二手房成交面积同比正增区间房地产相关行业的表现情况。我们以南京、广州、深圳、北京、苏州、杭州六个城市的二手房成交面积同比来观测二手房的成交热度,以季度为口径,从2012年以来,共有三个区间的二手房成交面积同比持续处于正区间分别是2012Q3-2013Q2,2015Q1-2016Q4以及2020Q2-2021Q2。

从超额的次数来看,三段区间中有两段相对大盘取得超额收益的行业有白色家电、小家电、厨卫电器、家电零部件、玻璃玻纤、装修建材、装修装饰II以及房地产服务,其中小家电与装修建材在三段区间均取得了超额收益。从平均收益率的角度来看,除了上述的行业,还有家居用品的平均收益率超越了基准。

风险提示:股票市场风险、技术面指标失效风险、地缘形势影响风险偏好、历史数据对未来预测性降低、债券市场风险、外汇市场风险、金融期货波动风险、商品期货波动风险、政策落地不及预期风险等。

政治局会议定调,房地产政策再次放开

中共中央政治局4月30日召开会议。“会议强调,要持续防范化解重点领域风险。继续坚持因城施策,压实地方政府、房地产企业、金融机构各方责任,切实做好保交房工作,保障购房人合法权益。要结合房地产市场供求关系的新变化、人民群众对优质住房的新期待,统筹研究消化存量房产和优化增量住房的政策措施,抓紧构建房地产发展新模式,促进房地产高质量发展。”随着中央的定调和调控,地方政策及时跟进。西安、杭州两所新一线城市在5月9日出台了全面取消住房限购的政策。截至目前为止,除了北京、上海、广州、深圳四个一线城市,仅剩海南省、天津市仍处于部分开放限购状态。

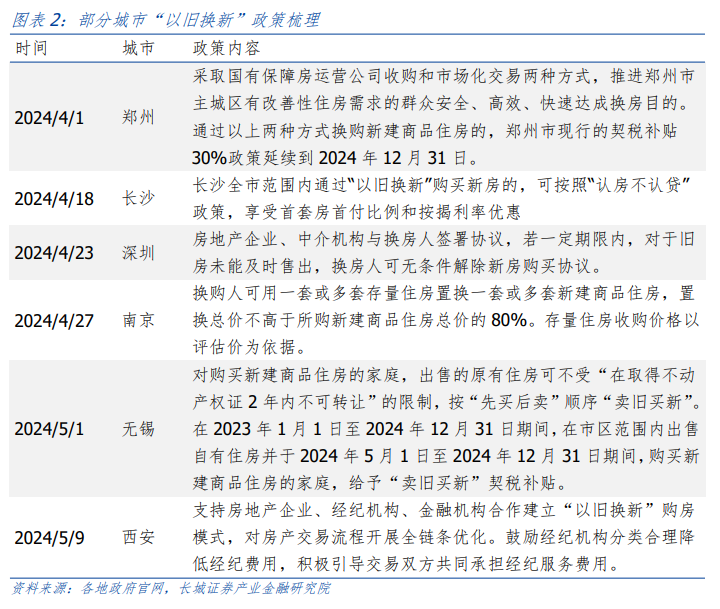

为了消化存量房产、促进房地产高质量发展,各地陆续出台了“以旧换新”政策,旨在通过各方合作,激活市场、提振信心,稳定房地产市场。

当前的政策重点在于支持维护存量住房市场, 以期缓解开发商库存压力

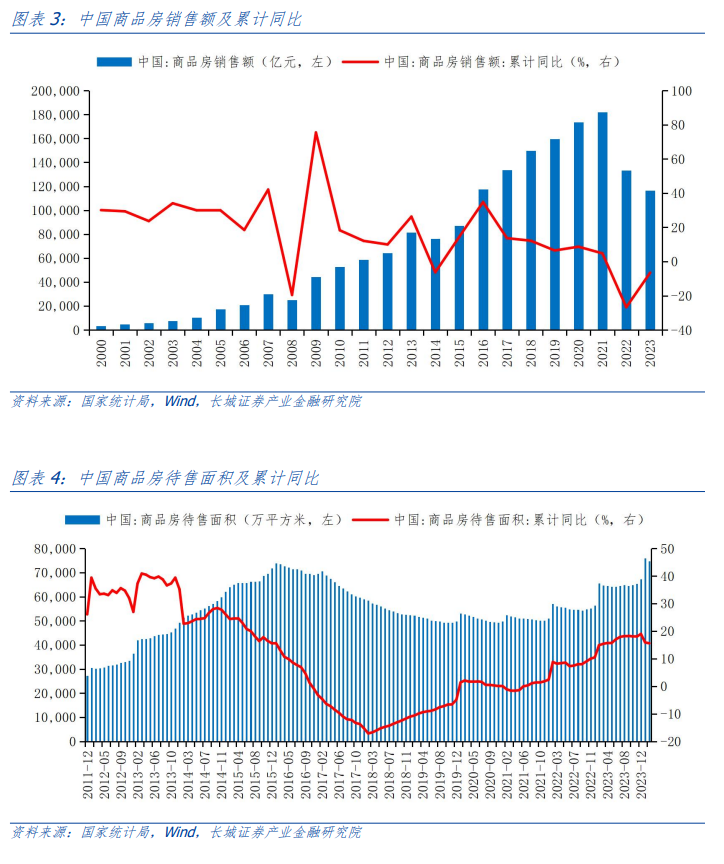

2024年一季度,我国商品房销售额同比下降27.6%,延续了过去两年的颓势。中国商品房销售额在2021年以前一直呈现上涨的趋势。自2021年达到181,929.95亿元的高点后,已经连续两年下跌,较高点的跌幅约为33%。商品房销售额的累计同比从2010年的高点开始呈现缓步下跌的趋势。中国商品房待售面积在2016年达到高峰后出现了时长为五年去库存周期。待售面积较最高点下降幅度为33.05%。商品房待售面积累计同比在2018年3月触底后整体呈现上涨的趋势,住房库存不断累加,目前处在历史高位。

从库存角度来看,当前新房与二手房均存在较大的库存压力。根据易居研究院发布于2024年4月30日的《百城住宅库存报告》显示,2024 年3月,全国百城新建商品住宅库存去化周期为25.3个月——这意味着按目前销售速度,这100个城市的新房库存需要25.3个月才能消化完,而合理的去化周期应为12个至 14个月。2024年3月,100个城市中有41个城市的新建商品住宅库存去化周期超过36个月;78个城市超过18个月。其中,广东韶关、青海西宁、浙江舟山的去化周期分别达到153.5、113.3、98.6个月;按照当前销售速度,这三地的新房库存分别可以卖12年、9年、8年以上,这已严重超出了合理的去化周期。 此外,2024年3月,上述100个城市中,一线、二线、三四线的新建商品住宅库存去化周期分别为19.2、21.6和33.1个月;而2019年12月,这三类城市的相应去化周期分别为12.2、8.9和10.2个月。

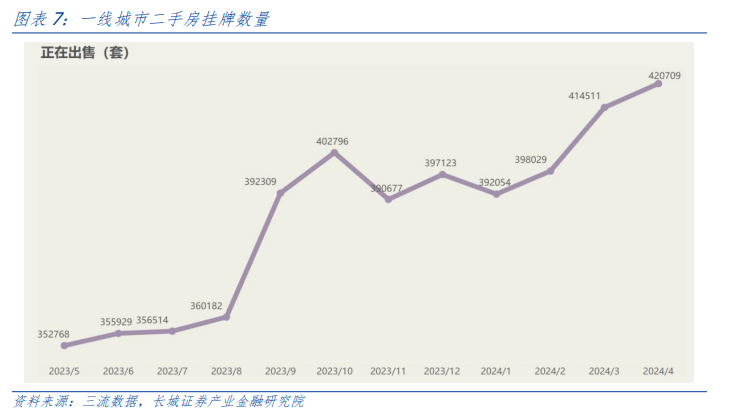

诸葛研究院发布于5月6日的研报显示,该机构监测的重点14城在2024年前四个月共计成交35.17万套,同比下降19.5%;但二手房挂牌量同比上升31.63%。从绝对值上看,截至4月底,14城的二手房挂牌量相当于4月单月成交量的19.8倍,房源去化压力仍存。14城中,有13个城市的挂牌量同比上升,其中苏州、杭州、上海挂牌量同比增速位居前三,分别为293.7%、56.3%、48.1%。

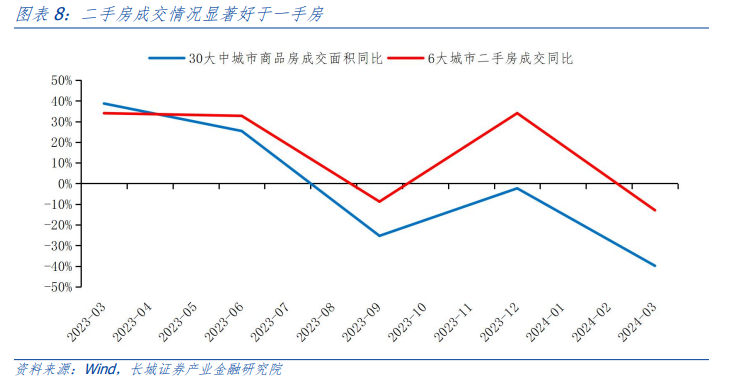

从交易热度角度看,当前二手房整体成交情况好于一手房。易居企业集团CEO丁祖昱曾披露,在该机构监测的30个核心城市中,2023年一、二手房的总成交面积达到3.43亿平方米,同比增长13%;其中二手房成交量明显上升,占比达到53%,首次超过一手房。丁祖昱称,2023年,上述30城的一手房总成交面积为1.61亿平方米,同比下降3%;但二手房总成交面积为1.81亿平方米,同比大幅增长33%,这一成交量创下近五年的最高纪录。可以看出,现今人们在购房时的偏好多为二手房,这也是由多方面因素决定的,比如因为二手房具备现房优势和价格优势,更适合首次购房的刚需族;诸多房企爆雷,购房者对期房失去信任,部分购房者优先认购二手房,或折扣力度大的司法拍卖房等。在这些综合因素的作用下,二手房挂牌量及其对新房库存潜在的替代效应不可忽视。

从政府角度出发,化解房地产问题的核心在于解决开发商手中存量房(即新房)的库存问题进而缓解开发商的现金流问题,这也才有助于进一步推进“保交楼”。因此我们认为,在开发商库存充分消纳之前,政府将会持续出台相关政策。从观测指标来看,应当是新建商品住宅库存去化周期的大幅下降。但根据之前讨论的房地产交易现状,目前购房者的偏好已经明显转向了二手房,因此如果是通过刺激市场的方式来解决问题,更有可能看到的情况是二手房的成交情况率先好转,再到二手房价企稳,最后传导至一手房销售的回暖。根据这个判断,政策可能会从两个方面入手:1)进一步释放市场购买力:通过开放限购、限价等方式引导购房者买房预期,改善房价预期,使二手房去化周期下降从而传导至一手房;2)通过政府直接接手开发商存量房源缓解开发商现金流压力。

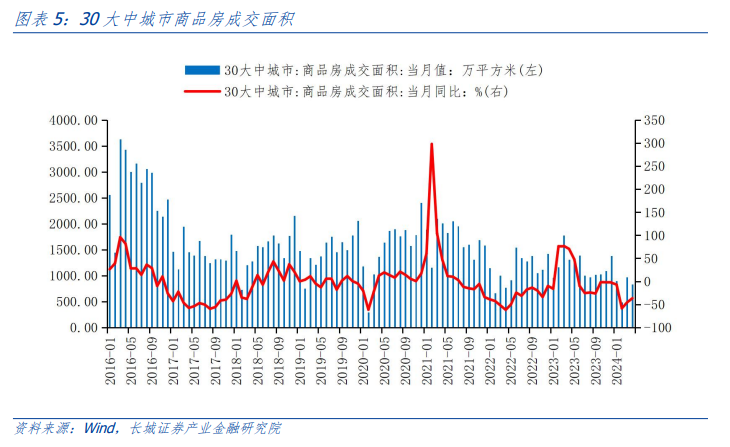

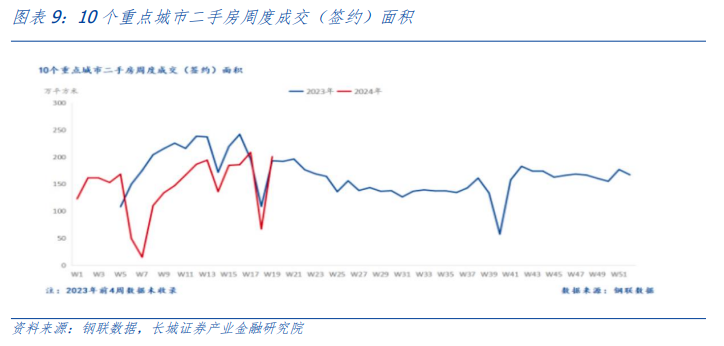

当前的重点仍在观察是两个逻辑链条展开的条件是否已经成熟。对于政府“收储”而言,除了直接颁布的政策文件之外,一个重要的指标是一手房的待售面积是否有显著的下降,或者说新房的去化周期是否有明显好转;而对于释放购买力而言,在当前阶段需要重点观察的就是二手房的成交面积同比是否能够持续维持在零轴以上,甚至说是持续改善。从钢联最新的数据来看,至少能看到在“五一”节后一周,二手房的成交面积已经恢复到了23年同期水平,并且略有正增,需要观察这种情况是否能够持续。

地产重回正轨逻辑持续展开将利好哪些行业?

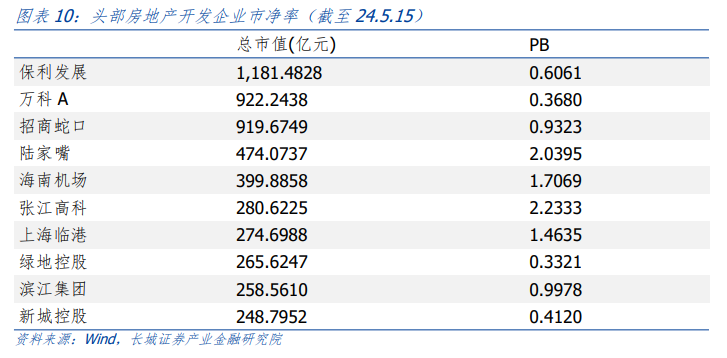

如果从政府直接购置房产的角度来看,直接利好的将是房地产开发企业,对于大面积爆雷预期的减弱将有助于这些上市公司在PB端的修复。当前88家房地产开发上市公司的市净率中位数仅为0.87,市净率高于1的比例仅为36%。如果聚焦总市值排名前10的房地产开发企业,市净率中位数为0.97,有6家公司的PB低于1,其中有3家的PB低于0.5。

如果是从释放市场购买力的角度,根据上文的判断,我们认为率先复苏的指标将会是二手房的成交面积,因此我们将复盘历史上二手房成交面积同比正增区间房地产相关行业的表现情况。我们以南京、广州、深圳、北京、苏州、杭州六个城市的二手房成交面积同比来观测二手房的成交热度,以季度为口径,从2012年以来,共有三个区间的二手房成交面积同比持续处于正区间分别是2012Q3-2013Q2,2015Q1-2016Q4以及2020Q2-2021Q2。

从超额的次数来看,三段区间中有两段相对大盘取得超额收益的行业有白色家电、小家电、厨卫电器、家电零部件、玻璃玻纤、装修建材、装修装饰II以及房地产服务,其中小家电与装修建材在三段区间均取得了超额收益。从平均收益率的角度来看,除了上述的行业,还有家居用品的平均收益率超越了基准。

风险提示

风险股票市场风险、技术面指标失效风险、地缘形势影响风险偏好、历史数据对未来预测性降低、债券市场风险、外汇市场风险、金融期货波动风险、商品期货波动风险、政策落地不及预期风险等。

(作者:长城证券首经汪毅 )

声明:本文由21财经客户端“南财号”平台入驻机构(自媒体)发布,不代表21财经客户端的观点和立场。